2025年以来,中国资产整体呈现平稳复苏态势,海外中概股指数累计涨幅超27%。

其中,猎豹移动(CMCM.US)以38%的年度涨幅跑赢指数,但股价的相对强势并未带来估值的合理修复 —— 当前公司市值仅2亿美元,显著低于其账面净现金规模。截至2025年6月30日,猎豹持有净现金约2.8亿美元,低估特征十分突出。

核心症结在于市场尚未充分认知其业务质变:猎豹已形成清晰的二元业务结构,既有盈利稳定的互联网核心板块,又有处于高增长赛道的 AI 及机器人业务。

两类业务的盈利模式、成长逻辑存在本质差异,唯有拆分进行独立估值,才能真实反映其内在价值。

基于这种认知与价值的错位,下文将结合2025年Q2财报核心信息,从基本面验证、估值测算与折价成因三个维度,解析猎豹真正的投资价值。

一、基本面质变:收入高增与减亏提速的双重突破

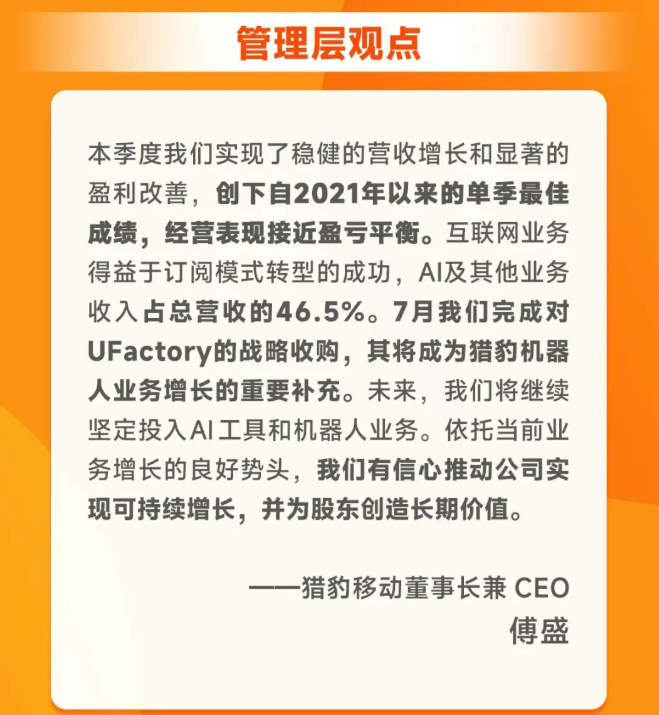

2025年Q2,猎豹交出近年以来的单季最佳成绩单,实现“收入增速提升、亏损持续收窄”的双重突破。这种改善并非短期波动,而是源于业务结构优化与盈利模式升级的可持续性质变。

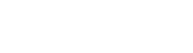

1.收入端:双业务驱动,增长动能强劲

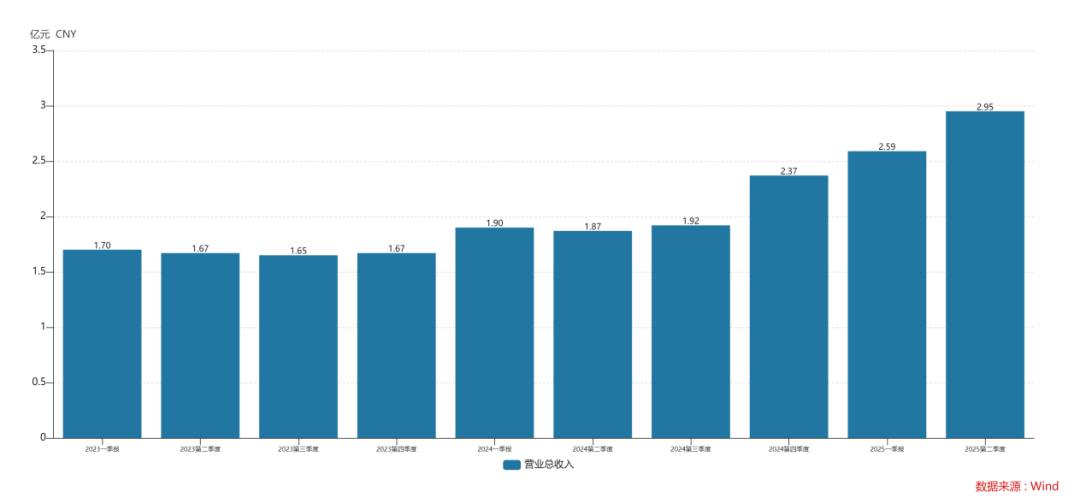

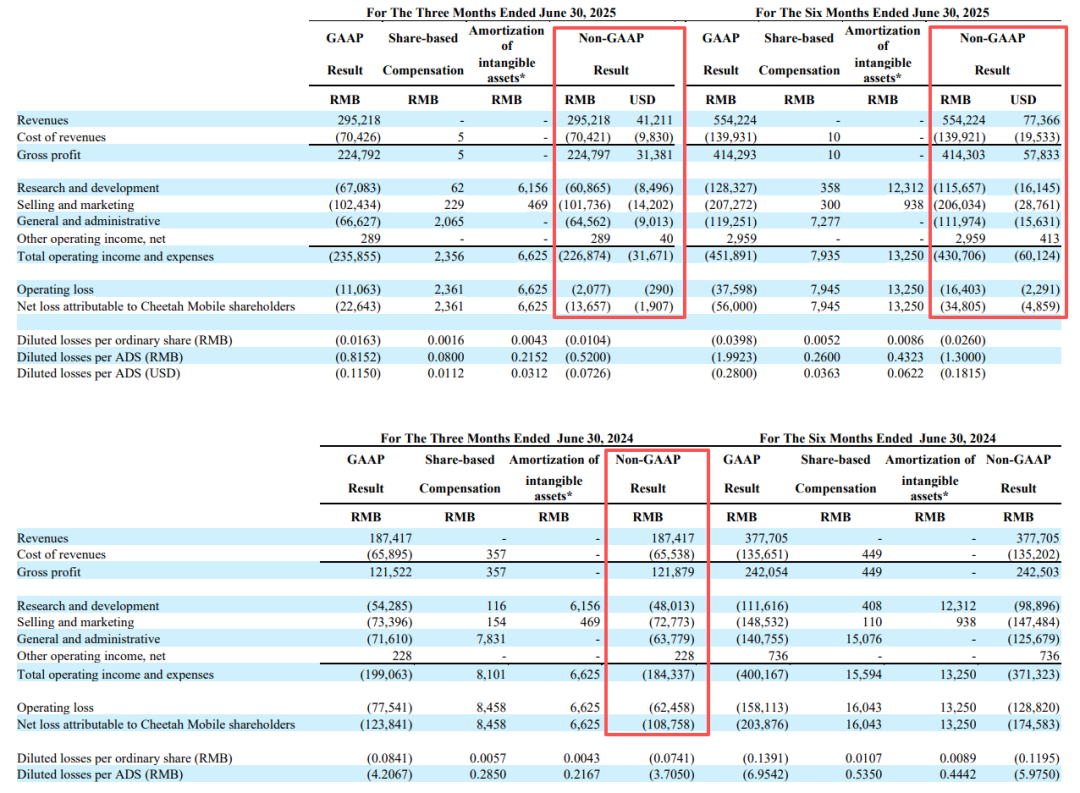

公司Q2实现营收2.95亿元人民币,同比增长57.5%,增速较Q1的36.1% 进一步加快,且环比增长14%,展现出强劲的增长趋势。核心驱动力来自互联网与AI及其他两大业务的协同发力,形成“稳定基本盘 + 高增长引擎”的双轮驱动格局。

期内,互联网业务实现收入1.58亿元人民币,同比增长38.8%。增长动力源于商业模式的成功转型—从传统广告变现全面转向订阅服务主导,当前订阅收入占互联网业务比重已超60%,现金流稳定性显著提升,成为公司未来实现持续盈利的核心支撑。

AI及其他业务(含机器人)则实现爆发式增长,成为第二增长曲线。期内实现收入1.37亿元人民币,同比增幅高达86.4%,占总营收比重从Q1的38.6% 提升至46.5%。

其中,国内语音机器人业务表现尤为亮眼,Q2收入同比增长100%,主要受益于国内市场客户复购与新客户拓展。

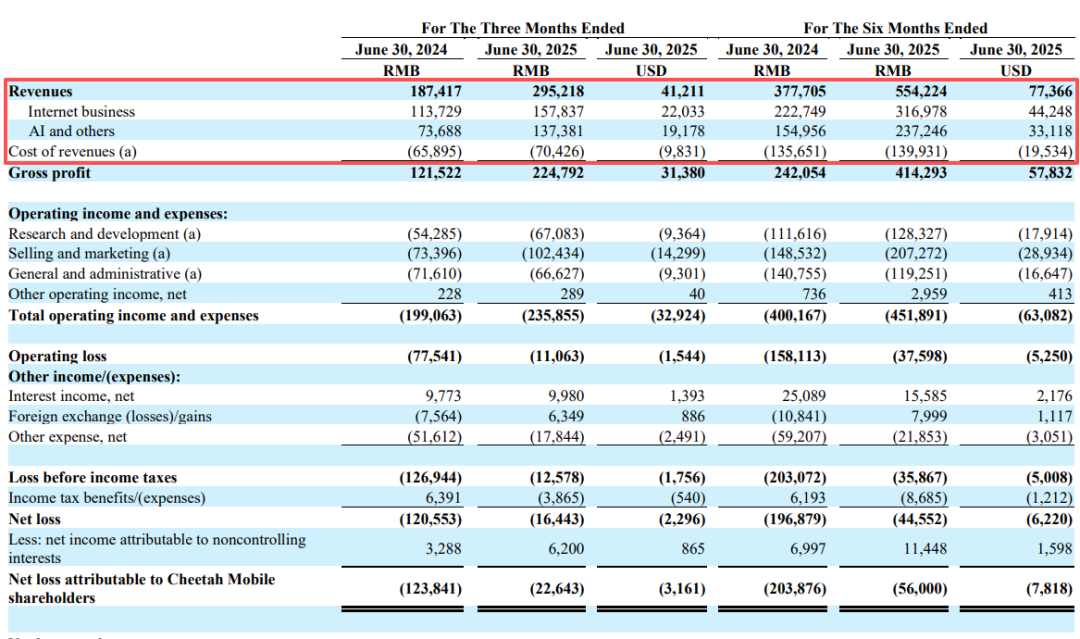

值得关注的是,公司于7月完成对轻量型机械臂企业UFACTORY(“众为”)的收购,该业务从Q3开始并表。

据财报发布会披露,众为年收入规模达大几千万元人民币,大部分来自海外市场,且在竞争激烈的环境下保持了较高利润率。可以预见,其海外渠道与盈利基础将进一步强化猎豹的增长确定性。

同时,管理层明确表态,下半年AI及其他业务收入将实现同比100%增长,增长目标清晰且具备强支撑。

2.利润端:减亏成效显著,盈利拐点临近

Q2公司GAAP运营亏损1,106万元人民币,同比收窄85.7%,环比收窄58.3%;Non-GAAP运营亏损为208万元人民币,同比降幅达96.7%,环比收窄85.5%,盈利拐点清晰显现。

公司CFO已明确表态对Q3整体盈利充满信心,背后是可持续的盈利逻辑:一方面,互联网业务持续贡献稳定利润,为新业务前期投入提供充足现金流对冲;另一方面,AI及机器人业务规模效应逐步显现,Q2调整后运营亏损同比收窄62.8%,环比收窄32.1%,盈利能力持续优化。

3.财务端:现金流充裕,安全垫厚实

截至2025年6月30日,公司持有净现金20.2亿元人民币,经营活动产生的现金净流入3.6亿元人民币,凸显强劲的“造血”能力。这为新业务的持续研发投入与市场拓展提供了充足资金保障,同时大幅降低财务风险,构筑了坚实的安全垫。

此外,公司长期投资达7.9 亿元人民币,进一步增厚了资产储备。

二、估值测算:三类场景下的重估空间

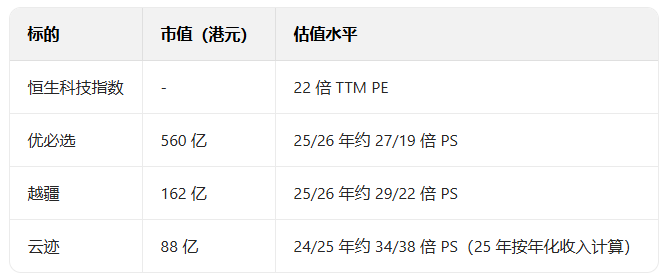

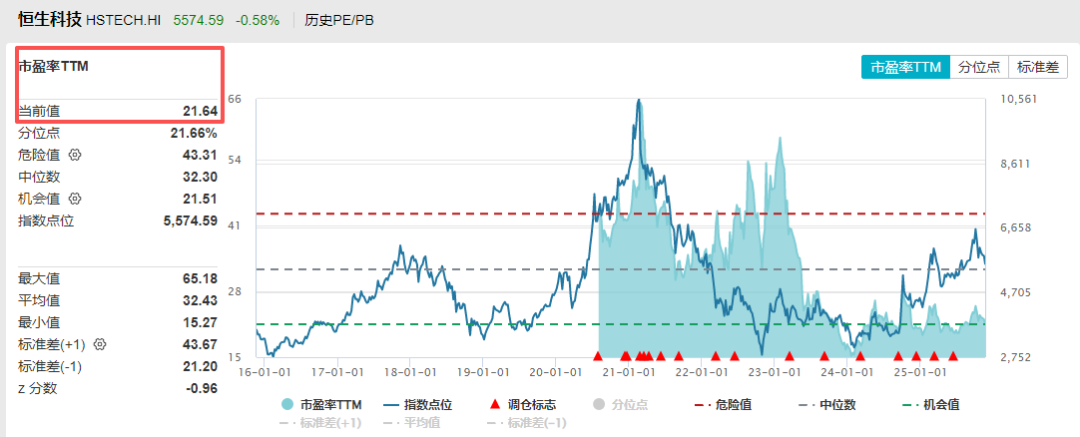

考虑到猎豹“净现金 + 稳定盈利互联网业务 + 高增长 AI 及其他业务”的结构,采用分业务估值法更能客观反映其低估现状。以下估值参考指数及同业水平(Wind 数据,截止11月20日):

猎豹核心估值参数:

- 市值:2亿美元

- 净现金:2.8亿美元(截至2025年6月30日)

- 互联网业务:Q2经营利润2,225万元人民币,年化8,900万元(约1,250万美元),参考恒生科技指数22倍PE

- AI及其他业务:Q2收入1.37亿元人民币,年化5.5亿元(约7,700万美元),参考同业优必选 26年19倍PS(同业最低估值水平)

三类场景估值测算:

(1)乐观场景(Bull Case):目标估值20.2亿美元,上涨空间9.1倍

- 假设:互联网业务维持稳定盈利,AI 及其他业务下半年实现高增,市场给予行业平均估值

- 互联网业务:1,250万美元 ×22倍PE≈2.8亿美元

- AI及其他业务:7,700万美元 × 19倍PS≈14.6亿美元

- 叠加净现金 2.8亿美元,总估值约20.2亿美元

(2)中性场景(Base Case):目标估值11.9亿美元,上涨空间5倍

- 假设:考虑市场情绪波动,两类业务估值均打 5 折,反映转型期公司的保守定价

- 互联网业务:1,250万美元 × 11倍PE≈1.4亿美元

- AI及其他业务:7,700万美元 × 10倍PS≈7.7亿美元

- 叠加净现金2.8亿美元,总估值约11.9亿美元

(3)悲观场景(Bear Case):目标估值7.4亿美元,上涨空间2.7倍

- 假设:仅考虑净现金与AI及机器人业务,按行业最低估值打3折

- AI及其他业务:7,700万美元 × 6倍PS≈4.6亿美元

- 叠加净现金2.8亿美元,总估值约7.4亿美元

可以看到,即便完全撇除互联网业务的“现金牛”价值,仅依靠AI与机器人业务及净现金的安全垫作用,猎豹仍具备显著重估空间。

三、资本市场的三重认知偏差

猎豹被低估的核心源于三重认知偏差尚未修正:

1.历史刻板印象未消退

市场仍未及时捕捉到公司盈利模式的根本性转变。如前文所述,核心互联网业务已成功转型订阅制,不仅盈利具备持续性,现金流创造能力亦持续强化;

同时,AI及机器人业务的亏损收窄趋势明确,叠加Q3起众为并表带来的盈利增量,公司发展逻辑将从“改善”转向“全面兑现”,整体盈利基础已全面夯实。

2. AI与机器人业务的确定性被低估

市场对AI公司的估值往往依赖“爆款产品”或 C 端影响力,而猎豹聚焦政务、酒店、医院及养老等To B场景,导致市场对其技术壁垒与商业化能力认知不足。

但实际数据已验证确定性:Q2 国内语音机器人收入同比增长 100%;众为是业内为数不多聚焦海外市场且实现盈利的机械臂公司,与猎豹形成“移动 + 机械臂 + AI”技术闭环;管理层明确给出下半年 AI 及其他业务收入同比增长 100% 的目标,进一步强化了商业化落地的确定性。

3. 转型逻辑的认知滞后

猎豹从“工具软件”向“AI + 机器人”转型以来,部分投资者或因 “转型未完全验证” 而持观望态度。

但投资核心在于把握业绩拐点,当前公司转型逻辑已通过收入增速、亏损收窄等多维度数据验证,后续随着盈利兑现与海外订单释放,有望成为估值修复的核心催化剂。

结语

猎豹的投资逻辑已从“困境反转”转向“成长确认”:互联网业务提供稳定现金流与盈利基础,AI 与机器人业务打开长期增长空间,2.8 亿美元净现金构筑了坚实安全垫。

当前公司市值低于账面净现金,但分业务估值下,无论乐观、中性还是悲观场景,均具备显著重估空间。这一估值折价的本质,是市场对其历史刻板印象、新业务确定性的过度担忧,以及对转型逻辑的认知滞后三者叠加的结果。

可以预见,随着猎豹于11月26日披露Q3业绩,验证业绩兑现、AI业务高增目标落地及众为并表效应释放,市场认知偏差将逐步修正,为兼具“低估值、高安全垫、强成长性”特质的猎豹,催化出新的价值重估行情。