10月大涨过后,市场很快迎来了第一次基本面的考验,三季报。从数据上看,却解释了这场行情的合理性。

不是基本面要上拐了,而是下拐。各大城市的消费数据,规模以上工业企业的利润表现,GDP都反映着剧烈的寻底。其中,上半年GDP增速5%,前三季度4.8%,三季度大幅拖后腿了。

出台政策组合拳,推动股市活跃,是情况严峻倒逼政策做出调整。以前疏忽股市,任其自由发展,如今没什么好招数,都不得不用股市试试进行刺激。

这个三季度,多家企业都出现了难得的营收下降的困局,哪怕大量看上去业务需求稳定的蓝筹股,也发生了前所未见的利润下滑。

一个季度的财报,足以让很多竞争力一般的公司露出马脚,当然,强者恒强,也不乏一些公司逆流而上,创造最好的业绩。这轮季报,传达出了非常多的信号。

一、整体欠佳

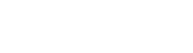

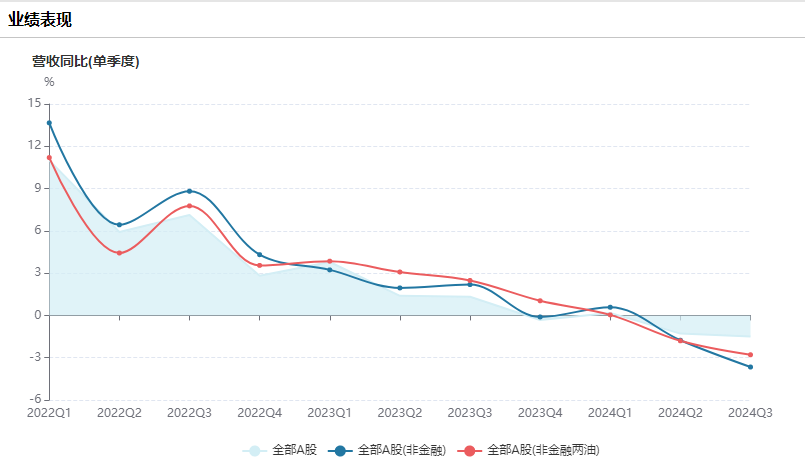

从相关的统计来看,在2024年Q3,全市场股票的收入和利润下滑加速,超过54%的股票发生了利润下滑,而收入同比增长的公司,也只有53%,利润下滑中位数-7%,营收增长中位数1.1%。与GDP呈现的增速状态有较大出入。

而具体到季度化的表现,超过60%股票发生了利润环比下滑,即Q3利润低于Q2。疫情期间,季度性的业绩也曾发生动荡,但是结合营收的下滑表现,确实是罕见。

可见,Q3触发了经济下滑的加速点。

对于那些业绩大起大落的公司,如科技行业、保险行业、地产行业及工业类周期股,看它们的增速表现没什么意义,但其他的稳定类型的公司都出现了一些问题。

首先是消费行业,中国中免业绩快速下降,白酒里面洋河股份已成大雷,其他公司营收部分为负,利润基本都还能挤一点,但都在三季度大幅降速。而啤酒龙头青啤、重啤营收利润普降。乳业也是一样惨。

就连卖食用油的金龙鱼,都发生了营收和利润大跌。

港股的安踏李宁、都公告了Q3营收降速,A股的家纺服装板块没有港股大,但几乎是全面暴雷,这类公司主要是低成长收息股,预期不高,但没想到,利润的波动可以如此之大。

都算是行业领先的公司,业绩还出问题,小公司的问题显然会更危险。从GDP的数据也能看出,最拖后腿的就是消费这辆马车,出口和投资都比它好,因此,业务稳定的预期,也要根据当前国内经济实际的驱动点立足。

一些公用事业性质的公司表现也出乎意料,如中移动,首次出现季度营收同比下滑,不过,移动以前也出现过业绩下滑,不算难理解。但高速公路龙头股宁沪高速出现了营收和利润双降的状态,这就说明了一些问题。

营收下滑的还不止宁沪高速,包括京沪高铁、粤高速都在下滑,这背后已经反映了目前经济状态人流和货流的下降。

如果人口下降,又预期GDP一直增长,那必然是人均GDP大幅提升,所以对于靠量和规模维持的行业,不会那么好受,那些能提升单次消费客单价的生意才能维持下去。

以上的稳增长公司,大家普遍认为,经济很差时,可能不增长,但也不可能下滑,至少瞄准分红价值,亏不了,但现实是,业绩的下滑,分红能不能保持成为了未知数。

而众多被认为是有成长性的公司,随经济下行,也呈现出了强大波动性,如医疗器械领域,众多生物制药、医疗器械公司都出现了营收下滑。

医药反腐、集采,这都不是什么新鲜事了,下滑并不奇怪。这背后的原因,自然是toG的业务支付能力。而受toG业务支付力影响的不止医药行业,还有其他行业龙头,海康威视、中芯通讯、中国建筑,都受此影响,大幅下滑。

但大公司的优势在于规模,可以通过优化效率,从员工、从费用开支、从下游抠出利润,实际上,A股龙头公司中,大量出现了利润增速高于营收的状态,即利润率提升,让业绩不那么难看,这其实也说明了,当前经济环境下,大公司更抗风险,理应更有合理的估值预期,但随着市场风格转换,目前行业龙头提升利润率的逻辑未被市场重视。

总结下来,这个三季度还是告诉了我们,不进则退,没有稳定的收息股,而往后的经济环境,必然是人均快速增长而量下滑的,靠使用量维持,来维持公司业绩,并不现实。

二、谁在吃肉?

而Q3财报表现出色的公司一般分为三类。分别是出海、周期和适应逻辑。

首先是出海逻辑拉动的业绩提升,完全抵抗了国内的内需环境。比如港股的泡泡玛特、名创优品,A股的宇通客车,港股百济神州等等。

这些公司海外业务增速都很高,都驱动了业绩逆势新高。对于中国企业来说,在国内经济降速背景下,要求20%+的成长,必然伴随着海外收入比例的快速提升。

出海类公司的业绩,基本是海外业务在成长期导致,海外整体经济增速也不高,已经实现成熟全球化的公司,同样业绩增速也没有说特别高。

从出海趋势看,中国已经身为第一大制造国很久,海外各个领域都遍布中国商品,但同样有着很大的进步空间,比如创造一些新的产品,从低端代工转向高端品牌商品。这都是大有空间的作为。

如泡泡玛特所做的,可以视作以前给外国牌子做苦力生产玩具,到今天开始卖溢价概念玩具的进化,是一种产业链的升维。

不少企业则通过价格和质量优势,在细分领域对海外品牌展开替代,如缝纫机的杰克股份、沙地车的春风动力,做摩托车的钱江摩托。都是实现利润快速提升的行业隐形冠军。

即使没有改变产品形态,也没有产业链地位提升,也足以靠成本控制和性能获得增量。出海难,更多只是胆量和能力问题。

不同行业出海难度有别应该心理有数,比如游戏行业很容易出海,光伏行业就是全球收入比例很高。而房地产、金融、公共事业,则是典型出海不易。

对出海的追捧已经反映在股市中,绝不是投资就投易出海的行业。美股也有大量的小型地域性公司大牛股,它们完全不做全球化,如pool。

又比如,现在国内游戏公司基本都是全球市场,出海已成常态,也不会是业绩成长的关键因素,反而无法全球化的公用事业股,今年大批量的新高。

因此出海这一因素倒也不必过度定价,出海之所以值钱,来自于出海事业的突破性,从不可能到可能。出海是一个边际,那些出海多年进度几乎为0,突然打开口子的行业,此前海外收入为0突然增长到占收入的10%。又比如出口了很多年,都赚辛苦钱,一下子开始能溢价,大部分提升利润率。

至此,对于企业出海,促进利润,转化为股价上涨,要有一个理性的观察视野。

第二类是周期性的驱动,主要表现为工业股、资源股和制造业股票,基本都以周期性反转为核心驱动因素。周期股的增长,大部分伴随着过去的下滑导致的低基数,所以也可以脱离宏观来取得高的增速。

如黄金股,随着黄金价格新高,业绩新高。

航运的中远海控、化工的新和成、养殖的牧原股份、芯片制造的兆易创新、韦尔股份。这些工业、制造业的巨头业绩确实不错,但大部分公司也还是没有回到业绩的巅峰。

周期股的业绩到底是好是坏,是基于估值作判断的。比如中远海控的业绩不算好,至少相比2021-2022年还差很远,但股价新高了,主要是股息率和回购足够支撑股价大涨。反观牧原股份,单季度业绩已经新高,但股价并未能有亮眼表现,关键在于即使满打满算,股息率实在太低。

同样地,可以说周期股的表现跟业绩相关,但不那么相关。预期亏损的公司,最后只要财报没亏损,正常分红,股价就会有表现,而预期周期必然反转最后带来很多利润的公司,就算业绩反转了,估值不低,也无济于事。

最后是适应型企业,它们适应了国内的环境变化,科技迭代,趁机通过产品渗透率、市占率的提升,实现了内循环驱动的增长。

它们或许也有出海或周期的逻辑,但暂时还不是当下的主要。

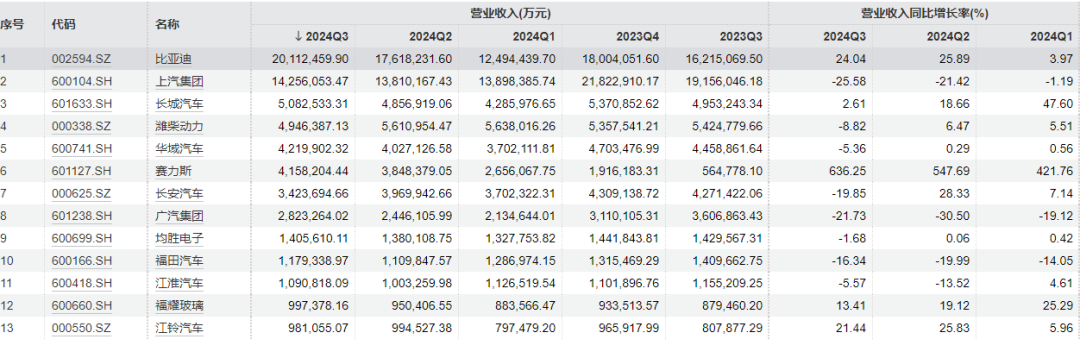

典型如比亚迪,主要依靠国内电车对传统燃油车的替代,实现了营收利润双增。而其他的同行,都是一片惨状。

家电行业,美的则在大环境不好的情况下逆势扩大市占率,营收利润同比增速有扩大现象。

而格力和海尔都没能跟上。

消费股很差,但食品饮料里的海天味业,凭借规模优势,也在扩大利润率,坐实了过往预期的巨头规模优势,跟上面第一部分的消费股同行形成鲜明对比。

但应该观察到,食品行业里小公司也是黑马频出:有友食品、甘源食品、劲仔食品、一致魔芋、东鹏饮料,都有出色的业绩。能说明,休闲食品和性价比饮料是当下消费领域逆势提升的方向。消费是差,但大家没有减少吃饭。只是换了一种方式消费。从这看出来,是消费转型导致的消费金额下行。

芯片股Q3业绩几乎全场最佳,主要是周期复苏因素,但是也有在海外制裁背景下,部分设备无法进口,加速国产替代,北方华创的业绩率先新高,关键就在于这不是周期性的,而是国内份额的快速提升。

而那些基于最新产业趋势,产品大量被新应用的公司,也取得了亮眼的财报,比如Ai产业链需求爆发促成的中际旭创、新易盛等等。

这类公司的业绩背后都是非常有力的行业趋势变迁导致。它们在国内市场中扩大份额,或者扩大自己在产业链中的位置。对于三季报还能靠国内市场渗透提升赚钱的公司,理应非常乐观,毕竟在逆风状态下还正增长,经济恢复后的预期就更大了。

三、结语

当前三季报的状态,掀开了很多行业的遮羞布。很多行业的伪稳定印象已经被打破,没有绝对的稳定,只有不进则退。例如一些公用事业股,人车货流量一变,注定业绩大变。而很多行业也被证明是伪增长,伪朝阳行业,关键出在付费方的问题上。现在能看到的机会,无非是出海找增量,国内找变化,周期股超预期。

而大企业在这种环境下显然更适应,但蓝筹股也有高下之分,最好的公司,还能继续吸收同行的市场份额,实现营收和利润的双增,这样的经济形势持续,显然会加速龙头公司的扩张。美股的历史就是龙头股膨胀,市值越来越集中的历史。虽然当下的市场还在炒作小股票的超跌反弹,但现实并不会根据股价涨幅来改变小企业的基本面状况。