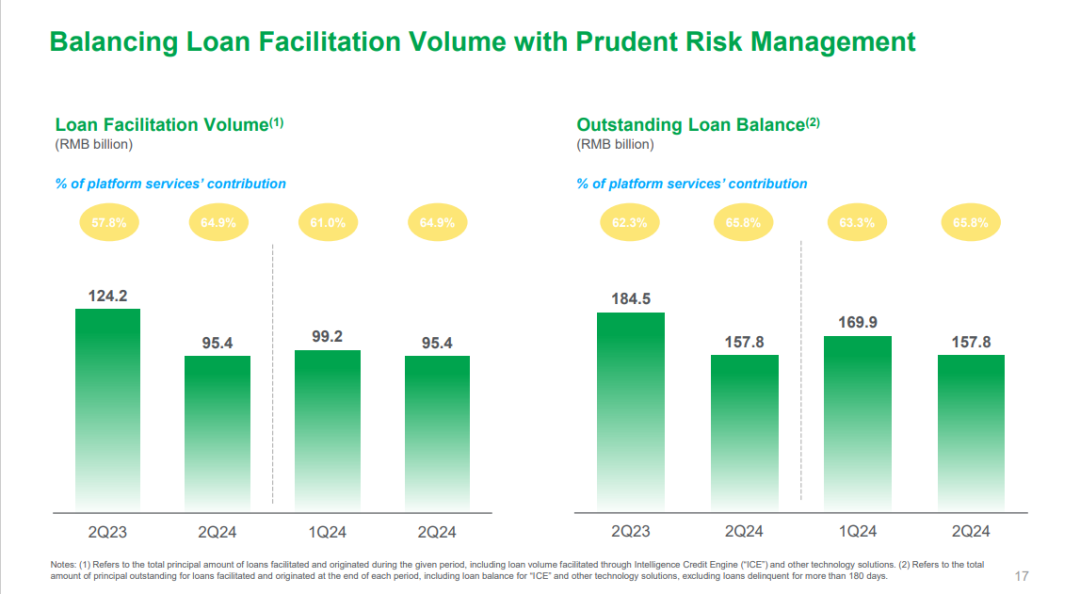

在这个全民负债的时代,大家的征信都不太好看。如果这波行情没赚到钱还亏本的,估计就更不好看了。

牛市启动时,网传不少散户在平台上借消费贷进场炒股,被害怕踏空的恐慌冲昏头脑,做出不理智行为。用消费贷炒股是犯法的,赚不到钱不可怕,为此吃上牢饭就得不偿失了。

消费信贷这一行业已经很久没有迎来春天了,不能拿来炒股就更少了增量市场的支持。但在行业景气不佳时,奇富科技年初至今的累计涨幅高达137%,股价接近历史高位,实现困境反转。

在行业脱离强监管又迎来消费疲软打击下能有如此表现,奇富科技的秘诀在于保证自身成长韧性的同时给股东带来高回报。

一、格局优化下的成长韧性

蚂蚁金服被终止IPO一事给了互联网金融平台(以下简称互金)一记黄牌,让这一板块的中概股持续吃瘪,成为估值泥潭。

强监管环境让行业出清加速,那些难以短期通过激进方式实现跨越式发展的中小公司,没办法和头部公司抗衡,在行业洗牌期持续出局。

根据中国人民银行的数据,截至2024年6月末,全国共有小额贷款公司5428家,较巅峰时期的8965家,减少了3537家。

但行业出清供给变少时,需求并没有大幅下降。头部公司凭借业务整改和牌照齐全等优势,吸纳存量和增量需求,进一步扩大市场份额。

从360集团孵化而出、以360借条为主要用户界面的奇富科技,主要为收入较低的长尾客户提供短期(合约期限10个月)小额(笔均7500元)的互联网消费信贷产品。

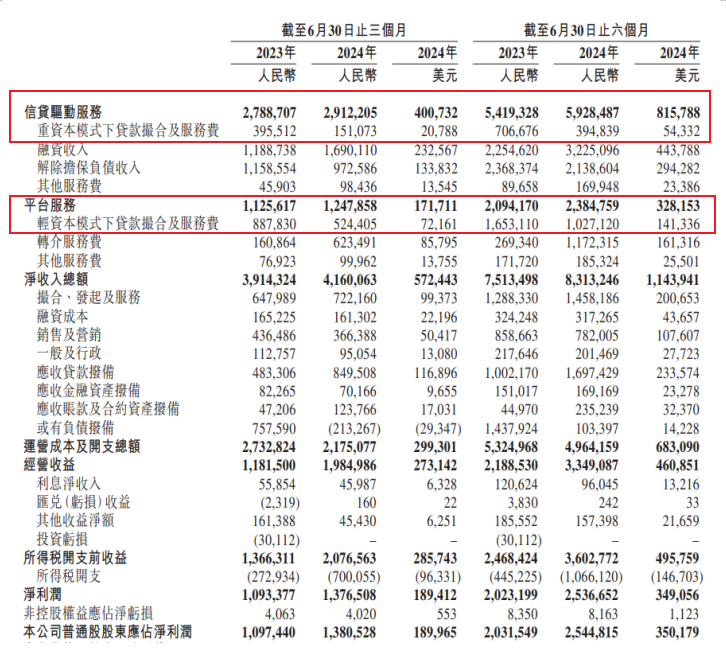

经过多年摸爬滚打,公司已成长为是国内头部的持牌经营互金平台,在行业竞争格局优化下得以保持成长韧性。2024年上半年,公司平台累计注册用户数增至2.47亿,服务用户数达到5360万。同期营收达83.13亿元,同比增长10.65%,归母净利润为25.45亿元,同比增长25.26%。

来源:公开信息(未上市巨头包括腾讯的微众银行、阿里的蚂蚁金服等)

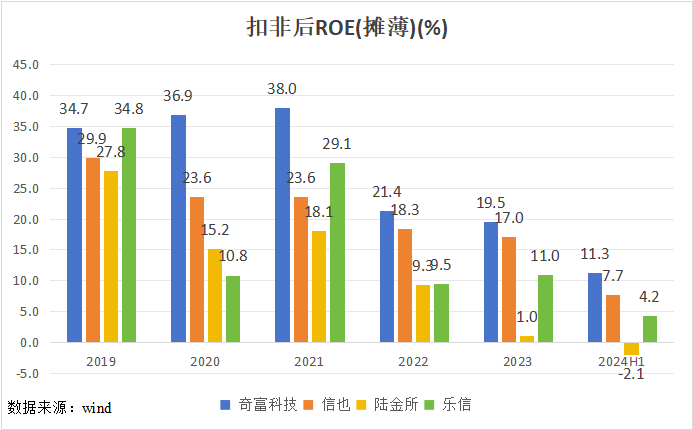

但跑马圈地的时代在行业持续出清后几乎宣告结束,奇富科技的重复借款人占比在今年二季度更是高达93%,大量拓客变得不现实。行业参与者自觉进行存量调整,在最新季度新增贷款上几乎不约而同的开始缩量。

数据来源:财报

令奇富科技实现困境反转的显然不会是低双位数的营收增速和缩量的新贷规模,市场看中的是其盈利改善下带来的高回报。

二、盈利改善下的高回报

强监管环境让奇富科技的估值变得扭曲,呈现出:拥有科技股的赚钱能力得到的却是传统银行股的PE估值,被逼得给出了红利股的股息水平。

当然,股息也不是随便乱派的,奇富科技的底气在于其收入结构的持续优化。

发展初期,信贷驱动服务几乎是公司唯一收入来源。这种业务模式以自有资金放贷和向合作金融机构提供担保,需要承担信贷风险的重资产为主。

重资产模式在监管薄弱时期带来的利润很高,但这种模式显然不可持续,过高的利润会招来市场警觉,单一的收入来源也会增加风险敞口。

2018年,公司开拓第二收入来源,布局不需要承担信用风险或承担“可忽略”信用风险的轻资本平台服务,以优化收入结构。截至2024年上半年,在贷款余额里通过平台服务轻资本模式所撮合的贷款占比达到60%以上,成为总贷款规模中最大业务来源。

但需要注意的是,平台收入和平台服务模式下促成贷款规模变化并不一致。截至今年上半年平台服务收入占总收入的比重仅为28.7%。

这是因为,在平台服务中奇富科技主要的收入来源是服务费,費率只有若干百分比。而在信贷驱动服务中的收入来源是息差,公司的贷款利率最高可达24%,而我国的LPR(贷款市场报价利率)几乎从未突破5%,其中息差接近20%,相当于用半斤鸡蛋的成本就赚到了两斤猪肉,妥妥的暴利行业。

如此大的收入差距也就造成了平台收入和平台服务模式下促成贷款规模变化并不一致的现象。

但在监管红线、和自身长期经营需要下,削减风险敞口、优化收入结构的步履不能停。在须承担信贷风险的贷款里,公司也有意提高表内贷款占比,减少表外贷款,进一步分散风险。

在表内贷款中,奇富科技的融资方式主要为发行 ABS 。ABS是种将一组资产(主要为企业的应收账款)打包成证券。因其可在公开市场出售给多个投资者,风险相对分散,融资成本也就相对更低。

例如,于2024年4月22 日我国一年期LPR为3.45%。今年前三季度,我国企业ABS产品1年期平均发行利率为2.08-2.15%。ABS产品的融资成本明显更低。

今年第二季度,公司信贷驱动服务收入为29.1 亿元。其中,表内贷款占总贷款额的 28% ,占比小幅提升,使得整体融资成本环比下降56个基点,上半年共下降132个基点。

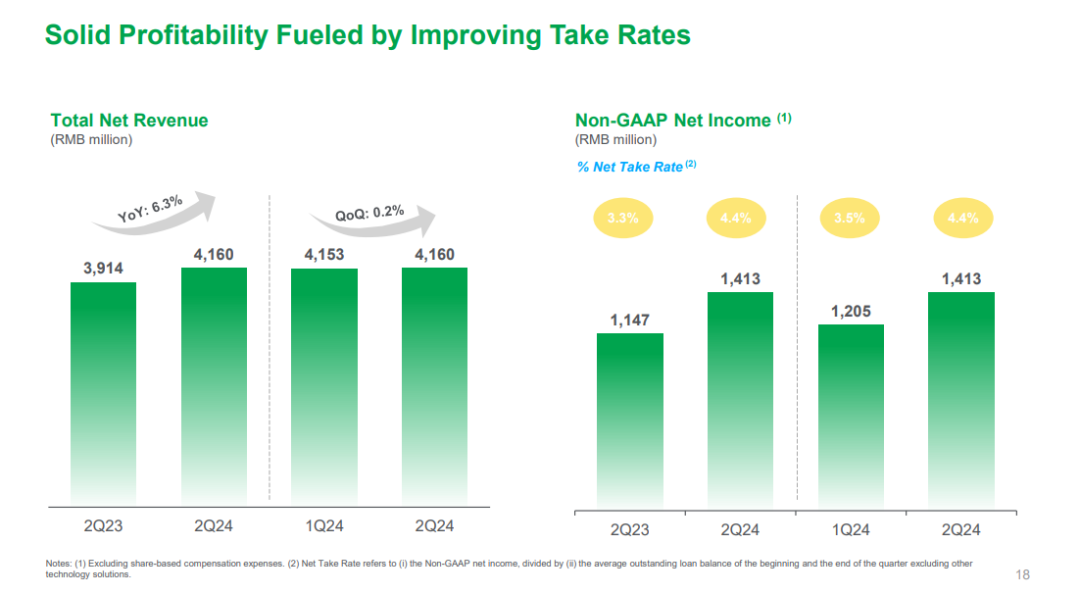

双业务驱动的商业模式帮助奇富科技在充满挑战的环境下降低了风险,也帮助取得更好的财务表现。最新季度take rate 就提升到4.4%。相当于一个客户贷款一部iPhone 15 pro 的钱,公司就能赚到一副华为耳机。

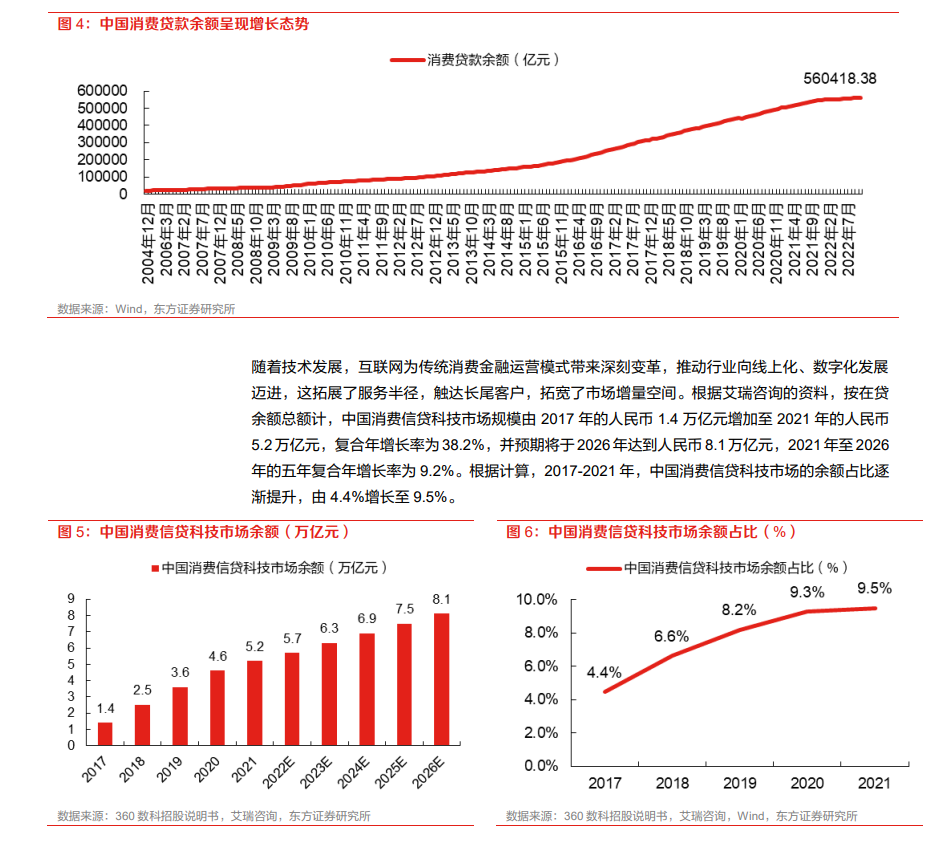

如果看非GAAP指标,2023全年公司的非GAAP净资产收益率水平达到 21.9%。今年第二季度进一步提升至25.4%,简直就是科技股的赚钱能力。

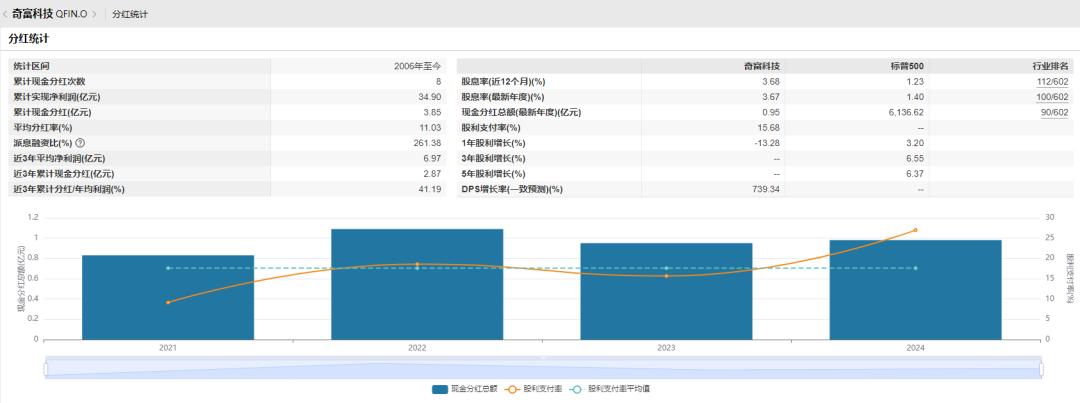

截至今年8月,公司已经回购了价值3.61亿美元的ADS。从21年至今累计现金分红为3.8亿美元。如果把回购也视同为一种间接增加股东财富的特殊“股息”,那么派息总金额应为7.41亿美元。以现在的市值算,股息率高达14.25%。

在seeking alpha共识中,奇富科技2024的预期市盈率大概是6倍,典型的传统银行股估值。强劲的赚钱能力和慷慨的股息率匹配这种估值明显是低估。

来源:wind

来源:wind

当然,上述股息率计算方式有些简单粗暴,低估的原因也有可能是市场对蚂蚁金服事件仍心有余悸,且以目前的国内消费市场来看,放贷生意本身就不好做,不然也不会收缩新增贷款规模,很难给高估值。对于奇富科技的投资判断应该采取更为审慎的态度。

三、股东回报的可持续性

从股价表现来看,奇富科技目前已经实现困境反转,接近历史新高。这意味预期差缩小,赔率缩小,此时关注股东回报的可持续性变得更为关键。

对于公司的可持续性发展,这里主要看三点,1、监管风险和消费经济,2、杠杆率和坏账准备,3、持续回报股东的决心。

首先第一点,市场对互金行业的强监管风险从蚂蚁金服领完罚单、再次启动新一轮的组织架构调整可知,已经告一段落。从公司自身角度来看,目前奇富科技的贷款利率小于24%,处于2021 年指导意见中的红线范围内,比那些贷款利率高于24%的企业未来监管风险相对较小。

近期放出来的一系列政策,让消费经济预期有所改善。宽松的货币政策确实有利于互金行业的发展,只是从政策实施到实际消费改善的传导路径太长,短时间见效慢,时间长了也易生变端,需要持续观察。

其次第二点,杠杆率和坏账准备对企业长期发展非常重要,如果杠杆过高,坏账准备过少,政策还没落地,自己先破产了。根据财报数据,轻资本模式贡献度增加后,公司杠杆率在第二季度为2.4倍,创历史新低。拨备覆盖率第二季度为 421%,较第一季度的414%进一步提升,安全垫足够厚。

最后是第三点,前面两点都是为第三点打基础。随着贷款质量的改善,公司的take rate持续提升。从长远来看,管理层认为4%-4.5%是take rate的相对合理水平。只是相比当前的4.4%没有太大提升空间。

但贷款质量的改善也让公司在今年二季度从前期拨备回拨约4.8 亿元。随着整体风险敞口的降低,公司预计未来几个季度将有更多拨备回拨。而截至今年第二季度,奇富科技总现金和现金等价物为 85 亿元,环比增长2.4%。

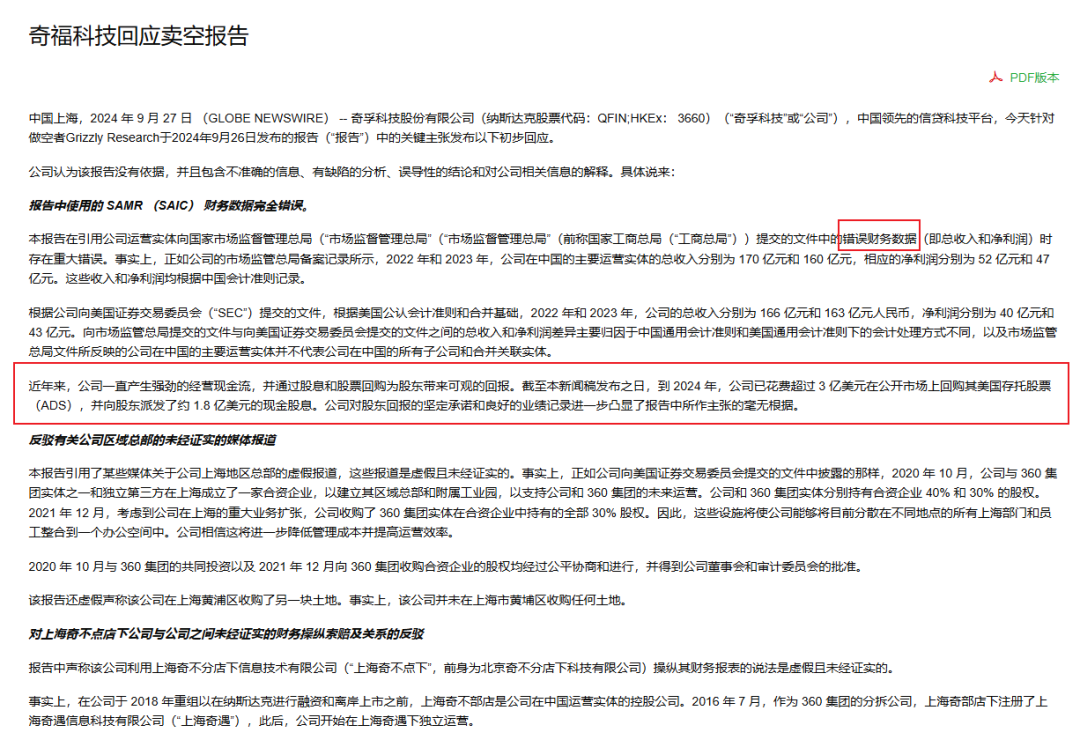

目前的现金状况和对业绩预期的乐观,让公司马不停蹄的在2024年3月,又宣布一项新的股份回购计划。坚定回报股东的能力和决心也让公司有底气辟谣造假传闻,有力回击灰熊的做空报告。

来源:QFIN官网(事实上,灰熊做空的数据来源就错了)

管理层意志坚定、经营风险相对较小、大环境预期改善的三重因素下,奇富科技的股东回报存在可持续性。但同时也需要注意,不承担信贷风险的平台服务收入目前的占比仅为28%,距离真正意义上的轻资本转型成功还需要更多是时间去验证。

结语

在低估板块率先实现困境反转的奇富科技,有其过硬的自身实力。但对比市场反应过来之前,现在的抄底价值已经不大,戴维斯双击,只剩一击。

但对于那些可能还存在抄底价值的同行们,奇富科技的种种业绩表现和市值管理行为就提供了很好的参考榜样,为投资决策提供详实的参考数据。

此外,由于金融行业存在较为明显的周期性,这次的经验也可以为下一次的困境反转做好准备。