今年消费品行业哀鸿遍野,乳制品行业不比白酒好到哪去,伊利蒙牛双双新低,业绩更是多年以来首次利润大跌。

但行业里面,比这两个龙头开跌更早,大环境更悲观的飞鹤,却有着截然不同的走势,今年以来股价异常强势,跑赢恒生指数,堪称最强的乳制品股票。

飞鹤主要卖的是奶粉,人口开始向下这几年,基本上都是悲观预期,奶粉份额再高,也扛不住出生率的腰斩。飞鹤的业绩也跟着差了很多年,但是在今年,飞鹤难得的成为了业绩正增长的几家乳企之一,这也支撑起了股价的反弹,这么看来,反倒是需求最不好的飞鹤要先走出低谷了?

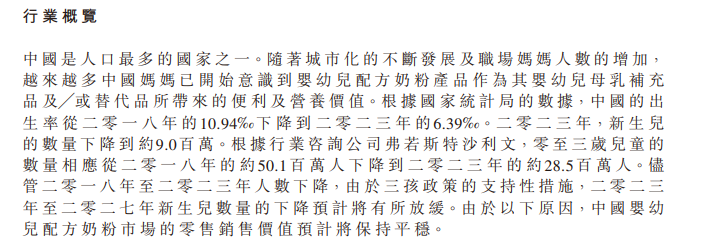

一、人口斜率难以再降

首先在今年,在大家意料之外的事可能是人口数据斜率大概率要企稳了,一方面,今年龙年也是最受欢迎的生肖年,叠加去年的疫情放开,出生数据会有所复苏。从各地的数据看,今年上半年的出生人口数据同比回升了近10%,在这种影响之下,行业的寻底阶段应该接近尾声。

目前,2024年出生人口预期800-900万人左右。按照78岁的人均寿命预期,经过百年更迭后,最后中国的人口会只剩下6.6亿人,相当于人口数量腰斩,出生人口会不会随着经济下行继续下降,甚至出现韩国那种过多少年之后完全自然灭族的状态?答案是大概率不会。

随着人口的下降,各类人均资源占有量将大幅提升,这是韩国日本这些国家不能比拟的,例如中国房地产存量面积不变,6.6亿人口的平均住房面积能到70平方,直追美国,达到全球最高水平,届时中国也能跟美国、澳大利亚、加拿大、俄罗斯一样,地广人稀,资源充沛。

这种环境下,完全能支撑生育率的回升。

按照目前的资源支撑力水平和人均寿命预期,当前这个出生人口数差不多就到底部了。长期来看,人口下滑对奶粉销量影响的逻辑已经逐渐完成,未来也缺乏行业销量持续下滑的基础了。

而如果考量奶粉的主要消费群体,0-3岁儿童,2023年的数据是28.5百万人,按照800万的出生人口数量,这个数据在未来几年会继续降到24百万左右,所以1-2年内,销量仍然是下滑的,但在那之后,行业的销量基本就进入底部状态了。所以也可以说,飞鹤持续几年的业绩下滑,将在这几年内面临拐点,甚至就是现在。

之前曾经分析过牛奶乳制品巨头伊利蒙牛的状态《中国乳业的抄底价值》,它们在今年进入到营收利润双下滑状态的(伊利利润增长来自于非经常性收入),它们跟飞鹤背后底层逻辑一样,都是人口。

但飞鹤盯住的是出生人口,伊利蒙牛盯住总人口。飞鹤的下滑猛烈且更早来临,但短期快速下滑之后,底部也很快到了,但是总人口呢,要百年更迭,每年降幅不大,但持续很久,底部反而不好把握。基本就是阴跌和一步跌到位的区别。

出生人口比各项经济数据率先回调,现在看来也不是什么坏事,因为风险更早地释放了。

渗透率提升+产品ASP提高,就能对冲掉量的下滑,在这个市场内实现成长。

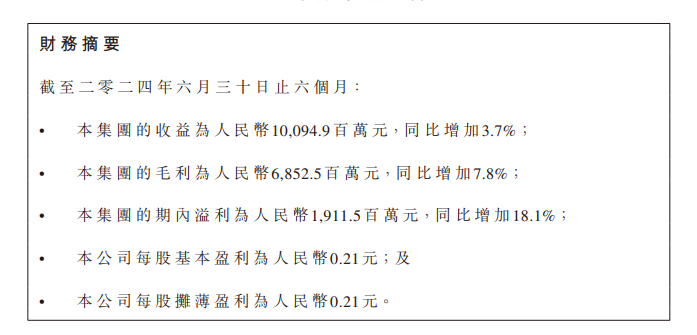

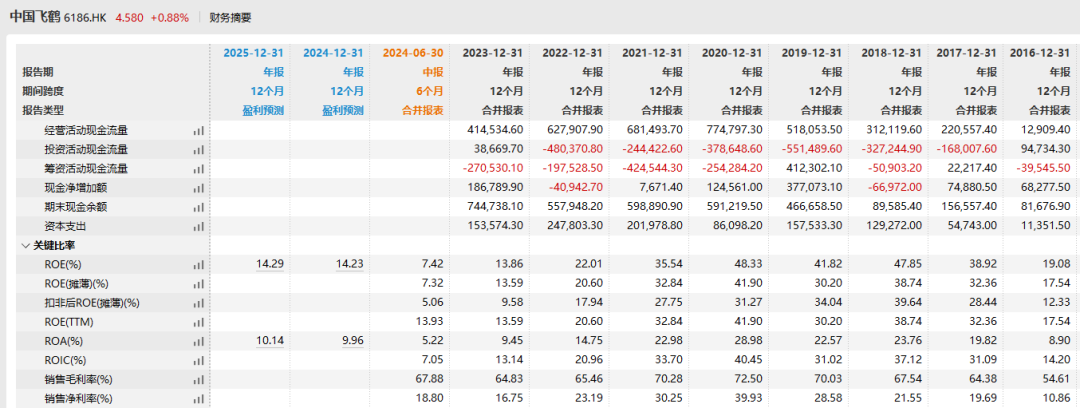

二、增利不增收

具体问题具体分析,从飞鹤的中报来看,业绩不算特别好。营收增长了3.7%,而利润增长了18%,基本上是利润率提升带动的利润回升,人口大幅下降带来的行业收缩影响依然很大。

从公司的披露信息来看,利润增长,一大要素则是来自于高端产品增长,ASP在提高,公司的超高端产品收入同比增速达到19%,只是总销量还是在下滑态势当中,从上述人口数据中也能推断,继续持续1-2年的量下滑也是合理的。

但毛利率和净利率都达到了近几年来的靠前水平,开始逐步回暖,确实是有惊喜,毕竟现在大环境下,各类消费都需要降价促销量,奶粉能提价,足以说明消费的韧性。

作为一家消费品公司,巅峰期30%的利润率应该是回不去了,当时也是人口和行业竞争占优因素叠加取得的超预期成绩,大家也认为当时的飞鹤利润率过高有猫腻,这两年也打回原形了。但下降的下限在哪,现在是看到了,利润率从16.75%回升到了18.8%。

16-18%可能就是飞鹤的利润率底部区间,而这个水平算是消费品的合理化水平,而跟其他乳企相比依然优秀,这是较为体现竞争力的一个数据。

三、缺点不少

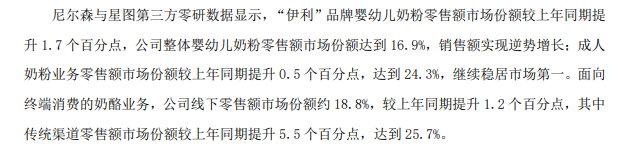

但在财报背后,仍有一些不足的地方,在竞争层面,2024年上半年婴配粉市场是下降的,所以飞鹤的成绩是跑赢行业的,但是相比竞争对手伊利,则有点逊色。

据伊利披露的数据,伊利的奶粉业务收入无论增速还是体量,都胜过飞鹤。

虽然,伊利这一业务分类包括了成人奶粉及奶酪等干乳制品。但婴儿奶粉这一块业务,增速不会比7.31%低,飞鹤也许提升了市场份额,但伊利提升了更多。

两者现在都是在共同取代原来其他品牌的市场,但飞鹤的市占率提升速度一直比不过伊利,长期来看,这也是对于飞鹤的市占率提升不乐观的点,伊利的市占率快速提升,跟飞鹤的市占率扩张降速,是同步的。

不过,考虑到飞鹤的利润率比伊利高,且两者目前都没有打价格战抢夺市场的意愿,目前看来,这个市场依然是可以容纳双巨头成长的。只要增速的差距不拉开太大,那就没有动摇飞鹤的根基。

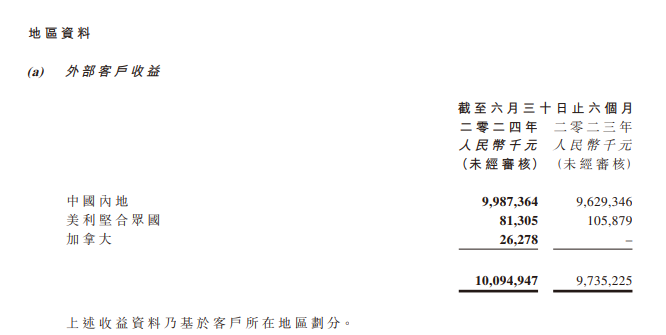

在出海方面,飞鹤则同样遭遇了滑铁卢(其他乳企同样不行),上半年海外收入里面,美国收入同比下降了,对于任何中国消费品牌,最大的成长性基本上都要靠全球化,现在没有做出突破,也看不到太大苗头,从这点看来,飞鹤的未来不会有高增速。

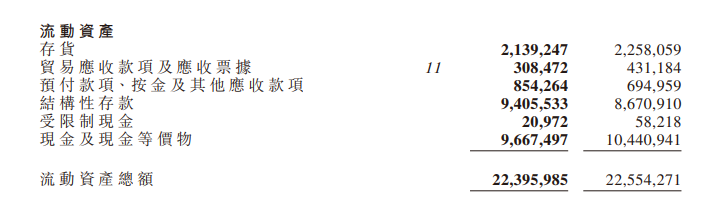

在股东回报方面飞鹤也是争议较多,一方面,公司过去利润不俗,积累了大量的现金,但却没有应派尽派,都留在了账上,现金等价物有96亿,还有94亿的结构性存款。

理论上,这能支撑较大规模的回购或者特别分红方案,在股价低迷时注入动力。然而,公司对股价下跌没有太大态度。

选择是买理财产品,截止目前,公司持有了近55亿的理财产品,虽然这个收益率是高于国债了,但是比公司的ROA和股息率都低太多了。要是用以回购股份,公司eps能飙升个20%都可以,并且也将进一步提升股息率。

对于这种现象,质疑是公司赚的钱不会完全分享,这部分钱基本就等于私用了,也是对这家公司长期不信任的核心,要么是定向投资的理财方有利益勾连,要么是脑子不太聪明,总而言之,对于飞鹤的股东回报能力,大家长期以来都是批评多于支持的。

但在今年利润的分配上,飞鹤又好于大部分的上市公司,在上半年,公司派出了13.5亿,派息比例达到72%。叠加较低的估值,当前的股息率达到了7%,在消费品里面已经算很高了,并且也给承诺了,未来派息绝对金额每年10%的成长、派息比例70%以上。

虽然历史上管理层对于业绩预测不太靠谱,但是现金体量支持这种派息。飞鹤即使业绩倒退,也是可以维持派息金额的。所以在股东回报方面,即使过去有很多问题,但也绝对远超及格线。如果实现大额特别分红或者回购,基本上就是港股最优秀那一档的股东回报水平了。

所以问题看下来,一个在于跟伊利的竞争形势,一个在于出海无惊喜,还在于股东回报能否如约进行。

结语

综合看下来,飞鹤当前的股息率和业绩表现支撑得起今年股价的表现,不把它当做是成长股,而是当前各类主流收息股:资源股、银行股、公用事业股的替代品,7%的股息率跟这些都差不多,人口也许还会降,但降不了太多了,收入可能会下滑,但也有能力维持成长了。奶粉依然是乳制品行业里面比较好的品类。

而今年很多热炒的收息股,是不会提分配比例和股息增长的承诺的。而收入和利润增长的,也不多。

当然,不要把飞鹤视作是一个高回报的标的就是了,国内和海外的竞争力,公司都不足以取得超额成长,业绩的波动因素很大概率还是取决于行业表现。没有高成长性,讲不起故事,都是股息投资者,长期不可能成为高回报的N倍股。风险偏好越高,公司的股价弹性相对就更不占优。

但股息率10%的股票倍抱团到5%,上涨一倍,这种现象在今年屡见不鲜,长期低回报不代表短期低回报,把未来多年的涨幅在当下一次兑现完,那也有吸引力。这样的事情是可遇不可求的,但可能再度发生,还在高股息区间(10%以上)的个股,都有这种刮彩票的机会。飞鹤的上涨,也可能是处于这样的过程当中。