2023年,Synagistics(以下简称Synagie)被《海峡时报》评为新加坡增长最快的公司。Synagie是2014年于新加坡成立的东南亚领先的数字商务解决方案平台。其业务简单概括就是给耐克、雅诗兰黛、lululemon等品牌提供物流仓储、产品广告、关键词优化、定价策略等全面的代运营服务。

阿里巴巴是Synagie的控股股东,于 2020 年 11 月将其私有化。7月1日,香港汇德收购-Z(7841.HK)在港交所更新了申请文件,计划通过De-SPAC方式收购Synagie。收购完成后,Synagie将实现在港上市。相关股权交割结束后,阿里巴巴的持股比例将从47.22%降至27.79%,但依旧处于控股股东地位。

一家新加坡成立的公司先被中国企业私有化如今又远赴港股上市,作为控股股东的阿里巴巴,显然有自己的考量。

一、不性感的商业模式

随着东南亚电商经济成为国内互联网企业又一角逐的战场后,由腾讯投资赞助的Shopee和由阿里投资赞助的Lazada以及字节跳动下的TikTok Shop等平台开始迎来爆炸式增长。Synagie作为这些平台的合作伙伴,也得到快速发展。

按2023年的收益计,Synagie在东南亚所有数字商务解决方案平台中排名第二。目前拥有 600 多个品牌合作伙伴,其中超过半数是国际大牌。这些有头有脸的国际大牌,在进入新兴市场时往往短时间内无法做到“入乡随俗”。为了快速起量,就需要Synagie这个本地人从内容制作到供应链管理,端到端的为自己提供代运营服务。

这些代运营公司通常会涉及两项业务,一是面向品牌客户收取服务费的D2B业务,二是向品牌客户购买产品后,通过电商渠道销售给消费者的D2C业务。

这种商业模式一听就很不性感,其销售的产品是从品牌方而非生产源头采购的Synagie,就是个没有成本优势的中间商。财务数据也残忍指出,公司已经陷入了增收不增利的窘迫局面。

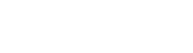

截至2021年、2022年及2023年度,Synagie的收益总额分別为4.9亿港元6.5亿港元及7.3亿港元。2022财年及2023财年,其收益分別增加31%及12%。

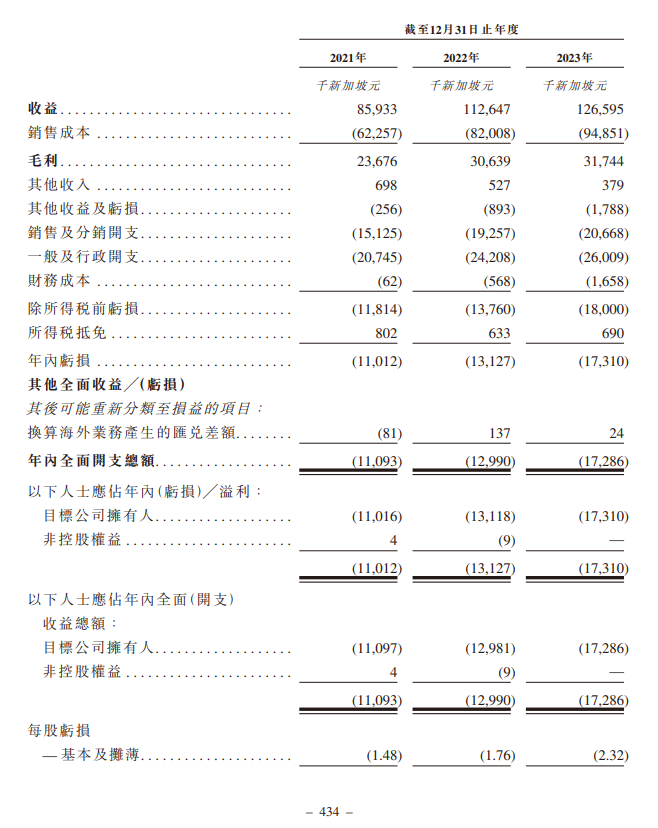

但同期的经调整EBITDA分别为亏损3789万港元4026万港元及5013万港元,亏损幅度比营收增速还大,甚至毛利率也从2021年的27.6%下降至2023年的25.1%。

Synagie增收不增利的原因很简单,D2C业务毛利率仅为13.8%,但收入比重却在总营收里占了80%,D2B毛利率倒是高达60%以上,但占比仅为20%。

尽管,随着各大电商平台GMV在东南亚的持续增长,Synagie的D2C收入也不断增加,但因为进货成本太贵,收入规模越大对公司总毛利的拖累反而越严重。

更为关键的是,Synagie甚至还有进一步亏损、短时间内难以摆脱增收不增利魔咒的可能。

二、难以摆脱的困境

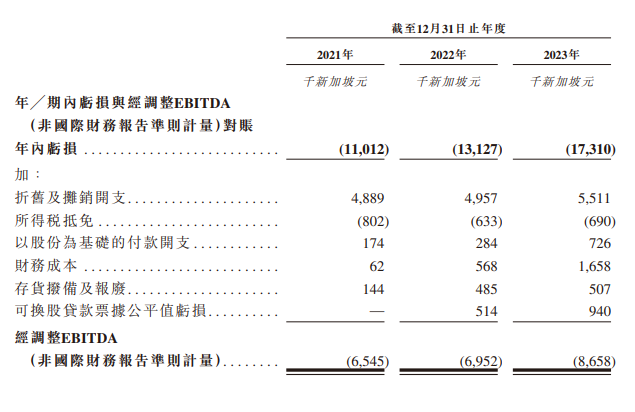

Synagie已与东南亚几乎所有主流数字商务渠道建立合作关系,包括lazada。自2019年成为其战略区域合作伙伴后,Lazada就一直是Synagie最重要的销售渠道。

来源:Synagie招股书

双方的合作自然少不了同一个控股股东阿里巴巴的撮合。在2016年被收购后,Lazada就一直是阿里海外布局中非常关键的一环。前期,Lazada平台的定位和“天猫商城”有异曲同工之妙,主要以品牌导向面向东南亚的中高端消费人群。

但在Lazada降低招商门槛并推出全托管模式后,平台定位开始发生微妙变化。

2021年3月,Lazada首度在义乌举办招商大会,宣布了包括跨境包邮、低门槛免费揽收等服务。2023年4月,Lazada推出全托管模式。在全托管模式下,商家变成了无需处理营运及销售等后续流程的纯供货商,该模式在增加订单量和吸引新客户方面具有显著优势。

据阿里2024年财务报告显示,国际数字商业集团(AIDC)中的、包含Lazada业务的国际零售商业收入,同比增长87%至 816.5亿人民币,成为阿里集团内增长最快的业务板块之一。

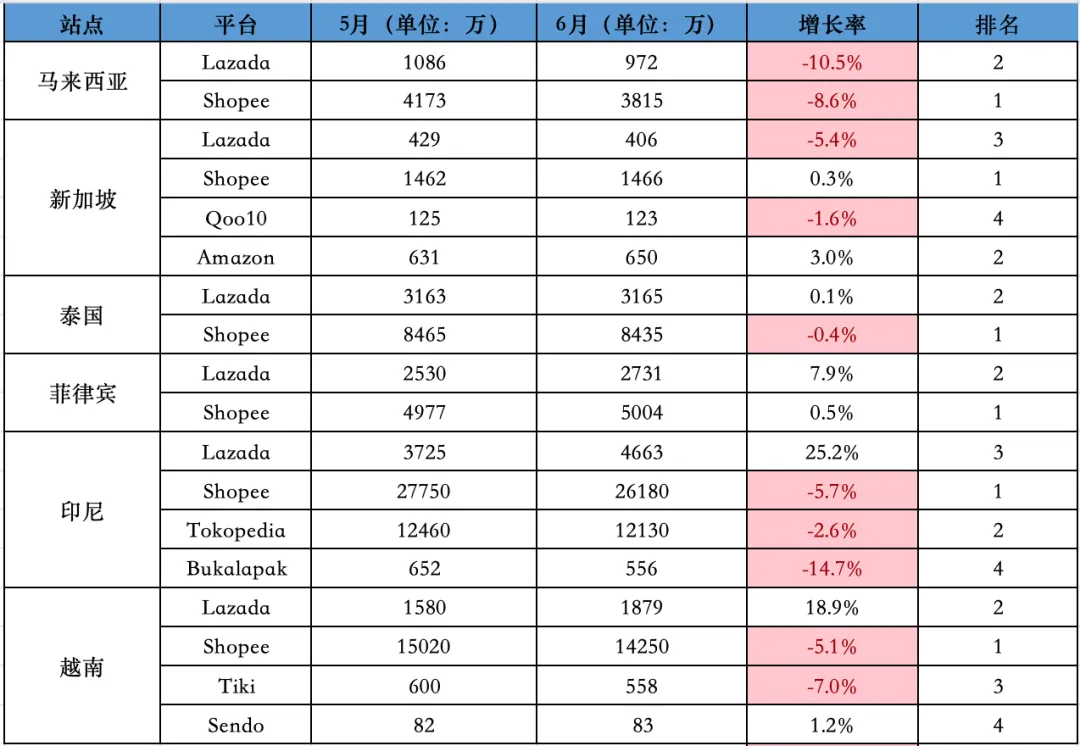

在今年6月份东南亚各电商平台访问量(桌面+移动端)及相关数据中,Lazada总访问量环比上涨10.4%增至1.381亿,实现了超同行增速的发挥。

来源:Similarweb

全托管这一新模式的转变,就是阿里为了使得Lazada能够与shopee和tik tok shop展开更为激烈的竞争而做出的。通过推进全托管服务、吸引大量价格优势更明显的白牌供货商,让平台产品价格更有吸引力。但也不难看出,转变过后的lazada对比此前以品牌为导向的中高端定位已经发生变化。

这种变化目前来看,对Lazada是有利的,但对Synagie就不是那么回事了。

当品牌在东南亚电商大盘的占比被低价不断挤压,当最重要的销售渠道、一向定位中高端的lazada也开始推行低价后,作为品牌客户下游的代运营商Synagie,会持续陷入增收不增利的境地也就不难理解。

对lazada而言,有了Synagie这一供货来源,即使lululemon没在自家平台开网店也能实现多样化的SKU。对Synagie而言,尽管向lazada等渠道持续销货一定程度上减少了库存、增加了现金流。但D2C业务因为来货成本太贵,对公司利润的挤压十分明显,这块业务越大反而越难做。

此外,Synagie也同时为lazada平台上的商家提供D2B服务,但在lazada降低招商门槛后,Synagie的核心客群有可能出现越来越多的中小型企业,而中小型企业比高端品牌客户的付费意愿更低也更容易受到粘性通胀率以及高利率带来的打击,这种因客户质量带来的风险可以直接影响Synagie在D2B业务模式下的收益。

一直以中小型企业为核心客群的shopify,其利润业绩就非常难看,而为达到市场期待已久的盈利的预期,shopify现在正积极寻求与品牌商合作,Synagie的发展方向与之截然相反。

不过,如果Synagie现在的发展方向在能确保lazada最终可以持续扩张或保住市占率并能带动Synagie市场份额增长等情况下,就是有意义。因为在达到一定的市场份额后,Synagie可以挟规模以令客户,从而涨价打破增收不增利的魔咒。

但现在最大的风险是,lazada正在不断流失份额。

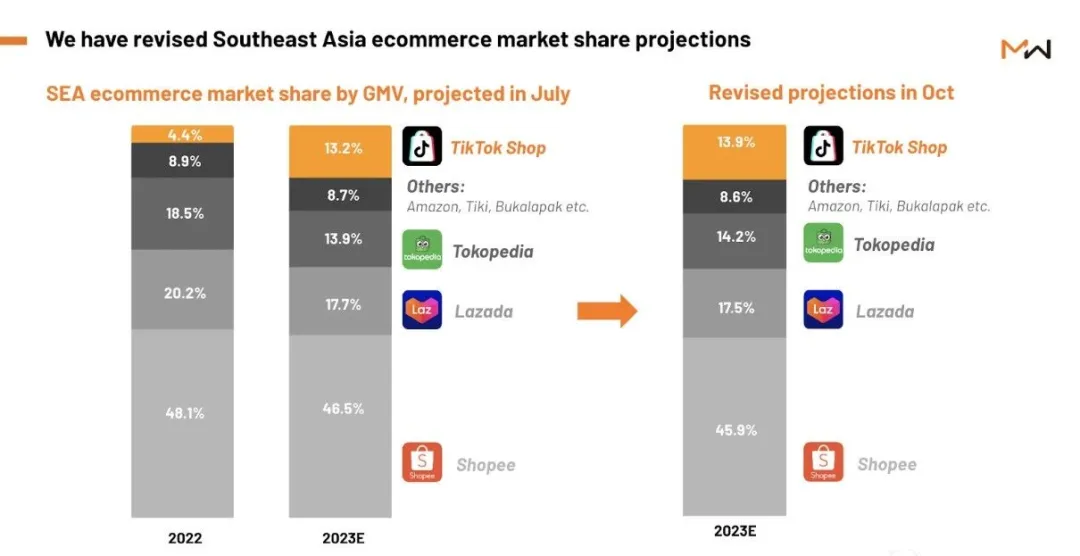

2020年,Lazada的市场份额从上一年的49%下降到38%,而Shopee的市场份额则增加到42%。2022年lazada的份额萎缩至20.2%。在一家新加坡的风险投资公司的预测中,Lazada被认为其2023年的市场份额已经进一步下降至17.5%。

来源:Momentum Works

这些数据明确表示,lazada正处于竞争弱势地位,如果连lazada自己都无法保住份额,将其作为最大销售渠道的Synagie这种舍己为兄弟公司的发展方向,多少有点不明智了。

TikTok Shop和shopee也都是Synagie的合作伙伴,但可能因为被阿里控股的原因,Synagie无法与lazada以外的电商平台深度合作,所以,这家受益于东南亚数字经济发展、新加坡增长最快的公司,未来可能要被阿里束缚住了。

三、结语

2024年,东南亚各大平台之间的竞争势必会更加激烈。

唯一实现年度盈利的Shopee将进一步加大力度稳固地位并抢占市场。TikTok Shop为2024年定下了500亿美金的GMV目标,较之前200亿美金,翻了超一倍。

自己的失败固然可怕,同行的成功更令人揪心,阿里不可能让步。今年5月末,阿里巴巴再次向Lazada注资2.3亿美元,迄今为止,已经向Lazada注资约77亿美元。

对东南亚市场的重视,似乎也是推动本次Synagie在港借壳上市的原因之一。这种通过De-SPAC收购进行的上市往往比常规IPO更容易实现上市。Synagie的PIPE轮投资已经完成,预计将会为企业注入了超过6亿港币的现金。

目前,Synagie的估值为35亿港元,PS为4.6倍。2022年,lazada的GMV为20亿美元,而截至2023年,Synagie来自lazada的采购额不到400万美元;此外还存在与TikTok Shop和shopee小规模合作机会,以及东南亚六大国家的数字经济规模未来5年将以15.6%的复合年增速增长来看,Synagie目前的估值水平比较中肯。

但估值中肯显然无法成为投资理由。Synagie的业务对lazada的全托管模式推进呈现积极影响,但全托管模式实在太费钱。阿里的AIDC在一季度的调整EBITA亏损达到40.85亿元,同比扩大88%,与全托管对应的Choice服务的过度投入就是主要亏损原因。

对于市值对比巅峰时期已经跌近八成的阿里来说,里里外外要用钱的地多着呢,现在每一分钱都需要花在刀刃上,能将Synagie实现上市集资就尽量别自己掏钱,估计就是阿里的考量。但即使由阿里带头投资,也不能掩盖Synagie的商业模式不够吸引、投资价值不高的事实。