美股近一年涨幅榜排行中,除了Ai相关的个股,几家产品出圈的消费股也在列,比如燃力士和deckers,都乘风而起,但也有一家卖药的互联网公司鹤立鸡群,1年内大涨4倍。

这家名为HIMS&hers的公司,主营业务线上卖药房,公司专注于那些常见的难言之隐,比如脱发、ED。对于患者而言,去医院开药相当尴尬,去线下买药也不见得多么自然,一不小心就会遇见熟人。基于这些药物的种种使用场景,催生了用药难,买药难的依从性问题,很多患者因为获取药物不易,无法按时服药,这时候,HIMS的解决方案就很完美地跳过了获取药物这一步。也正因此,广受消费者的青睐。

从模式看,似乎是互联网药房对传统药店的降维打击,造就了这家公司的成功,然而事实上,成功背后的逻辑远没有那么简单。

一、从难言之隐出发

这家公司创办于2017年,创始人Andrew Dudum注意到了男性护理行业的困境:当代男性在面临脱发、皮肤护理、性健康等常见问题时,通常难以启齿,既不愿意约见医生,长期使用原研产品也太贵。因此,他决定创立 HIMS,一个为男性提供预防保健咨询建议和个护方案的平台,帮助男性解决这份尴尬。

最初,HIMS 以售卖男性脱发产品和 ED 药品为用户所知,后来才将业务扩展到男士护肤领域,为男性提供保湿、抗皱、治疗粉刺等针对性产品。随着成功进入男性健康市场,HIMS 进军女性健康市场,推出了专门针对女性需求的健康个护品牌 Hers。

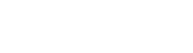

对于消费者而言,该品牌并非只提供配送服务,单纯的配送买药,这就跟doordash这种外卖跑腿服务没什么两样了。公司提供了对疾病的咨询方案,并且个性化定制用药的方案,针对患者情况,调整药量,配送频率,还有药品的包装方式。可以看到,消费者的定制化方案增速迅猛。

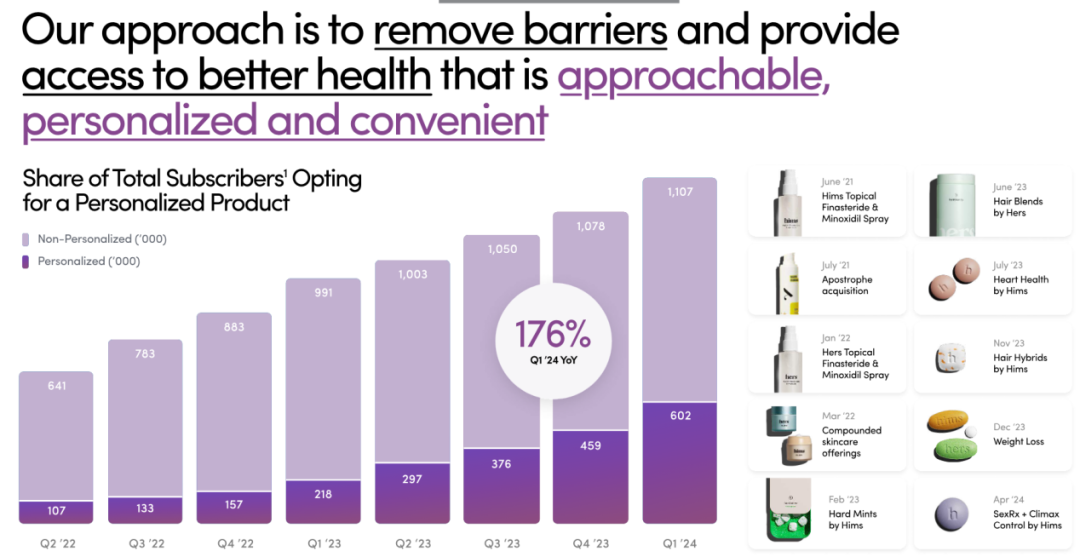

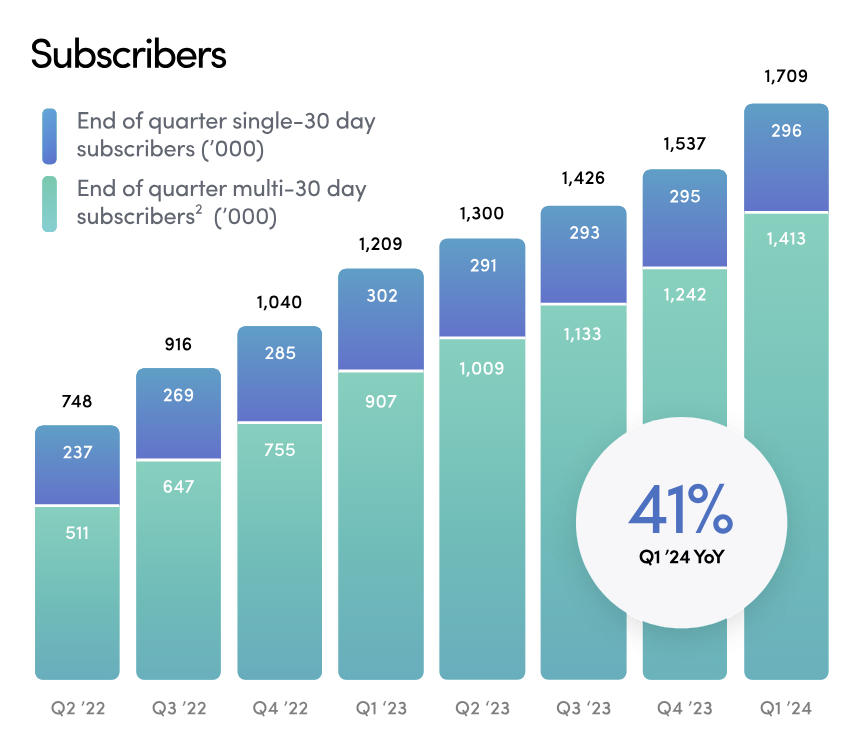

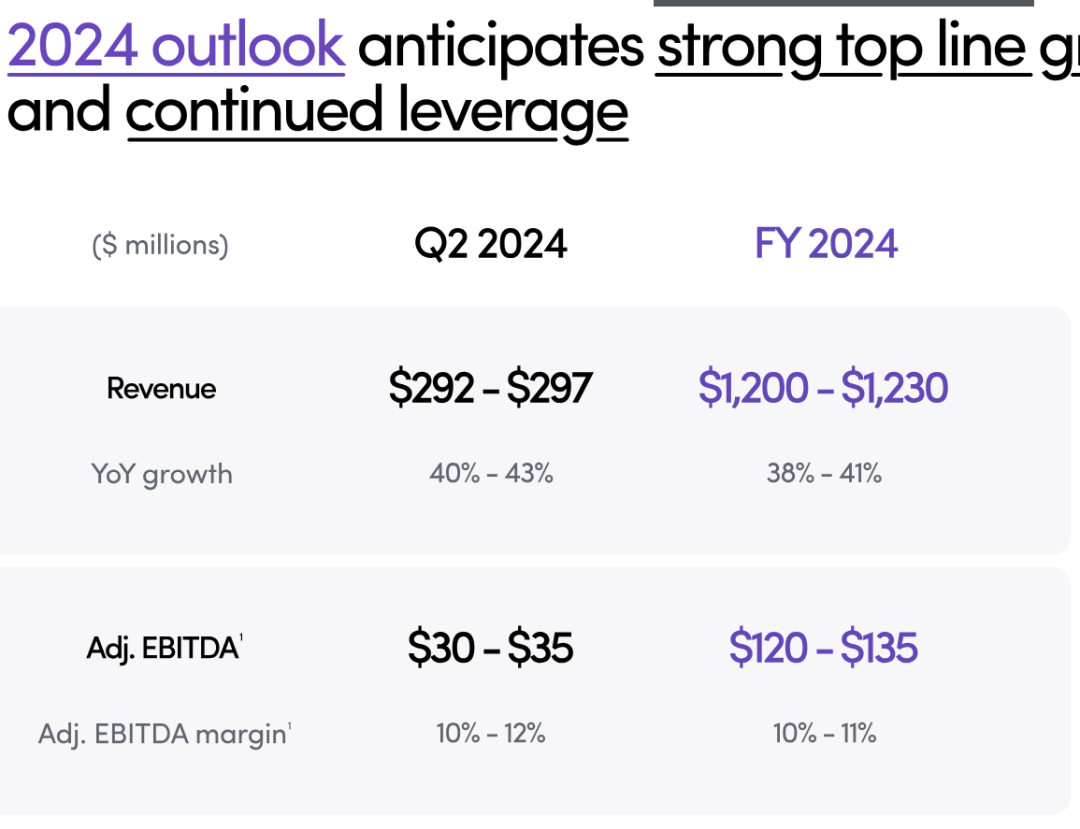

从相关数据中不难看出,公司的用户数据增速迅猛,并且随着规模逐渐建立,公司也有望在2024年开始实现一个不错的盈利水平。在扭亏为盈的催化下,公司今年股价大涨。截止目前,公司的收入增速是40%,而基于自由现金流的PE估值也在40倍左右,尽管今年以来涨幅凶猛,但也算得上估值合理。

大涨背后,却也发现公司发展并不是一帆风顺,去年年底还大跌,市值跌到只有10亿不到。才造就如此大的涨幅。

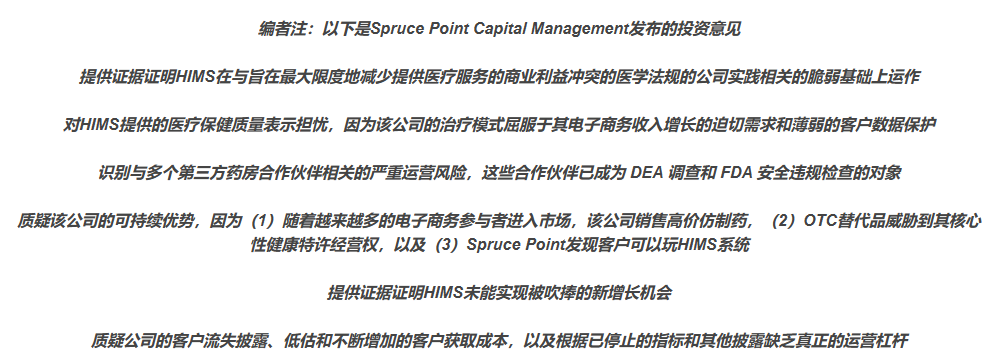

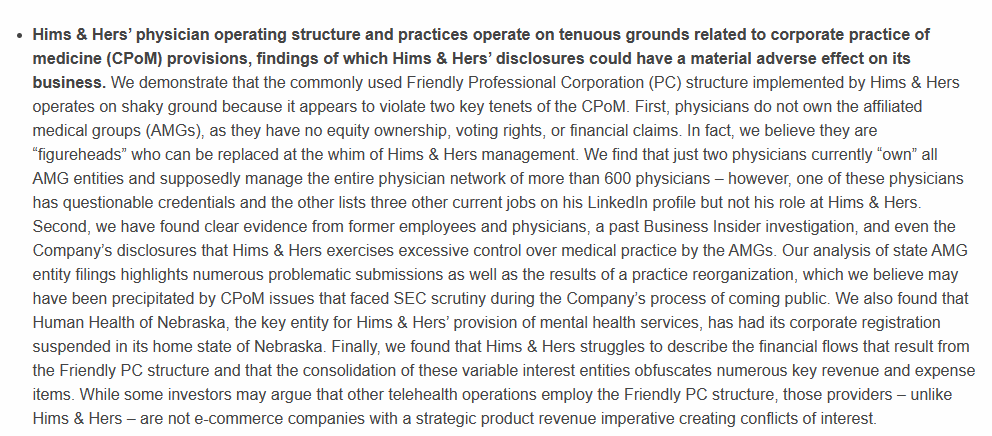

去年公司被一家机构做空,做空观点基本是市场主流的逻辑质疑。包括医生素质、售价和治疗步骤的担忧。但随着营收高增长,开始盈利,这些担忧也变成了反弹的动力。

这些不看好的逻辑,它们代表着传统药店和医疗体系和新型医疗体系的模式矛盾。而目前的股价上涨,也不能说完全消除了这些担忧,关于这些问题,将在下文讨论。

二、看似药店,实则药厂

从HIMS覆盖的服务看来,公司绝不是一家单纯的线上卖药公司,更确切的说是一家覆盖前端链条的制药公司。

公司最大的创新在于重塑了仿制药的产品形态,比如在设计上,公司非那雄胺和米诺地尔药物设计成更容易接受的形状,比如糖果状的非那雄胺,进一步减轻患者心理负担。而在配送时,也更注重包装,完全隐匿个人信息,从而降低患者的心理负担。

公司关注的难言之隐赛道,无论是脱发、ED还是精神疾病。主流治疗方案基本都是一些成熟药物,比如脱发就是米诺地尔非那雄胺,ED就是西地那非。

这些药物有几个显著的特征,一是上市多年,原研药品牌和仿制药并存,仿制成本已经极低,但原研药经过多年宣传,品牌深入人心,谈到这个药物就难免和原研药联系在一起,但也因为上市久远,以消费品角度看,缺乏迭代,不够人性化,且价格昂贵。

二是便宜的仿制药固然存在,但这个生意不好做,仿制药门槛低竞争激烈,因此仿制药也很难打出品牌,而且疗效不一,消费者难以挑选。

HIMS分发的药品都是仿制药,由一些仿制药厂来代工生产,但冠以了自己的品牌,辅助成分,包装,药片形态设计,都是HIMS来完成。

这就是它商业模式的核心之处——利用自己的药物外观重新设计、定制化诊疗方案、配送服务,在剧烈竞争的仿制药红海中形成了一个品牌。

公司的药相对原研便宜,但相对一大堆的竞品仿制药,可就要贵不少了,而去年那份做空报告里面,一个逻辑就是认为公司卖药比线下的otc仿制药贵,不可持续,总会面临竞争。

但仔细想想,配送+咨询+定制化+设计+品牌化,难道不也是一种新的价值?消费者依然愿意支付不是没有道理的,这种看空观点还是太空洞了,如果嫌贵,怎么解释原研药的销售额依然占市场的很大份额?

美股仿制药公司的平均利润率不到10%,而即使专利到期的原研药公司,也能做到20-30%的利润率,公司如果说目标是把利润率做到这两者的中间位置,这就是一种成功的仿制药商业模式。

三、多赛道拓张被夸大

这一波数倍的上涨,有利空消除的因素,也有业绩扭亏的因素,但也有一些故事成分,前几周,HIMS宣布推出新的减肥药,对标诺华诺德的司美格鲁肽,售价仅需原研药的15%。蹭上了这一巨大市场,公司股价再次爆发,大涨27%。

其中的背景是,公司专注的治疗赛道基本都是慢病,减肥也属其中,另外,减肥药当下也很符合价格昂贵,需要压价这些条件。但理想很丰满,市场有点反应过激。

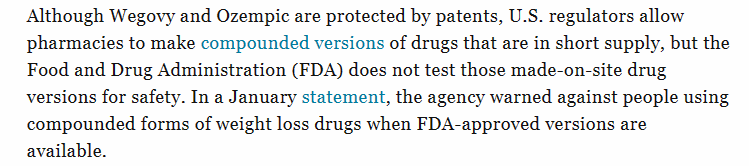

首先目前司美格鲁肽的美国专利2032到期,现在能否生产仿制药?显然是否定的,目前减肥药短缺,FDA开了后门,短期内允许glp-1等效成分的复合药物使用,但倘若不短缺了呢?这显然是8年内不可持续的业务。

而司美在医生处开处方,虽然贵,但是可以走美国医保的,也就是FSA和HSA,而HIMS的模式决定了它不会被医保覆盖,那这样看,实际上也没有说省特别多钱。

另一方面,司美格鲁肽本体是糖尿病药物,在减肥爆发前,糖尿病需求就持续且巨大了,但公司把握住了糖尿病药物市场了吗?没有,这就让这个减肥药市场的需求变得空洞起来。

糖尿病是第一大慢病,关于糖尿病的线上治疗、仿制药品牌化、治疗方案咨询、给药依从观察的生态非常繁荣,大部分的社区和药房也会做相关的药物配送服务,而糖尿病或肥胖也不算什么难言之隐。

可以说,做不起来是因为HIMS已经挤不进这个赛道了,美股许多的大牛股,都是糖尿病产业链中的小小一环,比如DXCM,光是做血糖监测,就撑起了400多亿市值,而给药器械的PODD和TNDM,市值也都比HIMS大。HIMS在他们面前,确实没有什么专业化的优势了。基于这一点,糖尿领域表现如此,减肥自然也是可以类推。

所以做空报告认为HIMS在过去吹捧增长机会,是正确的,公司目前的增长也还是依赖那些难言之隐,产业链专业化程度不高的慢病赛道。

四、灰色地带

而公司的发展仍然长期处于灰色地带中,面临各种政策风险,这也是看空逻辑中非常重要的。这也将长期压制公司的估值。

比如做空报告中提到,公司和医生的关系有问题,按照法律,商业实体不能替代医疗机构,医生与平台不能是雇佣关系,公司的服务也不能是治疗,如何重新安排医生和公司的经营结构,是一个长期问题。比如国内的线上卖药,就会采用额外的医师付费开药方服务来合理化这一流程。

公司的模式是跳过诊疗,线上问诊,快递配药,尽管方便,但诊疗跳过将引发一些问题,比如ED可能是心脏病的前兆,跳过全面检查,就直接用壮阳药,会忽略了长期的健康隐。如果有患者在使用HIMS后续有更严重的疾病发生,注定会有一些雷,相关质疑必然存在。

基于这些问题,公司的估值不可能特别高,除非持续的业绩高速成长。但正如收入表看到的,最近几个季度增速正在慢下来。

如果GLP-1这么大的短期刺激不能拉高公司的成长增速,那估值回调就很容易了,但即使GLP-1带来了短期业绩爆发,也只是赚快钱。当下公司的成长,估计还是靠那些未使用过公司平台的难言之隐患者的渗透。关键是,新业务对公司业绩贡献不明,披露一下ED和脱发除外的业务成长增速,比较关键。

而长期来看,压制估值更关键的在于FDA对于这种医疗模式的定性和法律风险的清除,包括能不能用医保,这非常重要。这些因素消除,公司才应该大涨,而不是根据一个减肥药涨20%

五、结语

对于公司最大的希望还是在于:通过当下已有的优势,继续将卖高端仿制药的模式发扬光大,毕竟目前的仿制药行业实在是太差了,但这么重要的环节,就没有公司能找到更好的赚钱办法吗?

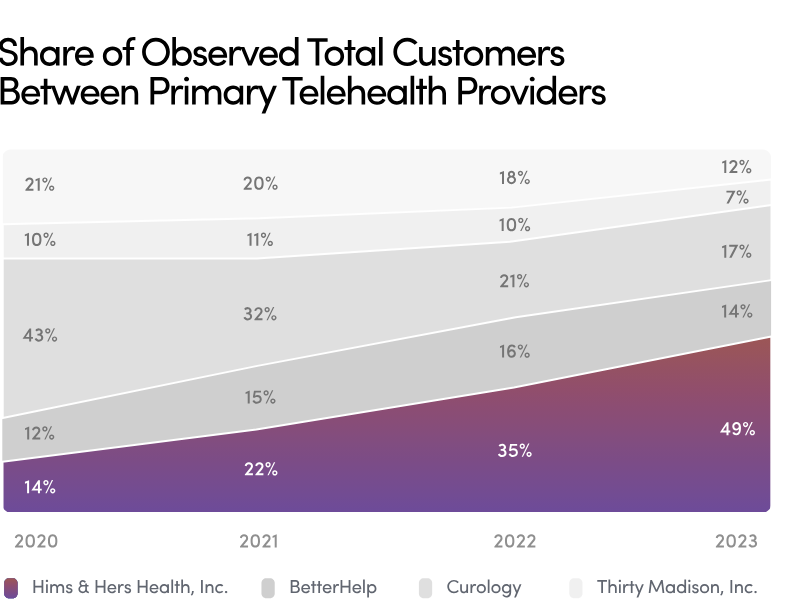

目前HIMS积累了大量消费者和品牌认知,那么将来在开拓新的仿制药竞争时,比如说面对晖致或者teva,也能拥有先人一步的品牌溢价。这么多的慢病仿制药,够赚了而公司类似模式的竞争者也有,但在几年的表现来看,确实已经把模仿者都抛在身后了。

基于政策的担忧,公司估值长期不应该很高。但长期看做一个理念领先的高利润率仿制药品牌,目前的市值又过小了。40亿的市值,涨几倍也不算高,拥有长期想象力是难得可贵的,因此公司目前仍然是一个赔率较高的标的。而从公司的成长经历看,也不难看出,仿药品牌化、医疗人性化这几个方向的未来。