在往期的港股困境反转系列后,港股还有不少被市场低估,价值未被发现的好公司,例如森松国际(2155.HK)。

在复杂的地缘政治背景下,具有成长性的跨国企业是稀有的,而森松国际恰好就是公司背景特殊,出海业务发展成熟,被市场过度错杀,还有较大修复空间的一家公司。

不足的点是股东回报不够给力,若今年公司成功纳入港股通,公司顺势加大股东回报力度,估值重修的确定性将进一步加强。

一、特殊背景的森松国际

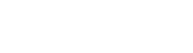

森松国际是一家压力容器设备制造商,指在大容积设备内实现理论上可达到的传染和传质效果的核心设备。例如,用于生物制药领域的生物反应器,用于化工行业的氧化反应器,以及用于油气行业的加氢反应器等。

公司创始人来自日本,森松国际是一家在中国发展的日资公司。由于工厂设立在中国,营收最大地区也是中国,公司顺应在港股上市。

在运营模式和企业文化上,森松国际类似于日本制造业龙头基恩士。同样是帮助客户设计创新能力很强,这种模式有利于客户与公司长期合作,以及加深护城河。

例如,当客户在生产环节中遇到效率低的问题,或是有新需求时,这就需要设备商与客户合作研发,这就很考验设备制造商的设计能力,而大多数传统制造商只能生产设备,在设备创新方面的技术薄弱。

森松国际的优势是创新能力强,这使得客户群体较为稳定,客户都是各行业的头部公司,业务遍布海外。截止2023年,国内和海外的营收各占一半。

为保证公司的创新能力,森松国际的作法是实施了一套公司内部创业机制,若员工能找到新的领域,可以在公司内结成团队尝试发展。当业务规模到一定程度时,公司会鼓励团队注册公司,森松国际持股75%,核心员工持股25%,这也能避免公司人才被挖走。

简单来说,森松国际是一家制造业铲子股,在下游客户有扩产能需求时,就需要用到森松国际的设备。可借鉴基恩士的例子,创新能力是最好的护城河,也是最直接与客户保持长期合作关系的方式。

由于传统压力设备的门槛不高,并不是所有压力设备都需要极高的技术水平,所以行业的集中度非常分散。森松国际仅占市场份额的1.5%,排在第四名。而对压力设备有较高要求的行业,主要是医药、化工、油气、新能源行业。

今年对这4个行业有设备更新需求的,主要都是海外公司,所以今年森松国际的主要看点是海外收入。今年业务出海也是资本市场热炒的逻辑之一,森松国际是最正宗的出海股之一,目前市场还没完全反应。

二、市场错杀的产生

自去年2月高位以来,森松国际已跌去50%,目前估值为6.5倍PE。近两年,公司估值高位时为18倍PE,2022年平均PE为14倍左右,参考历史估值起码有1倍的修复空间。

回顾大跌的原因,一是受加息周期影响,占营收最大的生物制药行业投资支出减少,行业景气度下降,市场担心设备收入增速下降。而其他油气、化工行业的设备具有周期性,市场没有预期到去年其他行业的收入会增长。

另外,由于药明生物是森松国际的大客户,有部分资金把森松国际当做是医药设备股炒,森松国际和药明系的股价相关性很强,以致于今年初药明系海外业务受制裁风波影响时,也牵连森松国际跌出历史新低。

但股价相关性在4月底森松国际披露23年报后已经解除。

第二点,基石投资者在过去3年里不断减持森松国际,目前已接近清仓完毕。在目前公司业绩转好时,基石投资人的离场可以说是给投资者砸出一个黄金坑的机会。

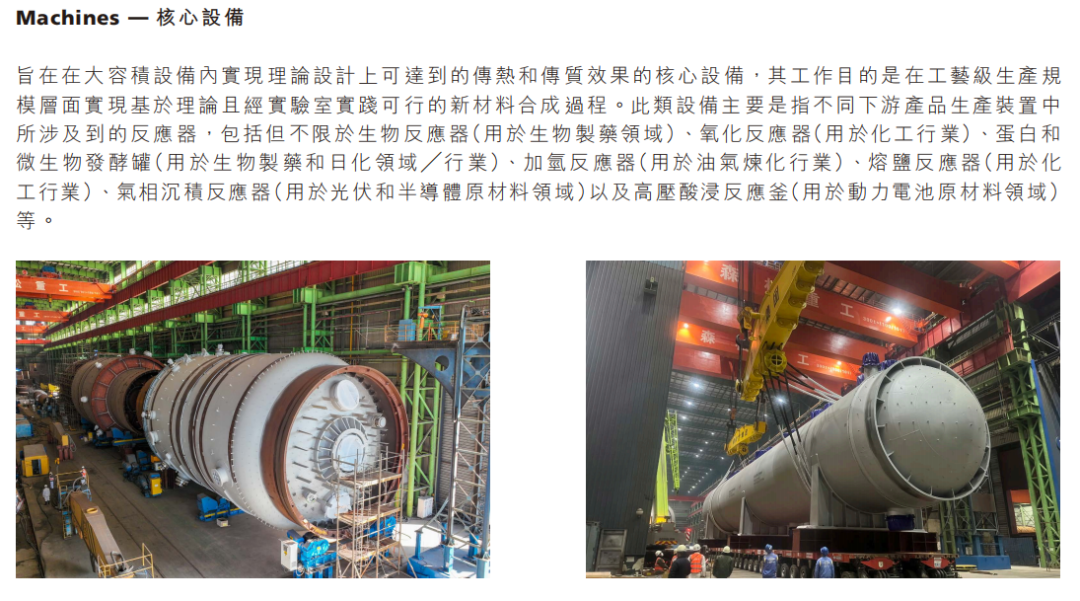

基石投资者是华友钴业、药明生物、汇添富、半导体的晶之瑞,以及两位个人投资者,这几位共持有IPO发行后总股本的11.2%(假设算上公司股权激励授予增发),共1.16亿股。

由于森松国际流动性过差,长期单日成交额在几百万港元左右,导致基石投资者清仓都花了2-3年的时间。上市时,森松国际大股东“森松株式会社”持有75%,加上基石投资者持有11.2%,市面流通股剩下13.8%左右。

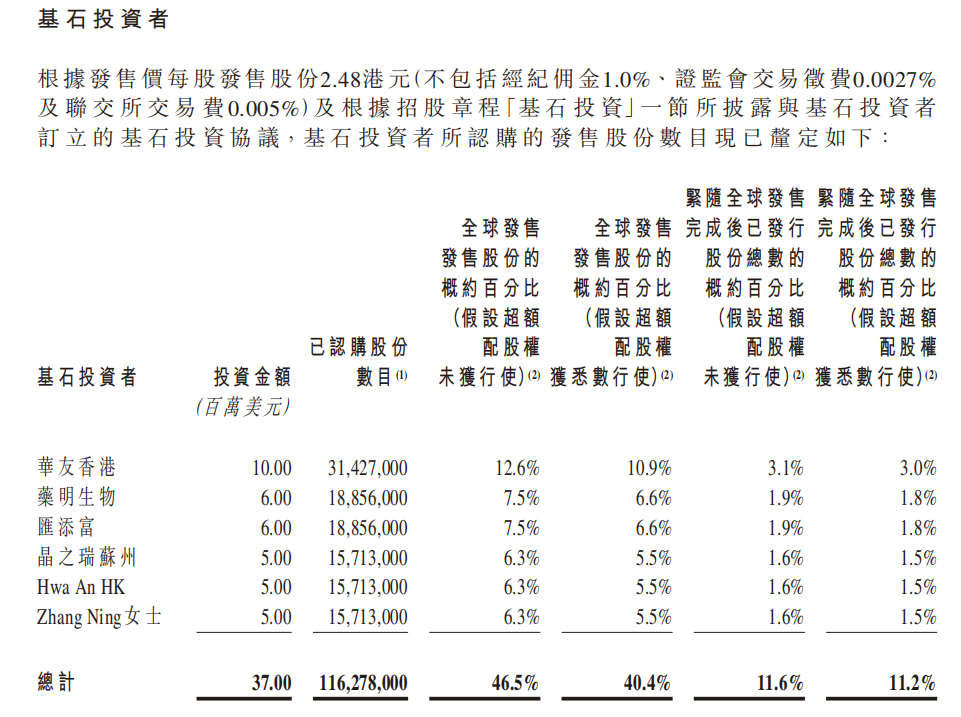

根据富途数据显示,华友香港、药明生物、晶之瑞、Hwa AN HK、Zhang Ning女士,五位基石投资人已清仓。只剩下汇添富持有414.5万股,持有约0.35%,较认购时的1885万股卖了1400多万股。即使汇添富后续清仓,剩下几百万股对股价影响也不大。

值得注意的是,基石投资人减持的股票,主要都是外资接手了,目前绝大多数都是外资机构持股,以及有挪威央行的身影。

基石投资人减持完毕后,药明系的下跌也不该对森松国际产生那么大影响,市场反应明显过度悲观了。

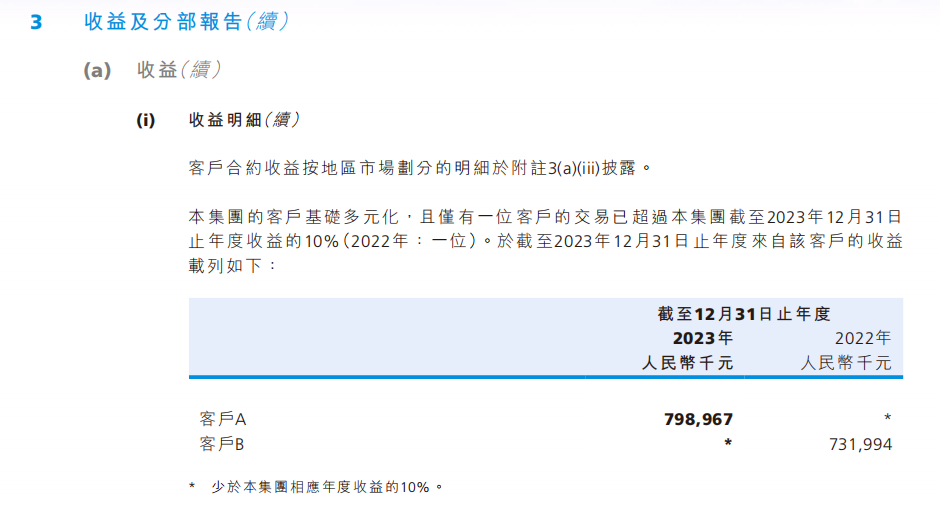

1、森松国际的客户足够分散,不存在依赖单一大客户的情况,都是来自多个行业的头部公司。根据2023年报披露,只有一位客户收入占公司营收的10%,最大客户的收入为7.98亿元。整体收入足够分散,即使药明生物的投资额下滑,对森松国际的影响也有限。

2、业绩与股价大跌的走势背离。

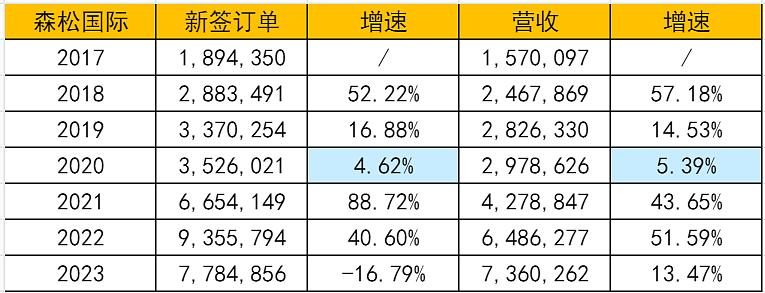

从收入来看,2023年森松国际营收73.6亿元,较22年增长13.5%。归母净利润为8.45亿元,同比增长26%,营收利润实现双位数增长。过去3年,森松国际也是保持着高增长。

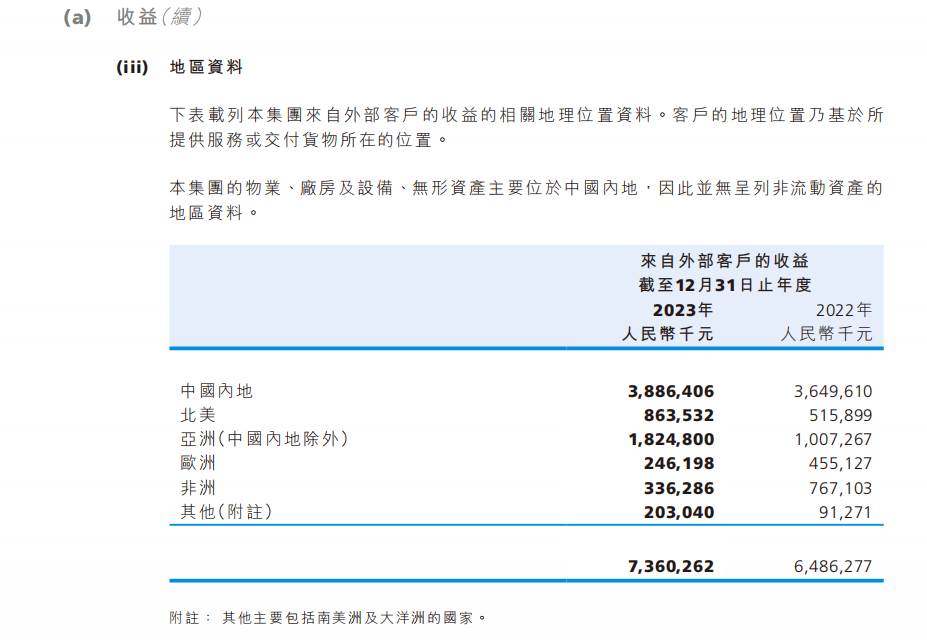

贡献增长的地区主要是海外,海外各地区总营收从22年的29亿元增长至35亿元,国内营收从36亿元增长至39亿元。

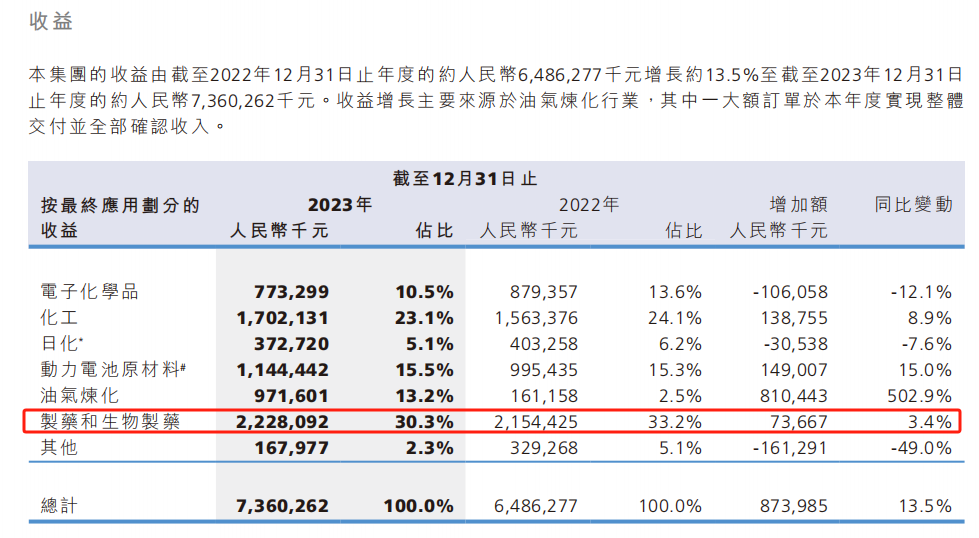

其中,生物制药收入为22.28亿元,同比增长3.4%。在生物医药融资逆风的加息周期里,这已是不错的表现。而占比第二的化工行业,收入同比增8.9%,收入占比第三的动力电池原材料行业,收入同比增长15%。这两个行业使得森松国际在市场的低预期里实现了高增长。

虽然电子化学品、日化、其他行业有所下滑,但收入基数不大,也没有多大影响。

乐观来看,若今年美元顺利降息,明年医药投资逐步回暖,有利于海外医药大厂扩张设备投资额。退一步来讲,从利率端考虑,至少能确认2023年医药行业最差的周期已经过去了,降息只是时间问题。

通过美股的XBI Biotech ETF来看,资本市场已在提前反应,美股医药板块受加息延迟的影响在逐渐减少,市场是抢跑的,因为迟早都得降。同样,降息也有利于油气和化工行业加大投资。

森松国际的客户覆盖85%全球TOP 20药企和两大头部CDMO,而其他国产制药装备厂商仍以国内的传统药企为主。一方面是技术优势,另一方面是国外厂商比较少选择与中资厂商合作,尤其是这个行业是要长期合作的。

石油化工行业方面,森松国际与巴斯夫、科思创、万华化学和壳牌公司等长期合作。以及日化行业巨头的宝洁等。

据财报披露,2023年新签订单金额为77.84亿元,较22年下滑16.8%。新增订单里,海外占71.2%,在手海外订单占63%,海外营收占比有希望较去年的50%继续提升。

海外CXO领域的lonza等药厂今年都有不错的订单增长和资本支出规划,而这些单由于生物法案,都不便于流向中资企业。

3、森松国际的特殊点在于,日资企业背景尤为重要,很大程度上消除了地缘政治风险。所以即使是在港股上市,也能吸引众多外资机构买。

其次是技术优势,国内制药设备行业里,价格优势是每个国产厂家均具备的优势。以森松国际为例,同规格的不锈钢生物反应器比国外厂家价格低约30%。其中的核心点并不是技术比国外厂家强很多,而是在中国建厂后,后期的运营成本比国际同行要低不少,所以森松有能力与国际同行竞争。

简单来说,与国内同行相比,森松有技术优势,还是日资背景,能做出海业务。与国际同行相比,森松有中国的成本优势。海外的订单毛利率更加高,国内订单的毛利率较低。

例如今年Q1,市场此前将森松国际对标A股的东富龙和楚天科技,这两家主要做国内药厂的制药设备。而做国内业务的东富龙、楚天科技的24Q1表现很差,创2020年以来的最差一季度表现,与出海订单爆满的森松国际相差巨大。

虽然业务不完全相同,但东富龙市值106亿,预期24年净利润7.5亿元,都有14倍PE左右。相比之下,今年预计赚10.2亿的森松国际才6.7倍PE,市值70亿出头。美股的同行丹纳赫长期PE维持在30倍左右。

三、为何被受低估?

上述提到的基石投资者减持压制股价之外,由于股权过于集中导致未被纳入过港股通也是长期被诟病的问题。于2021年11月,香港证监会对公司发布了股权高度集中通知,表示“森松株式会社”持股72.29%,另有17名股东持股21.14%,共持股约93.43%,只有6.57%由其他股东持有。

实际上,近几年森松国际的骂声不少,先是基石投资者减持打压股价,股价下跌时公司还在陆续增发股权激励,由于股权过于集中,一直进不去港股通,难以解开流动性的问题,这些因素的确让大多数投资人对公司的印象不太好,导致业绩虽好,但股价惨不忍睹,公司不跟外界交流,也未能回购支撑股价,更多的现金流都用于扩产能,收并购去了。

不过,以上因素都有所改善,值得重新看待当下的森松国际:

1、在公司IPO前,员工购股权计划而发行的股数数目为2647万股。在2021年上市时,公司总股本为10亿股,目前为12.14亿股,还剩下约500万股的增发,未来对股价影响实际不大。

公司管理层过去几年基本没有减持过,近几年也稳健增长,公司成立几十年,用增发授予的方式回馈员工也很合理,即使像美股科技7姐妹也是同样的方式激励员工。

2、在2021年IPO时,大股东“森松株式会社”持股75%,在过去3年增发2100万股后,大股东的持股比例已降低至65%,这股权比例已有所优化,符合入港股通的条件。

3、公司开始重视股东回报。

2023年末,公司首次派发现金红利1.22亿港元,分红比例为14.4%,每股派0.1港元。并开启回购计划,近3个月已回购116万股,约占总股本的0.1%。

在管理层高比例持股,不减持的基础下,后续管理层获得奖励的方法就是派息。

根据公司的经营能力,往后是有能力扩大分红比例和回购计划的。

公司账上现金为21.68亿元,计息银行贷款为3.65亿元,管理层表示借款在今年内还完,扣除负债后账面现金是18亿元,足够今年内的资本开支。今年新增的净利润可以成为可支配现金,公司有能力继续扩大分红比例,根据wind预测中位数,今年森松净利润为10.2亿元。

四、结语

森松国际在业务上是稳健发展的好学生,过去几年的负面因素夹杂,还在港股上市,才形成这样被低估价值未被发现的机会。若今年先进恒指,再纳入港股通,加上公司扩大分红回购,两者合力有望形成戴维斯双击。

现在可以说是用上市以来最低估值的价位,买了发展阶段最好的森松国际。