让投资人坐过山车,有点任性的三一国际

港美股 · kyle · 2024-05-30 · 股权代码:

行业经历近4年的下行期后,煤炭需求在2016年下半年逐渐回升,煤炭企业盈利见低点,这与市场预估的煤机周期拐点时间差不多。

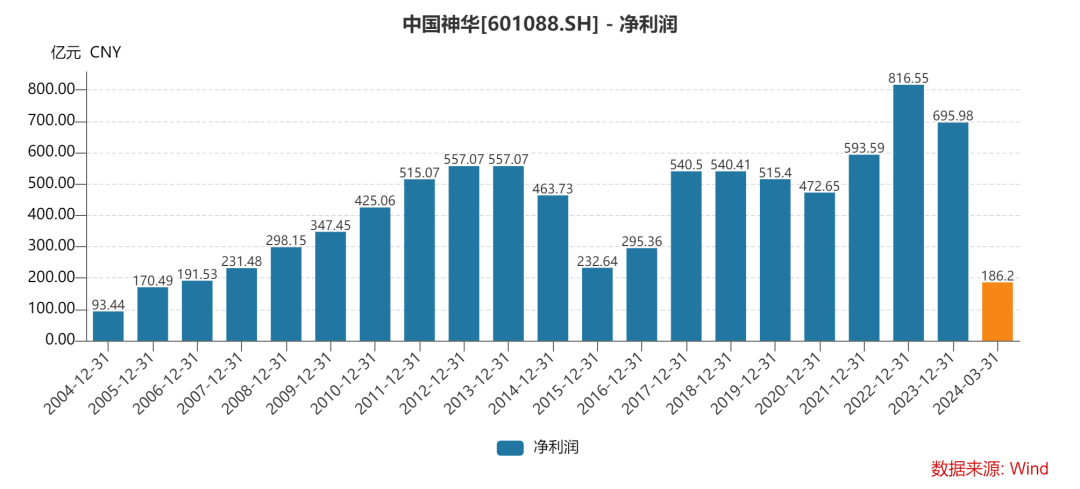

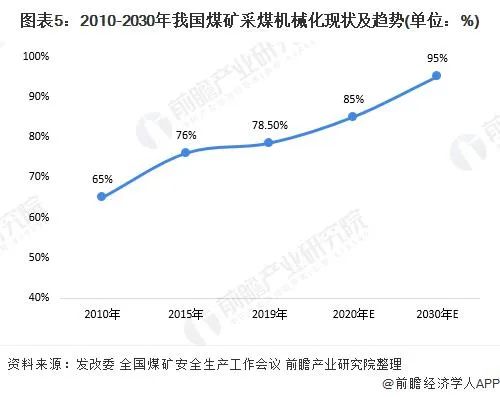

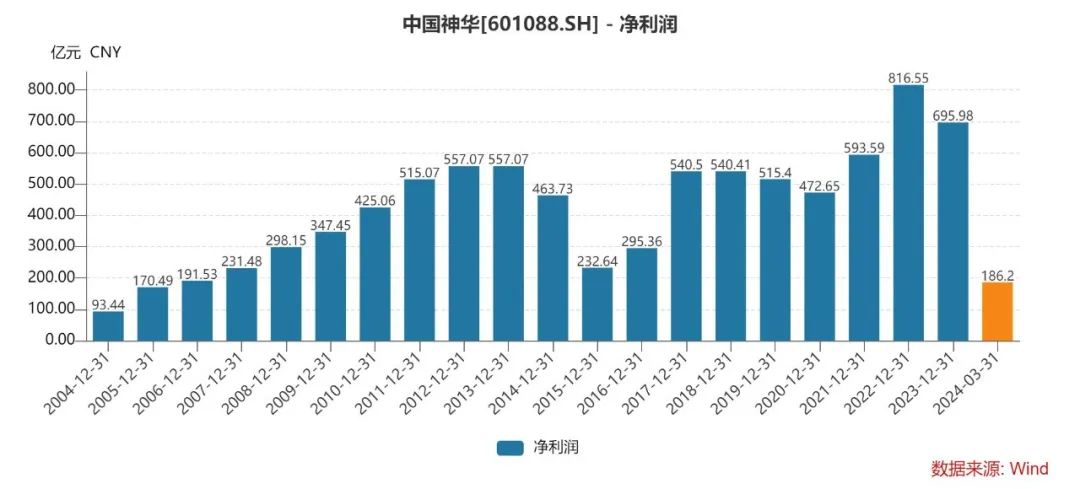

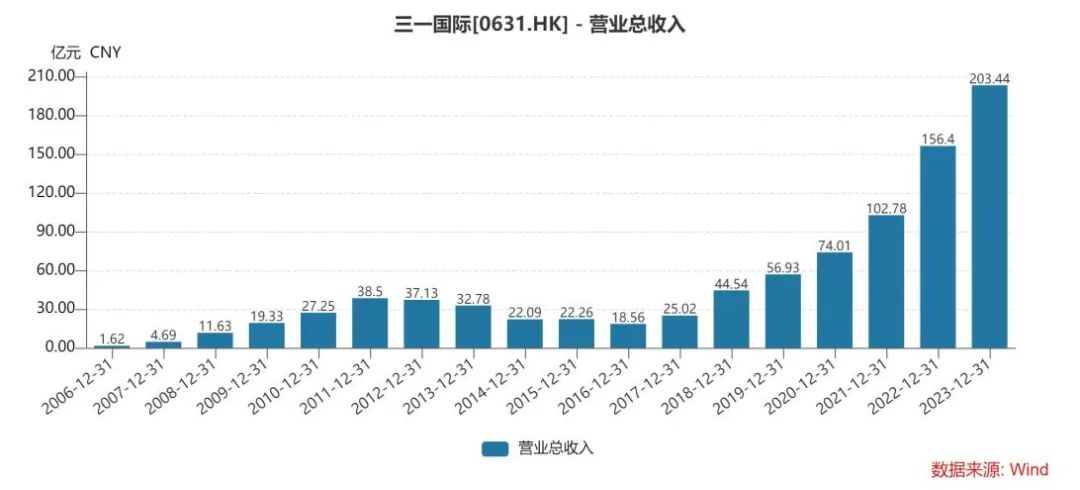

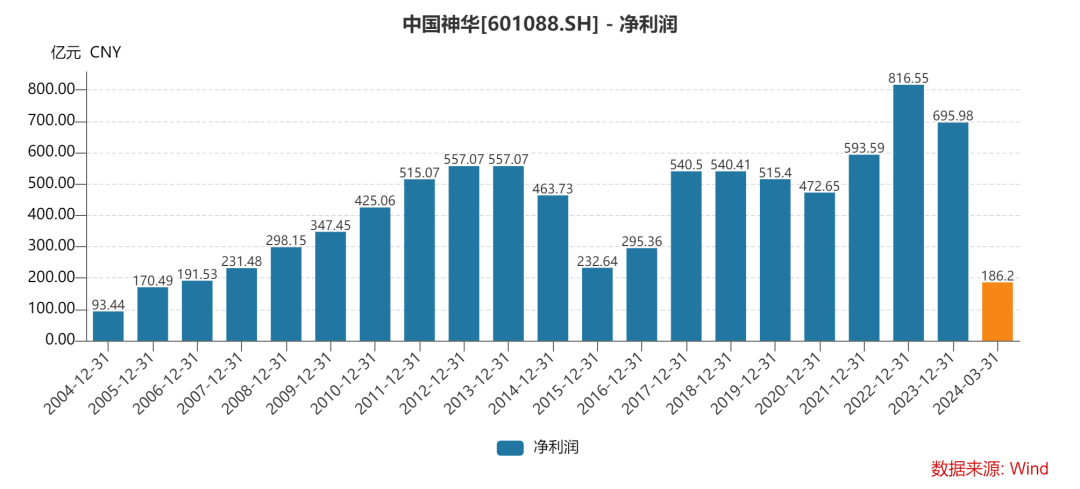

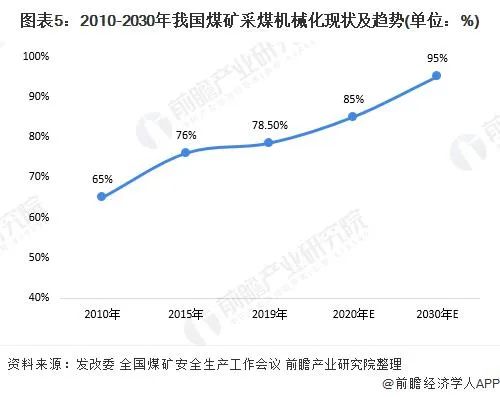

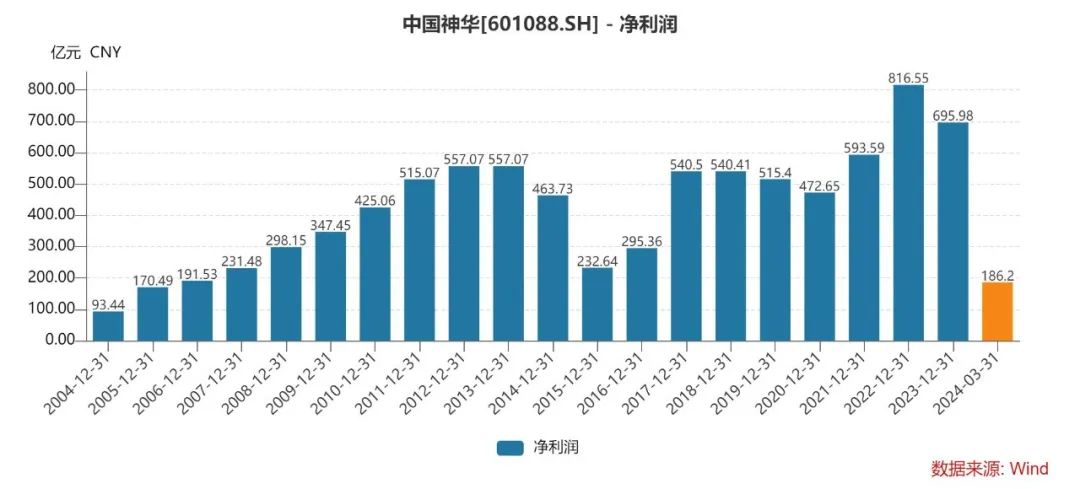

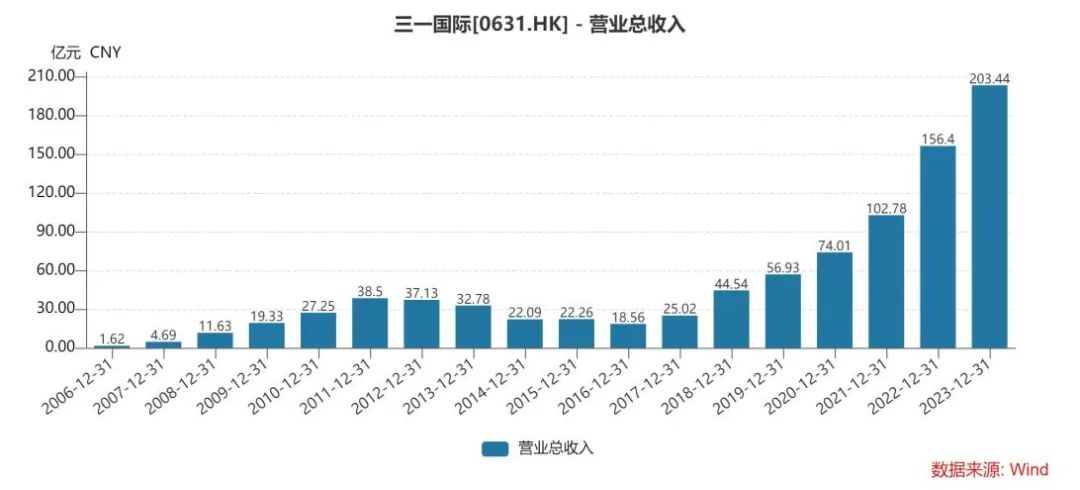

去年10月至今,三一国际已从高位跌近50%。在近期港股反弹前,最多跌去65%。拉长时间线来看,若从2017年的低点算起,三一国际最高涨超10倍。近两年矿山设备出海火热的背景下,公司即是行业龙头,海外业务也是快速增长期,在海外再造一个三一国际的故事足够动听,受投资者追捧的香饽饽,为何在短短半年内惨遭腰斩呢?三一国际以煤机业务起家,2014年并入港口机械装备,2019年收并购机器人业务,但在本月已剥离了机器人业务,2022年底入局光伏等新能源业务。回顾三一国际跑出十倍股的原因,2017年是重要的拐点:由于国内煤机的产品寿命一般在5-8年左右,设备换新与煤炭企业的盈利能力有关。若煤价下行,当煤炭企业盈利减少时,在设备上投资的钱也会缩减。只有当煤炭行业开始复苏,行业盈利开始增长时,才会催生出煤机的替换或维修等需求。从过往煤炭周期观察,2001年是煤炭牛市的起点,这轮牛市止于2011年。而煤机牛市起于2002年,止于2012年。根据前一轮牛市,大致可判断出,煤炭行业的盈利拐点大约领先煤机1年左右。 由于前一轮煤炭牛市止于2011年,按照煤机5-7年的寿命推测,市场预估2017-2020年会是煤机的新一轮更换周期。在2012-2016年上半年,煤炭供给过剩,煤炭企业盈利开始出现下滑。即使是行业里盈利最稳健的神华,同样经历了3年的盈利下滑,15-16年的盈利较前几年腰斩。煤炭企业盈利下滑时,煤机行业规模从2012年顶峰的1668亿元逐年递减,2016年煤机行业规模缩水剩1000亿出头。与此同时,三一国际的净利润才能够12年的5.49亿下滑至16年的净亏损7亿元。 行业经历近4年的下行期后,煤炭需求在2016年下半年逐渐回升,煤炭企业盈利见低点,这与市场预估的煤机周期拐点时间差不多。也就是从2017年的周期拐点算起,三一国际最高涨了10倍。只靠周期拐点作为催化剂是跑不出10倍股的,最大的催化剂是16年末发布的《煤炭工业发展“十三五”规划》。其中,提出要化解淘汰过剩落后产能8万吨,并且通过减量置换和优先布局增加先进产能5亿吨。另外,当时国内煤矿采煤机械化率在76%左右,要求2020年提升至85%。而大多数小型煤矿的机械化率在30%左右,相比于美国95%以上的煤矿都采用机械化的差距巨大,国内的渗透率还有较大提升空间。在供给侧改革的拉动下,煤机设备需求大增,远超市场原本预期。在周期拐点和供给侧改革拉动下,国内用煤消费量创新高,而煤炭企业由于政策要求,煤炭产量要控制在41亿吨左右,煤炭企业又不得进行扩产,加上进口煤的限制,使得近几年煤价飙升,煤炭企业利润创新高,增厚了用于投资更新设备的钱。以神华举例,净利润从2016年的295亿元增长至2021年的593亿元。随着煤炭企业利润回升,三一国际在2017年也恢复增长,接下不少的订单。营收从2017年的25亿元增长至2021年的102.78亿元,短短5年间,营收翻了4倍。净利润也从2.29亿元增长至12.59亿元。 其中,三一国际在2012年收购的港口机械业务也做了不小的贡献。拆分来看,煤机矿山装备的收入从2017年的9亿元增长至2021年的69亿元。而港口机械收入从2017年的13亿增长至33亿元。在这轮政策红利下,三一国际17-21年股价涨超6倍,一度涨超8倍,最高去到20倍市盈率。在2022年时,虽然三一国际继续保持高增长,港股大环境差,加上前面估值高,22年股价仅涨11%,但这也是全年表现不差的股票,投资者依旧看好23年港股大环境修复的行情。值得注意的是,事情转机发生在2022年12月底,三一集团将“三一硅能”和“三一氢能”划分给三一国际。 虽然公司相当于没花钱得到这两项业务,但当时三一国际的投资人是极力反对的。因为这部分业务并不赚钱,甚至2022年光伏行业才刚开始价格战。而三一集团旗下的“三一重能”,曾经用价格战让风电行业卷到极致。据报道,2020年12月,在华能集团“北方上都平价大基地项目”的招标中,三一重能报价3101元/KW的价格。剔除塔筒成本后,单价仅为2600元/KW,创下历史价格新低。由于集团之前有价格战的先例,加上光伏行业产能过剩严重,光伏业务何时止损是未知数,划分进来,短时间内肯定是拖累三一国际估值的。 由于投资人对新业务的担忧,这使得三一国际在2023年1-3月股价跌去10%。去年3月底时,三一国际披露了22年报。其中,亮眼的是海外地区收入从21年的20亿元增长至42亿元,同比增长1倍。22年上半年,海外收入为20亿元,下半年收入为22亿元,环比也保持增长。这业绩妥妥的符合当时市场炒设备出海的审美。在新增长逻辑产生时,市场暂且不顾光伏业务的影响,只要海外增长能维持,即能对冲掉光伏业务的拖累。三一国际开始新一轮的上涨,从3月底涨至8月底,最高涨近80%。有意思的是,在23年7月25日时,三一国际带了一些机构投资人做调研。1、有信心2023/2024年港口机械的海外收入将同比增长100%/50%;2、伸缩臂叉车在海外市场的潜力巨大,23年收入有望达到10亿元,24年或更将翻倍。3、机械设备的电动化进展顺利,有利于推动产品售价。4、大港口产品在手订单充足,毛利率将改善至约14%,2022年为个位数。在管理层表示对业务有信心后,路演后的第二日(7月26日),三一国际大涨近9%。在7-9月时,三一国际回到历史最高的20倍PE,若接下来的财报不能维持高增长,这高估值是难以维持的。2023年10月,公司披露了三季报。23Q3实现营收49.98亿元,同比增长26%,净利润为5.7亿元,同比增46%,营收增速开始放缓,净利率同比下滑0.2%至10.9%。前一季度才给出高增长的预期,而下一季度就增长放缓,这打破了市场给高估值的逻辑,使得资金开始离场,三一国际不断大跌,去年10月至今年4月,股价一度跌去65%。 根据今年3月底披露的23年财报,海外物流装备收入为35.6亿元。根据去年7月管理层路演给出的收入翻倍指引,最终还相差约18%。截止今年Q1,三一国际营收为51.3亿元,同比下滑5.7%,净利润为5.15亿元,同比下滑21%,市场原本预期同比下滑15%。自从管理层给出个美好指引后,业绩连连miss,投资者只好跟着沽。不过,在大跌65%之后,三一国际跌剩6.5倍PE,这已是2017年行业大周期拐点以来的最低估值。在近期港股反弹的带动下,三一国际也从最底部反弹近50%了,目前回到9倍市盈率,依旧是17年以来的最低估值。一是煤价能否温和上涨,煤炭企业能否有更多的钱用来投资设备。而这取决于用煤消费量,在供给侧改革之后,即使近两年新能源铺设的很快,但每年夏天用电量连创新高,从供给稳定的角度考虑,短时间内还是无法取代煤炭,先确保基本盘趋势不会有大波动。 二是海外再工业化的过程,对能源和有色的需求增长,这也是近期市场上,石油和有色暴涨的逻辑。文章开头时提到,公司将亏损的机器人业务剥离出去,这受到投资人的认可。若未来光伏业务也剥离出去,那三一国际的包袱会更加轻,也不用考虑到光伏拖累估值这方面。由于三一国际没有具体披露光伏的收入和盈亏,这部分对主营业务的影响是未知的。那么,即使未来不剥离出去,拉长点来看,假设光伏产能出清,未来光伏造成的负面影响收窄,这也是有利于公司估值的,但这需要多长时间也是不可预测的。在管理层指引大miss后,短时间内已经失去投资人的信任了。若想重获投资人的信任,要么业绩回升,这是最直接的。另一个就是像机器人业务一样,剥离光伏和氢能业务,减轻主营业务的包袱,投资人考虑估值时能给的更准确。