那自然是不用再吃十块钱的外卖,吃上麦当劳了;不用天天守着寻小瑕发文,跟着评论区义愤填膺的人指桑骂槐了。

近期A股市场的改观,大体原因来自国九条的颁布,个人的持仓的白酒方面,是因为卖了很难成长的洋河,买了还在增长的汾酒,账户得以翻红。

近期港股市场的改观是资金面的改善,个人在港股的持仓没有策略,纯属是被套了,只能不断补仓摊销成本,等到超跌反弹,落袋为安。

作为全球资产中的大热门,我也瞒着家人们偷偷买了几手日股,主要是房地产。不过也是小试牛刀,选了市值只有几亿美元,但对股东友好的大本组(1793)。

三个市场的账户翻红,有些是踩了国运,有些是踩了狗屎运,还有一些则是跟着大V选择清仓。

一、A股

听说大V唐朝也清仓洋河了,没付费看文章,不知道细节。只记得他之前对洋河都是称赞有加。

作为“茅五洋泸”的第三名,洋河的名声确实敞亮。独特的绵柔口感,是浓香的龙头之一;区别传统红黄配色的经典蓝,是中产最爱的商务范;10年中有5年营收增速超高15%,是市场最爱的成长故事。

但就是近三年,洋河股价接连下探都快跌成3折,持股体验实在太差。

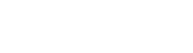

这期间,企业营稳步向上,奈何市场不看好洋河的地方太多。比如中产最爱的商务范,在中产都没机会上酒桌的这两年,反而讽刺。独特的绵柔浓香口感,在消费日渐年轻化下,反而老气横秋。5年营收超15%的增速也在2023年破功,成长的故事由空降市值第三的汾酒接棒。

2023年,洋河股份总营收331.3亿元,山西汾酒营收319.3亿元,咬得很紧,不过还没赶超。但汾酒市值3000亿,洋河就剩不到1500亿,被甩开好几条街。“茅五洋泸”成了“茅五汾泸”,市场看好汾酒的地方太多。

首先,汾酒这个品牌现在属于复兴,看看历史就知道,“汾老大”的来头可比洋河大。而且,清香才是现在最独特的香型,喝着像洋酒,像威士忌,听着就很潮,也比较好入口,年轻人接受度高。全国清香酒的份额也不大,2023年大概只有20%,增长空间足够,新香型的红利还在享受过程。

浓香就不行,浓香型白酒市场份额占了46%,品牌也多,五粮液、泸州老窖、今世缘、古井贡酒、剑南春都是浓香,而且产品均价都在六七百,竞争十分激烈。

其次是价格,消费降级以后,100多、200多的白酒持续放量,这类中低价格的白酒销售增速未来也预计会保持在10%左右。

在汾酒2023年的销售总收入中占比约20%的巴拿马(300-400)和约19%的老白汾(100-300)都差不多这个价位,还有27%的销售收入来自均价只要几十块的波汾,大部分产品都吃到了消费降级的红利。

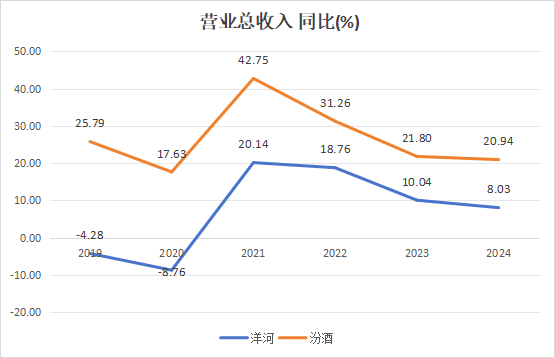

洋河就不行,其均价600+的蓝色经典系列在2022 年总营收占比超过 70%,不仅很难吃到消费降级的红利,还处在竞争最为激烈的价格带。

最后是省内大盘带来的底气。山西白酒市场规模常年稳定在 100 亿元,汾酒在这里面占了快 50%,稳居龙头地位。省内主流的80-120元的白酒是省外品牌根本看不上的价格带,市场竞争小。均价几十块的玻汾,成了山西人民离不开的口粮酒,为汾酒在省内市场平稳发展保驾护航。

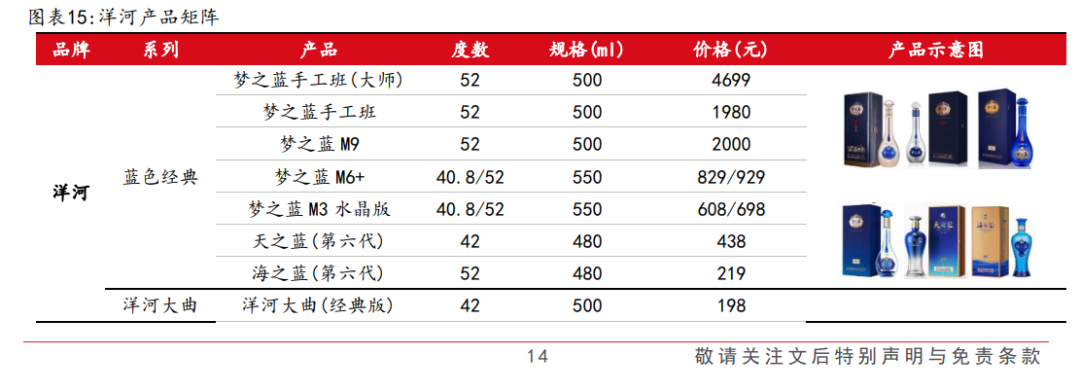

洋河在省内五分之二的苏酒市场里只占了不到四分之一的份额,除了要提防省外品牌,还要和同为省内巨头的今世缘分庭抗礼,省内市场就没有给足一致对外的底气。

对比起来,洋河的危机确实不小,但买了汾酒就有保障了吗?不一定。白酒普涨时代已经结束,行业复苏最仰仗的社会消费经济,现在也没人敢说完全恢复了,今年行业回暖也难言乐观。

市场方面,A股近期的改观受新国九条的影响不小,强化了对上市企业的分红监管,也可以算是“强制”分红,不然就把你ST。政策发布后,引出了一帮牛鬼蛇神,美尚生态景观就被爆出来上市快10年的时间里有8年虚增利润,关键是期间居然没人发现。A股还有多少这种毒瘤,又有几个能分红、爱分红的,大家也应该心里有数,多数下跌的趋势可能延续。

来源:新浪财经

理解价格、价值关系及其前景的关键,主要在于对市场思维的洞察,在于不受大盘影响,认真研究基本面,研究出那些有业绩支撑分红,又存在一定成长预期的好标的,账户一直翻红的可能性才更大。

但在港股市场,只研究基本面可能就不管用了。

二、港股

一年多,我在港股的净仓位一直在70%左右,其中大部分留给了美团,因为相信王兴是个干大事的人,但可惜买在了“高位”。

何为高位?当未来盈利具有不确定性、当增长难以复刻从前的高速、当市场还有性价比更高的标的时买入,就是高位。

商家、骑手、用户三位一体的飞轮效应曾让美团走了好几年顺风,直到2020年,抖音成立本地生活团队,正式向美团宣战。

凭借高流量入口,不到两年的时间,抖音生活服务GMV同比增长7倍,覆盖超过370座城市与200多万门店。2023年,GTV更是逼近2700亿,远超海通证券预期的2000亿,与美团GTV规模逼近1:2。

为了和抖音竞争,在投入最激进的2021年,美团在到店、社区团购等新业务上亏了384亿,是外卖业务赚的钱的两倍,整个集团业绩也在这一年由盈转亏。一个不算冷的知识:2013年正式上线的美团的外卖业务直到2019年才实现扭亏为盈。按照这个成长路径,新业务盈利的希望依旧渺茫。

但在今年3月,美团依旧新增剧场频道、开启春鸣计划、上线免费短剧,继续烧钱搞补贴,搞营销,在存量竞争下,扭盈为亏算什么,丢了份额才是大事。

但市场在这一次的竞争中看到了不一样的逻辑——原来美团飞轮效应是有可能被打破的,原来扭盈为亏之后也是可以由盈转亏的。这些风吹草动也让美团的投资人,经历过山车行情。

我不知道自己在美团上被套了多久,只知道现在需要落袋为安了。

市场方面,对于彭博社在5月9日报道的,“关于香港市场正考虑减免内地个人投资者红利税”的消息,个人感觉实际减免力度可能不大,对市场帮助也不大,对中概股的帮助更是微乎其微。

在港股投资需要考虑不仅仅是基本面那么简单,中概股更是有之过而无不及。港股账户这次翻红只是自己等到了超跌反弹,走了狗屎运,说不定下一次就真的踩狗屎了,市场判断还是太难。

相比之下,日本市场的判断就相对简单不少。

三、日股

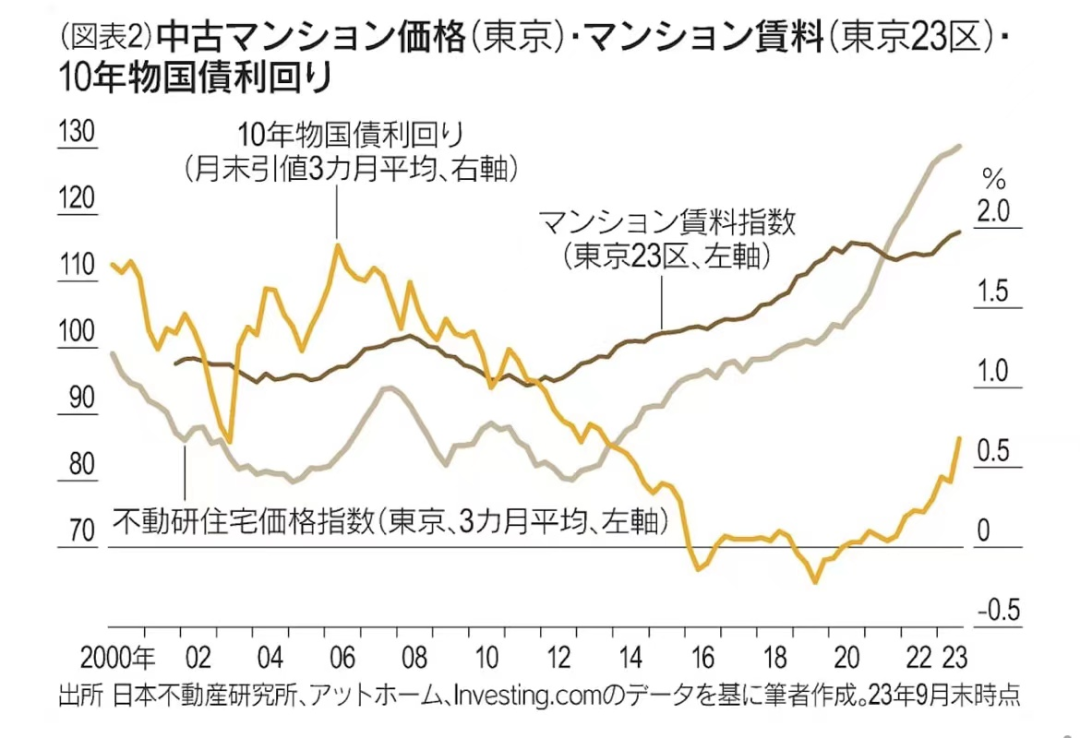

日本地产股在很长一段时间都是强beta。今年以来,日本所有行业几乎都实现了两位数的涨幅,其中房地产的累计涨幅始终靠前。

来源:nikkei225jp

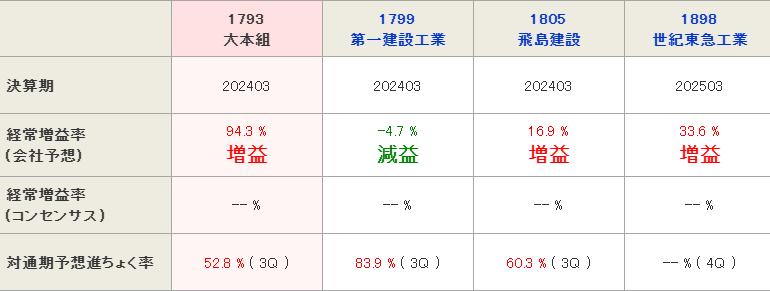

个股方面,我持仓的是市值只有几亿美元中型总承包商,大本组(1793)。别看他市值小,业务却是样样精通。涵盖建筑、土木工程、海洋土木工程等几乎所有领域,而且收到的订单中有60%都在房价狂飙的东京都市圈。

日本最大的商业开发商永旺梦乐城,就是大本组的主要客户之一。虽然在中国混不下去,但永旺在日本国内的收入占了总收入的78%,主要业务不受大影响。而且中国混不下也不关日本承包商的事,大本组主要接手其在日本国内的开发业务,只要这部分预期是增长的,盈利前景就不会差。

在2025年愿景中,永旺梦乐城计划在日本国内的商场积极扩建和更新楼层,立志发展成为每个区域排名第一的购物中心。所以相应的,市场也对大本组的盈利预期高看一眼。

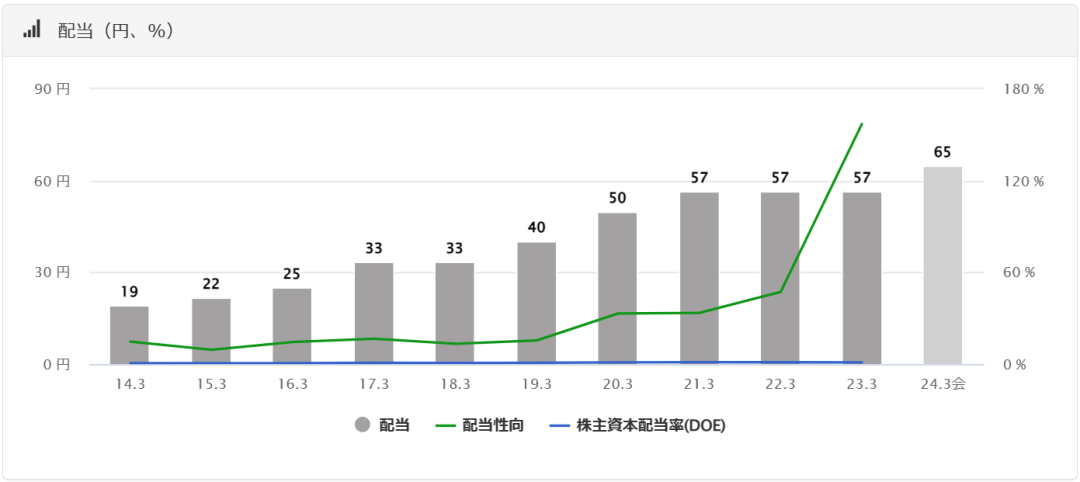

本身公司的财务状况也稳如老狗,做到20年不减息。在归母净利润同比减少了-31.09%的2022年,依旧坚持派息和股东同甘共苦,当年的股息支付率为161.4%。当然,也是因为企业自有资本率达到63.6%,家底厚,才有底气在盈利减少的情况下不减息。

现在,大本组市盈率接近40倍,考虑到日本建筑业的平均市盈率为17.1倍,被市场判断为相当昂贵。但PBR为0.56倍,还是在1PB以下(日本建筑业的平均PBR为1.1倍),而且目前东京都房价依旧不减涨势,主要客户也正着手扩张,所以大本组现在真的贵吗?反正我买的时候比现在便宜。

市场方面,日本央行已经介入了对汇率的干预,4月29日,日元兑美元汇率跌破160日元时,日本政府就对汇市进行干预,5月2日又干预了一次,截至5月5日,日元大幅反弹至153日元的水平。

但现在,日元还在持续贬值,如果判断160日元才是底线,那日元短期也就难有大幅上修的可能。而宽松的货币环境也为日本股价抬升提供了支撑,这种汇率水平对以美元计价的投资者来说有很大吸引力,高配日本资产依旧是主旋律。

四、结语

今年A股开局一般但跌势总归缓和不少,上证坐稳3000点以上,更令人惊喜的是,一度让人绝望的港股,居然开启了阔别6年的连涨之势,账户摘下绿帽,扭亏为盈。在两个脆弱的市场体验一次账户翻红确实令人感动。

又出于“不把鸡蛋放在篮子里”的分散投资原则,小配市场经济、生活习俗都相近的日股,持仓集中在一个国家开始受到资本关注后都一定会上涨的房地产。

但一时的翻红说明不了什么,时刻保持警惕才是永恒的命题。因为如果一旦松懈,对当前价值估计错误,在错误的价格买入,那么就有可能像凯恩斯说的那样:“市场延续非理性状态的时间只会比你撑住没破产的时间还长”。