白酒一季度高增长的秘密

A股 · · 2022-05-17 · 股权代码:

综合来说,白酒未来几年的趋势是高端稳健,次高端扩容,中低端加速集中。

4月过去,市场一季报都已经披露完毕。白酒板块作为大A特色板块,消费的中坚力量,一直受到广泛的关注。

尤其是白酒板块已经沉寂了一年的背景下,今年是否有机会重整旗鼓成为众多人心中的疑惑。

当市场行情不好的时候,如果说广大投资者们期待A股哪个板块站出来,可能就是白酒。这或许是长期而言,白酒给予市场感觉——白酒yyds。

白酒的一季度数据也没有令人失望,基本都实现高增长。

在3月8日的时候,茅台就已经率先公布了1-2月的主要经营数据,营收利润都同比增长20%左右,似乎就已经预告了白酒板块一季度的喜人表现。

但是转念一想,为什么在通胀和疫情的影响下,消费不景气,但是白酒一季度的表现都还不错?这是如何办到的?

高增长的秘密

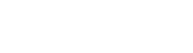

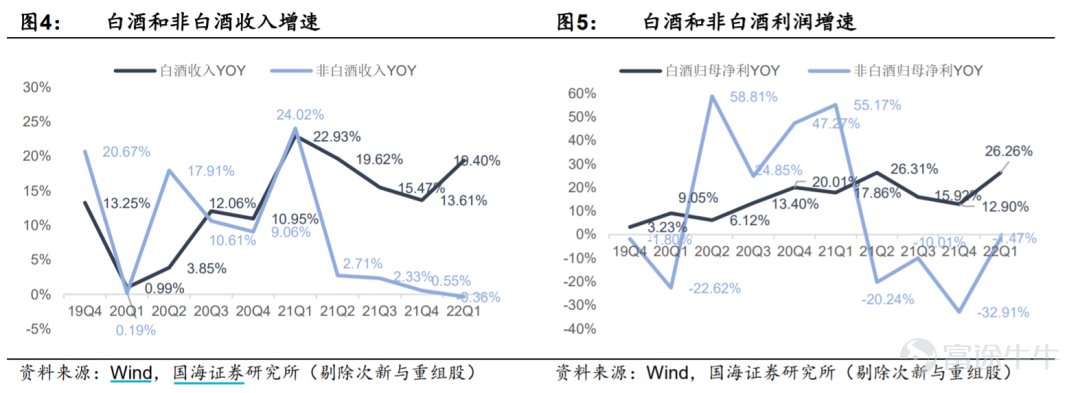

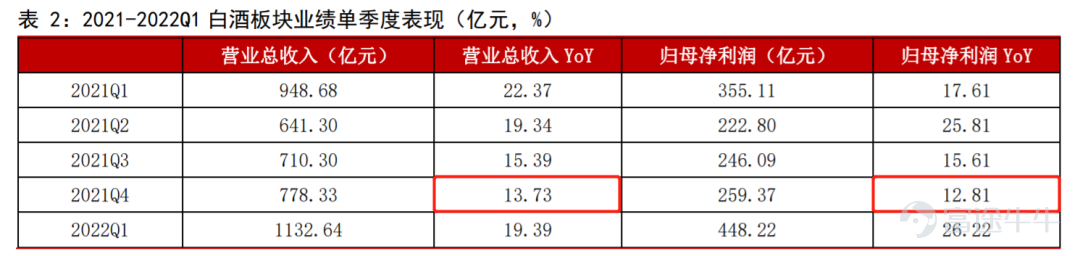

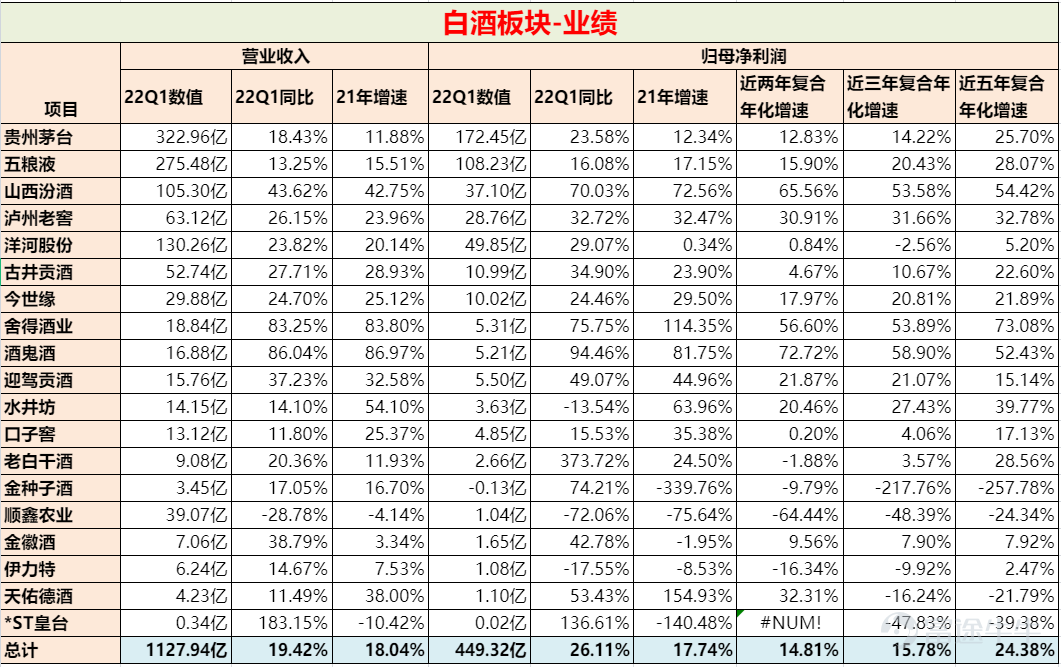

2022年一季度,白酒板块营业收入超1000亿,达到1127.94亿,同比增长18.04%;归母净利润同比增长达到26%。除了个别酒企,绝大部分白酒企业都实现了双位数的业绩增长。

表格来源:数据-价投

不得不说这绝对算是一个稳健而靓丽的增长。

有人第一反应是,一季度有过年啊,是销售旺季,白酒好是正常的。问题这是一个对比数据,去年一季度没有过年吗?去年不仅过年,基本还过得不错。疫情控制良好,消费情况不差。去年春节档电影票房甚至超过80亿,刷新多项历史票房纪录。

所以很难得的是,今年一季度白酒不错的增长并不是建立在去年表现不好的情况下,而是在去年高基数下实现的数据。

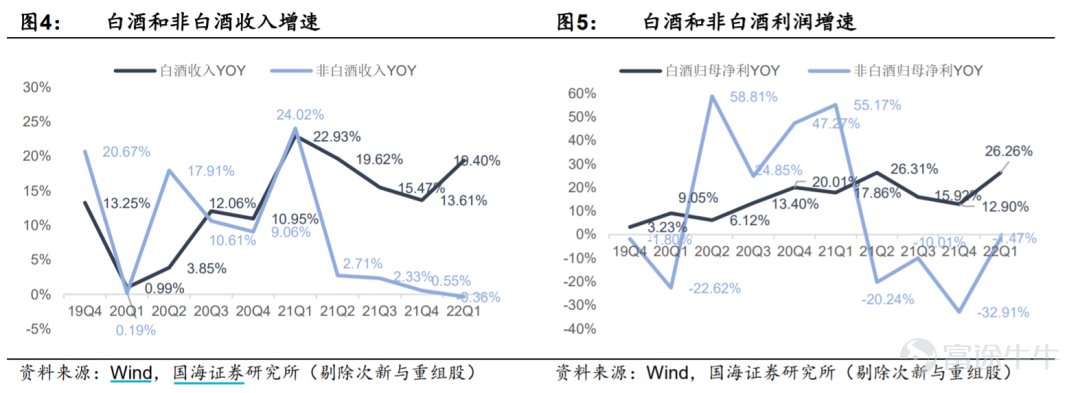

对比大消费板块里非白酒板块就可能直观的看出,白酒的数据表现有多硬。非白酒板块降速甚至利润负增长的情况下,白酒还能保持双位数增长。

至于白酒为什么一季度这么强,可能有这么几个原因:

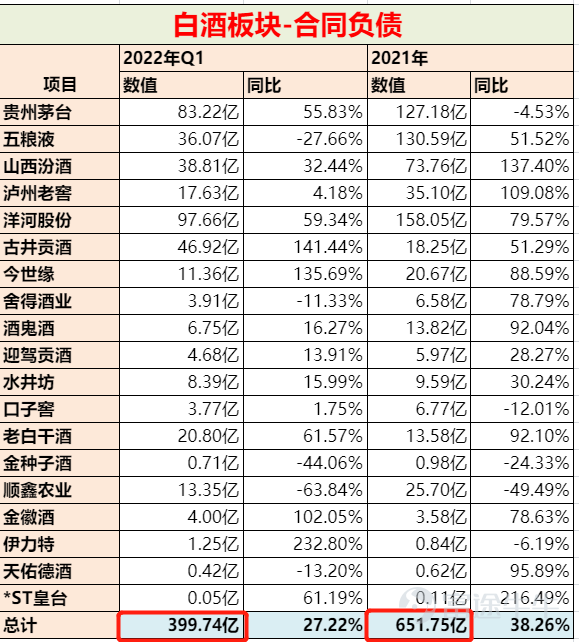

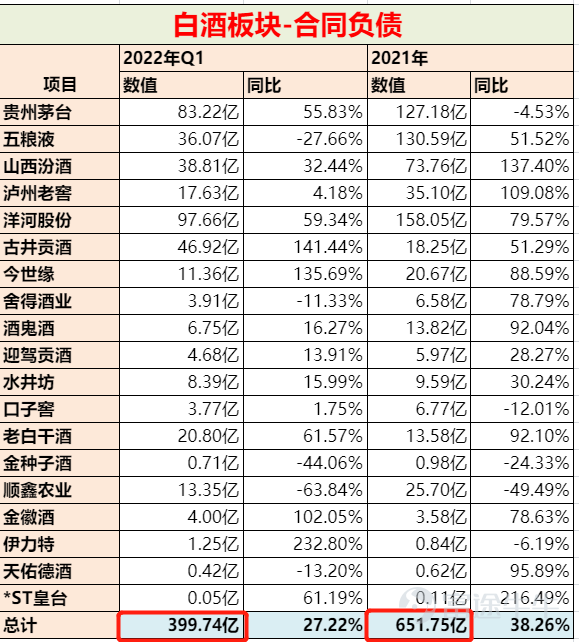

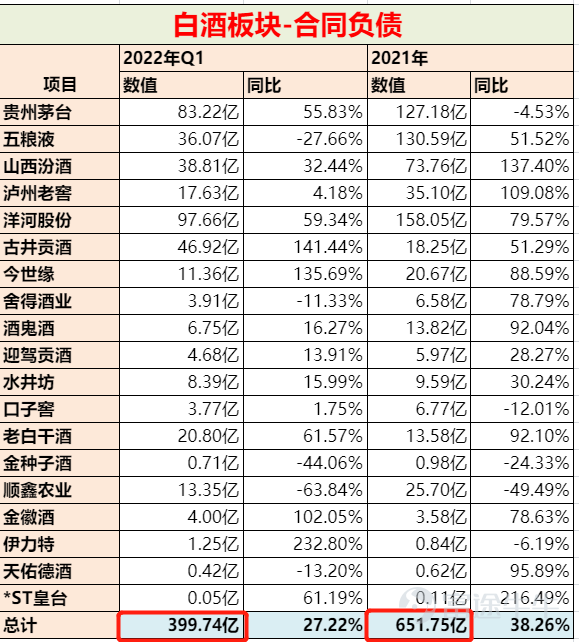

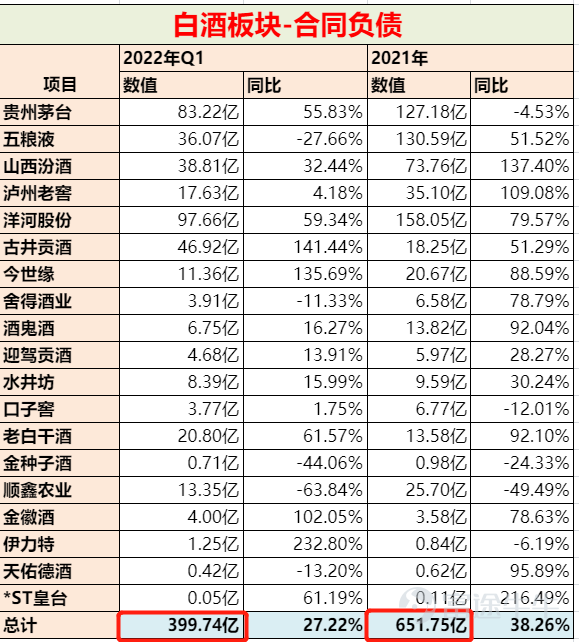

1、去年底的合同负债积累,到今年释放了一部分

合同负债就是销售商品的预收款。2021年酒企年度目标完成情况普遍较好,年末预收款蓄水池十分充足。

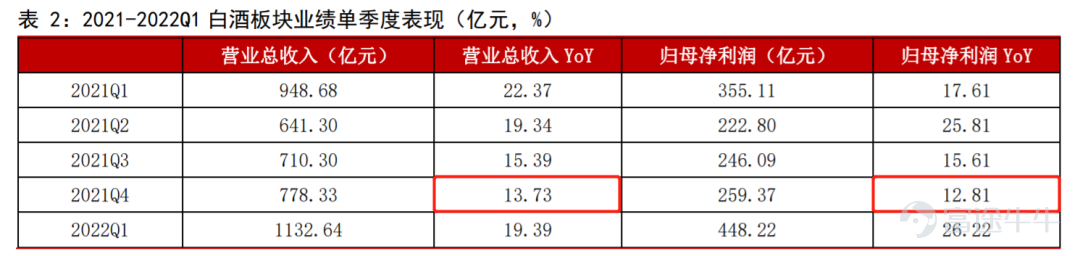

也就是说2021年大部分白酒企业都是留有余力的。甚至一些去年前三季度增速不错的酒企,4季度直接降速隐藏部分实力,全年增速依旧可观。

数据来源:东莞证券

去年底,白酒板块的合同负债是651.75亿,到今年一季度板块的合同负债仅剩399.74亿,少了252亿。表格来源:数据-价投

无论是高端白酒、次高端还是区域名酒,预收款都相比去年底低了不少。即使一季度有所波动,靠去年底预收款的蓄水池,也能够有较高的容错率。2、去年底有不少白酒企业涨价

为了应对上游成本提升带来的压力,同时提升品牌调性,去年消费企业涨价还是比较多见的。

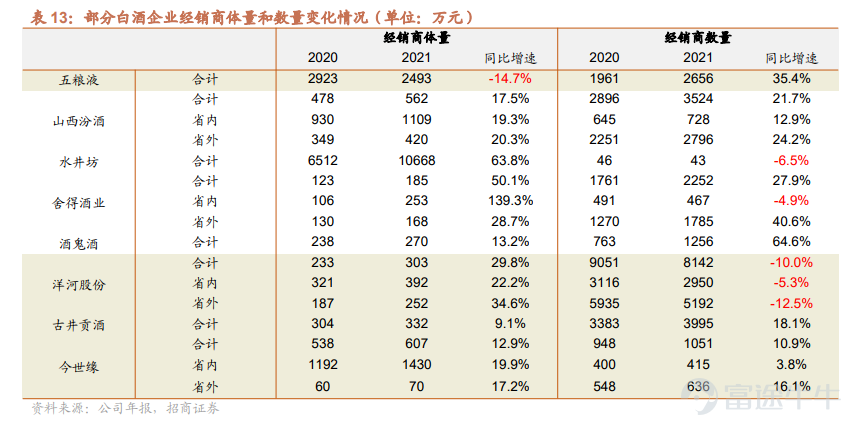

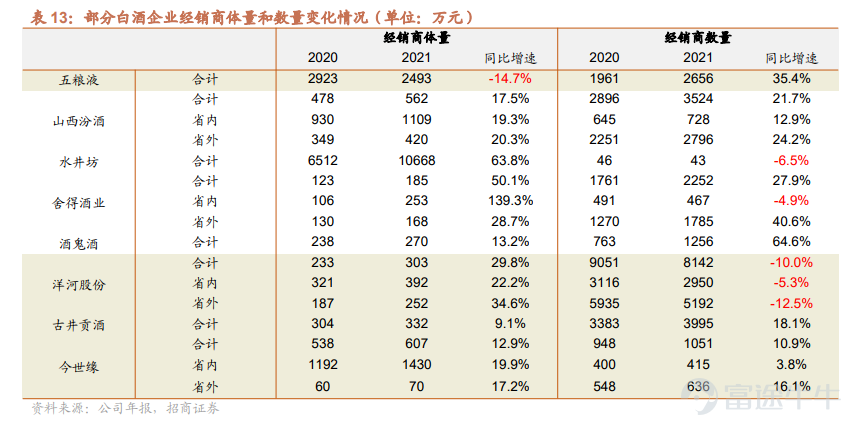

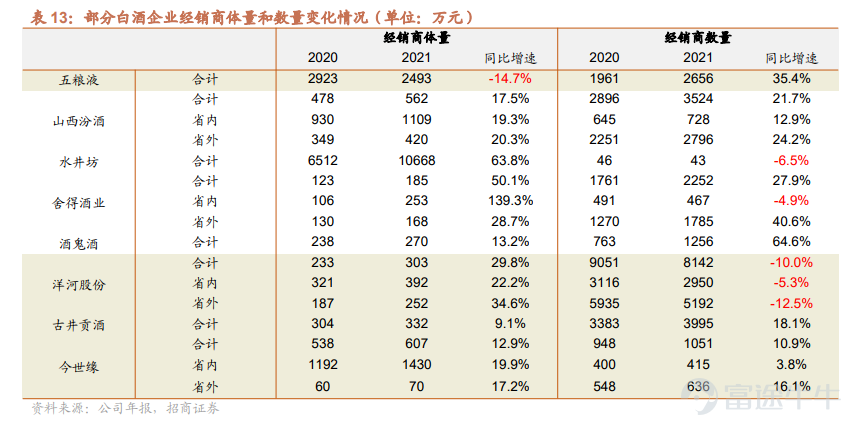

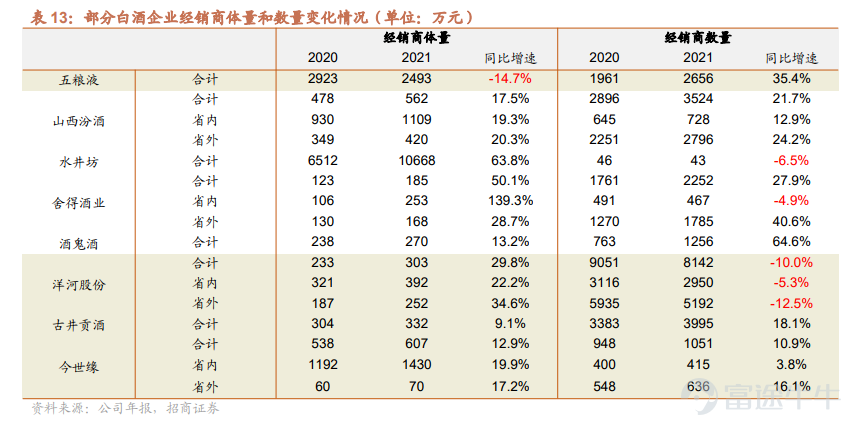

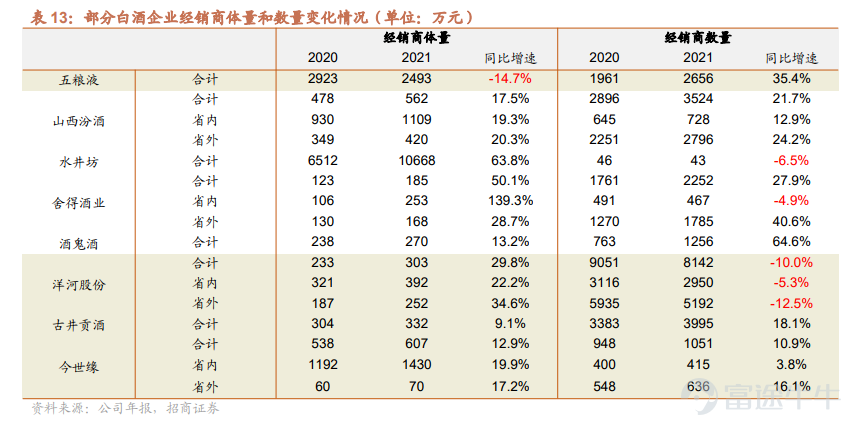

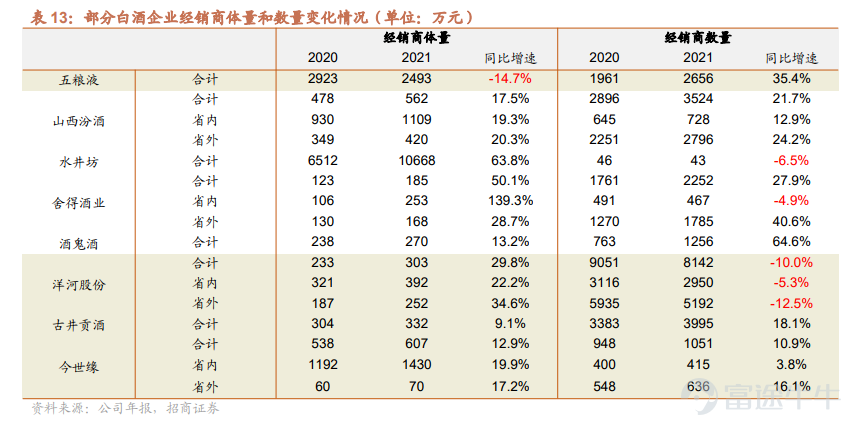

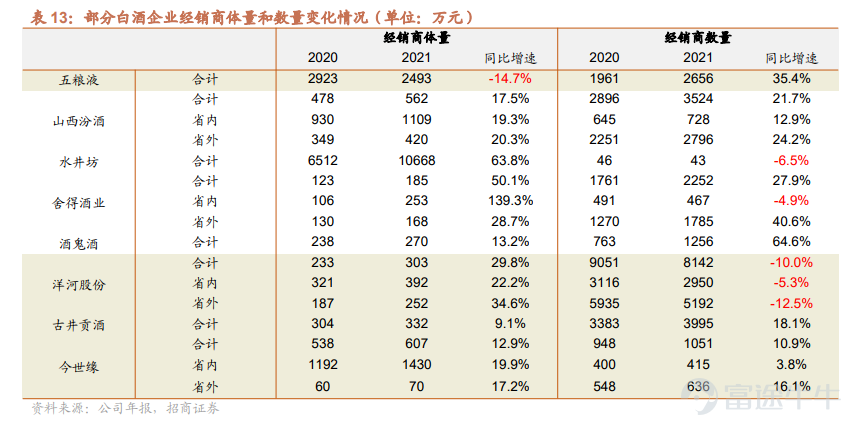

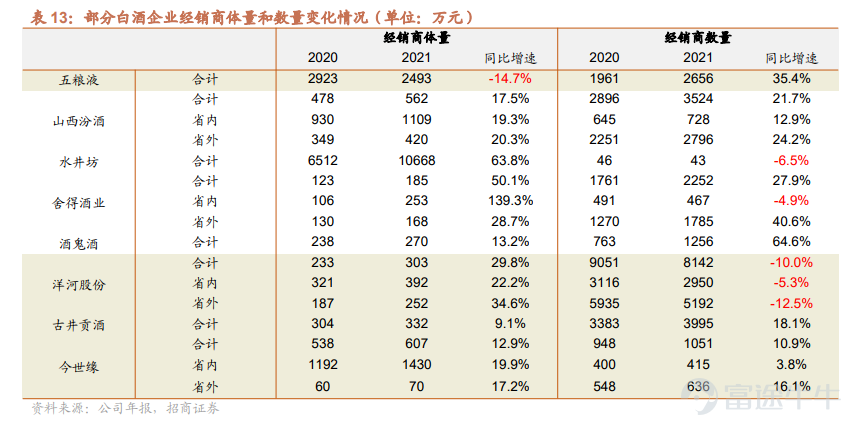

涨价就意味着卖相同的量,能得到更多的收入。绝大部分酒企提价后,整体的收入大多有所提升。据不完全统计,去年底涨价大多为次高端酒企。3、向经销商压货

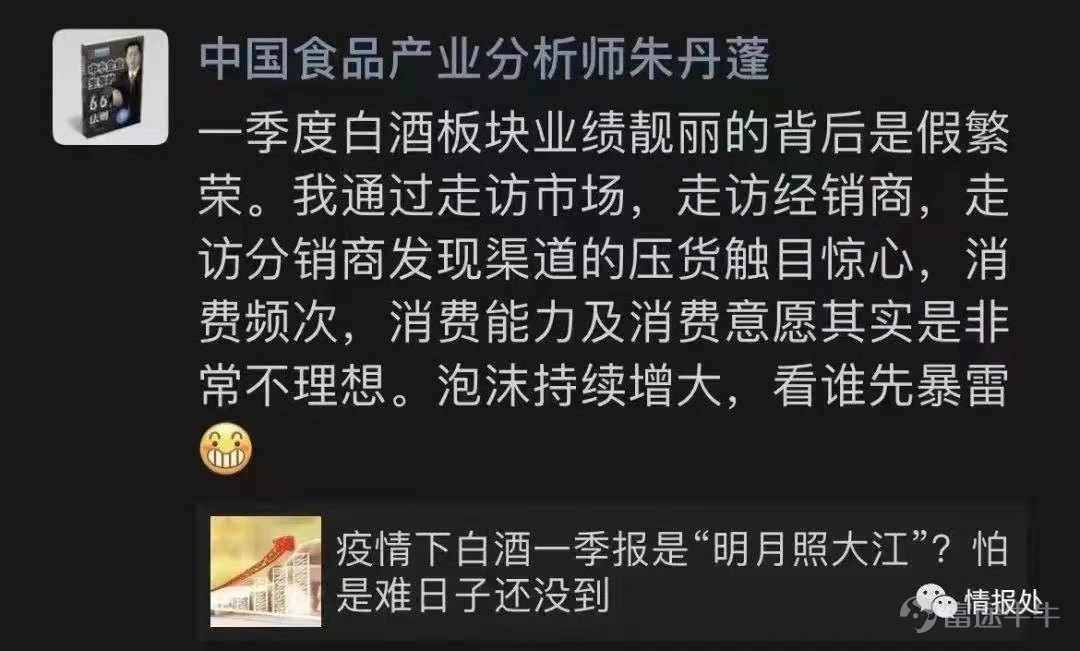

对于白酒的投资,最难把握的就是销量是否真实。如果白酒企业向经销商压货,在报表上的体现就相当于已经卖出去了,没办法通过报表来看出有多少是压货有多少是真的卖了的。

只能通过线下调研的方式,去确认真实的销售情况。

前段时间就有分析师说自己通过走访经销商调研,发现一季度压货水平非常高,一季报的白酒是虚假的繁荣。背后是以向渠道压货的方式换来的增长数据。

不过也有其他的调研数据说,“渠道库存大多维持在1个月左右,属于正常水平,整体看绝大部分酒企并未进行压库存等损害渠道的举措。”

这种情况下散户就是吃亏的,因为如果不亲自调研,没有可靠的消息,你很难判断什么是真什么是假。

4、需求并无太多下滑,企业做了更多市场拓展

2022年新一轮疫情时间其实错开了春节旺季。虽然3月以来疫情点状发散,但汇款发货大部分已经在节前完成,行业还是实现了开门红。疫情的影响对一季报冲击不大。

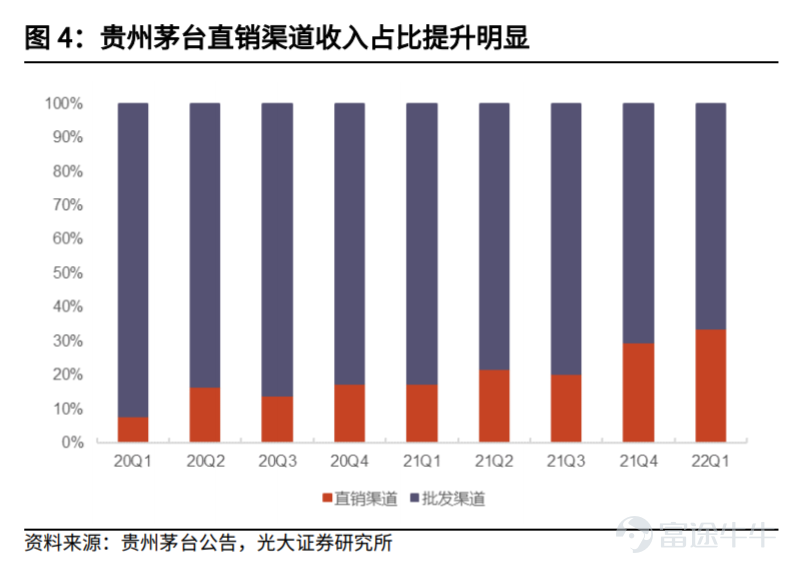

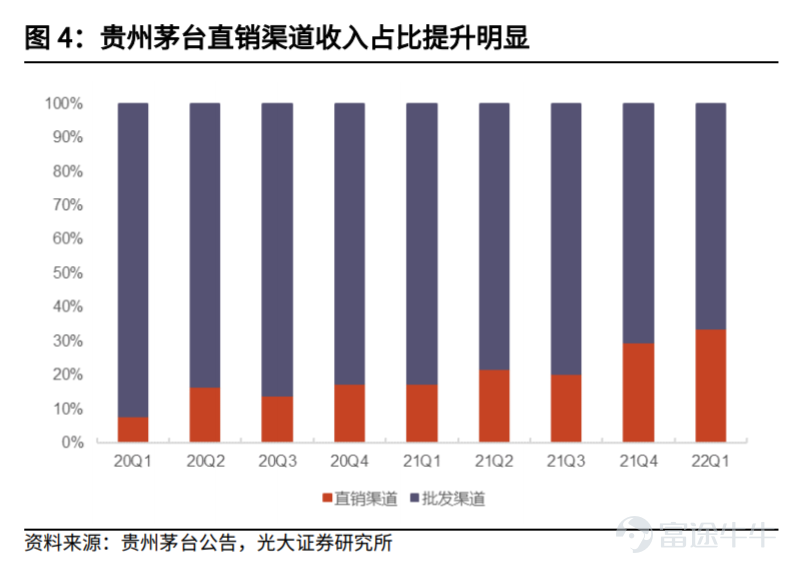

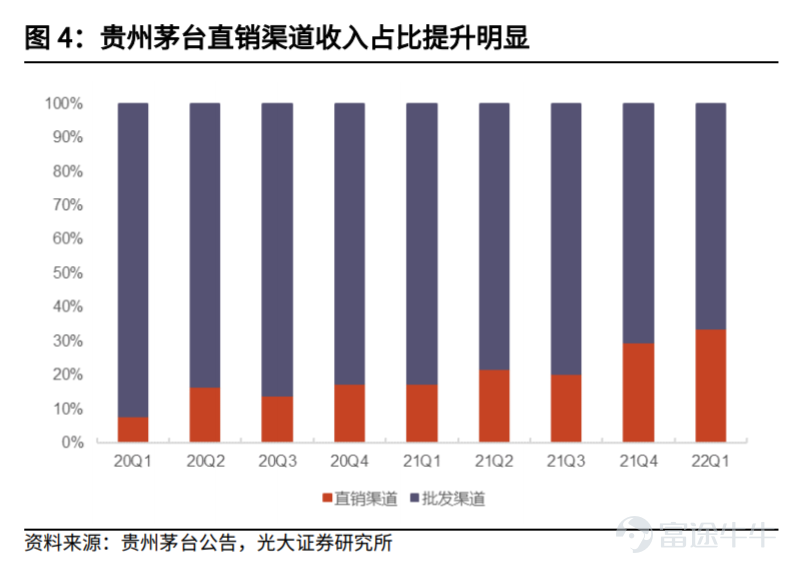

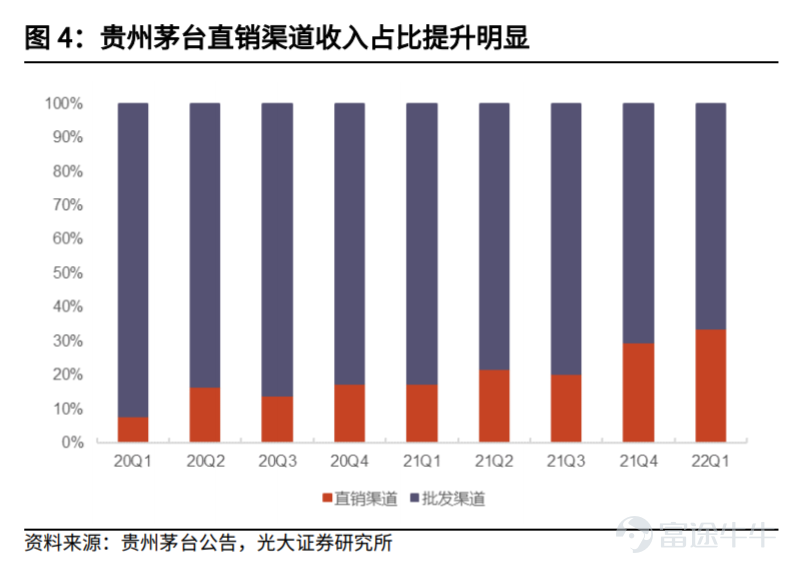

并且去年大部分上市酒企多数都在进行渠道升级或改革,头部酒企拓宽电商渠道,次高端加快全国布局。为什么不涨?

白酒一季报出来后,成绩整体确实是超出市场预期的,但板块也就支棱两天就不行了。

这既有大环境的因素也有市场的因素。

1、宏观环境不佳

美联储强势加息,缩表也马上到来。随着美债利率上行和美元的强势,全球市场都在经受调整。如果不够便宜或是基本面不够硬的股票,在这样的环境下,很难支棱起来。

2、由于疫情影响,2季度悲观

本身国内经济不景气,又遭遇疫情冲击,尤其深圳、上海、北京等关键城市接连受到影响。其中上海更是影响深远,导致全国经济和政策的运转都受到阻碍。

白酒消费是以商务消费+个人消费为主的需求结构,但饮用场景仍以聚饮为主,特别是高端/次高端。聚饮消费特点在于群体的聚集性,在节假日释放较为集中。

对疫情的从严把控,对喝酒场景影响较大。

虽然一季度白酒表现不错,但是炒股都是炒未来,市场对于2季度的业绩相当悲观。

市场都在等待疫情稳定,等待经济复苏。

3、对于真实业绩心存怀疑

正如我们上文提到的,白酒一季度确实存在“虚假繁荣”的可能。

如果一季度真的向渠道大肆压货,二季度无法进一步压货而疫情又影响销售,业绩是有暴雷的可能。

在熊市,资金对于风险大多秉承着“宁可信其有,不可信其无”的原则。如果自己无法得到可靠消息,那就先观望,等相关情况得到确认了再说。宁可少赚,不能大亏。

展望

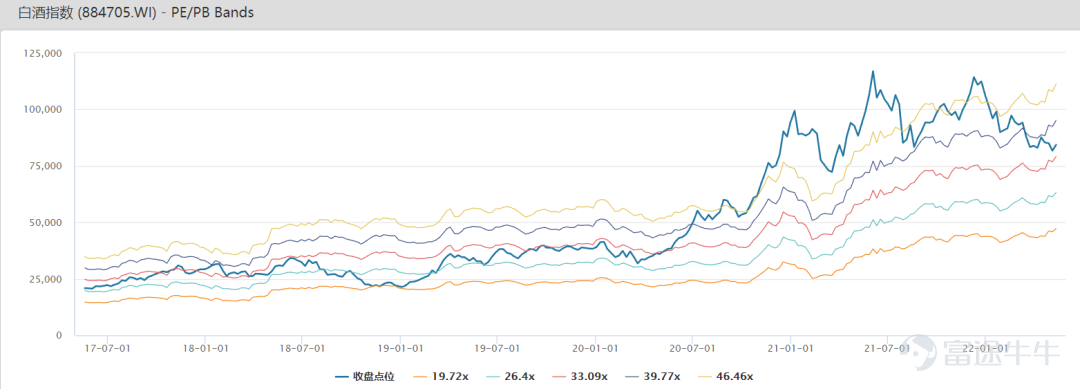

白酒从近几年的业绩来看,整体还是比较稳健的。不过2019和2020两年的大行情,把白酒板块估值拉到一个比较高的位置。

近期由于宏观面的转向,市场开始挤泡沫,白酒板块的整体估值回落到过去5年的中枢地带,可以算是进入合理的估值区间。

如果股价继续下跌,杀估值可能不是占主要部分,更多的是对个股业绩质量的担忧。

所以在美元回流、全球通胀和国内整体消费不景气的情况下,板块的走势可能会有所分化。

最终依旧是业绩说话。

像茅台属于独一档,因为即使消费再不景气,茅台的需求依旧是源源不断。只要有货就会有人抢,经销商想被压货都是想得美。基本是供给不足限制了茅台的发挥。在经济下行期,茅台的风险是最小的,几乎不太可能有业绩暴雷,这也是它估值偏高依旧受到偏爱的原因。按照今年的节奏,大概率能有20%+的业绩速度。

其余品牌则按照行业发展趋势来看。

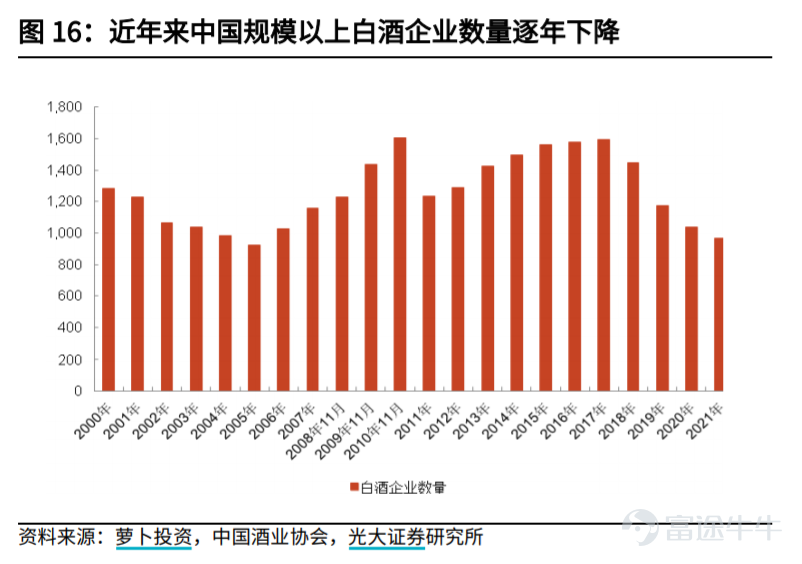

近年来,白酒行业集中度越来越高,强者恒强,中小酒企的生存空间不断被挤压。白酒消费呈现出向主流品牌、主力产品集中的趋势,白酒产业也向品牌、原产地和文化集中,中高端白酒的市场份额将进一步扩大。消费者更加重视白酒背后的品牌文化,中国白酒进入文化竞争新时代。

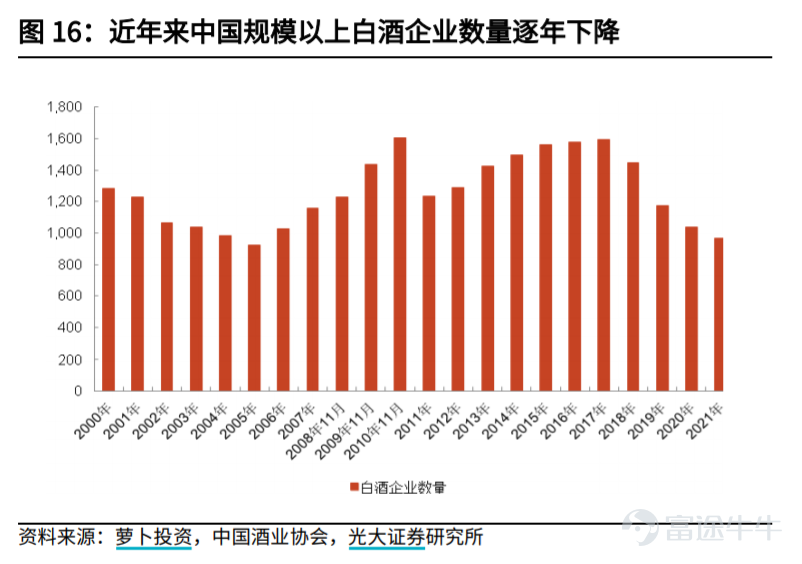

2021年,规模以上白酒企业数量为957家,较2017年下降了近600家,降幅达到37.3%,而白酒行业 CR5销售收入则由2018年的30%提升至2020年的36%。

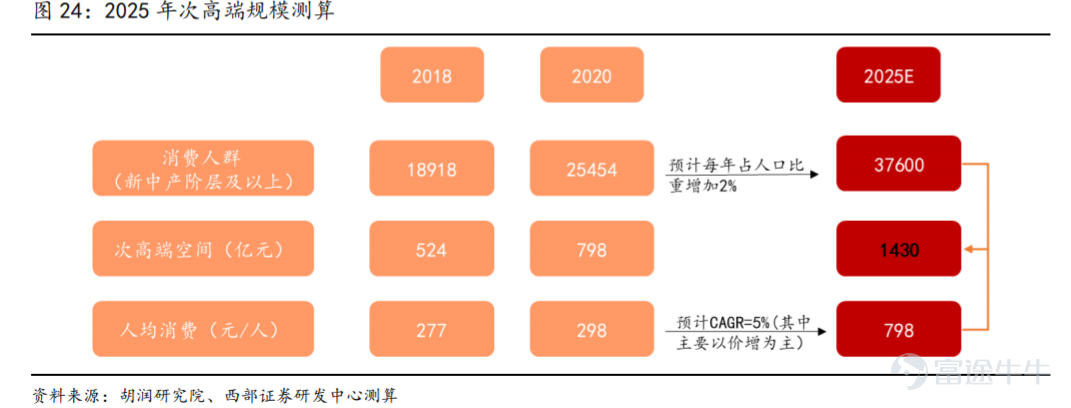

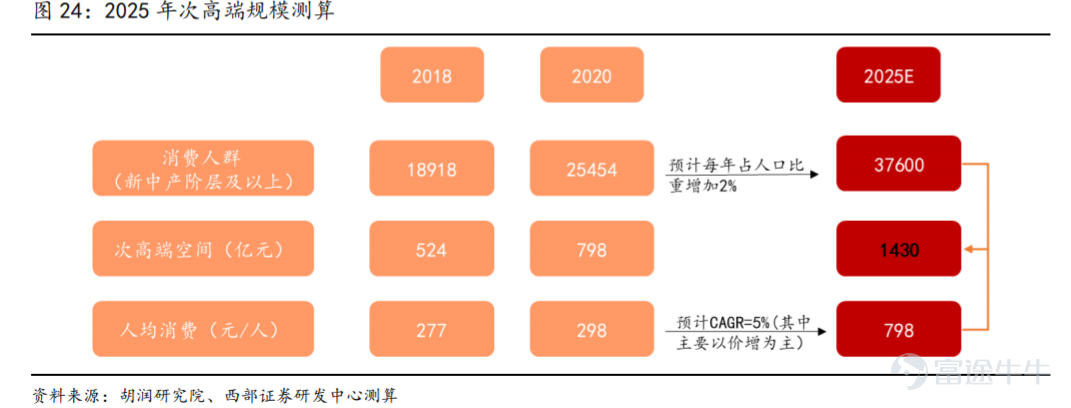

由于高端白酒向上走,次高端容量扩张,300-700 元是目前白酒消费增长的主流价位段,近年来发展迅速。另外,中低端白酒的市场虽然集中度较低,但呈加速集中态势。有品牌基础的,靠光瓶酒就不断淘汰一些包装精美的杂牌酒。

综合来说,白酒未来几年的趋势是高端稳健,次高端扩容,中低端加速集中。想要风险低,就往高端选,想要高增长就选次高端,但可能承担一定经济下行周期业绩不够稳定的风险。

如果从短期切入时点来看,白酒板块二季度虽然可能业绩不佳,不过二季度属于传统淡季,对全年影响算是最小的一个季度。等到上海解封,可能是全国经济稳增长开始重新发力的拐点。

优先受益于复苏的,可能是区域名酒,受益于一些区域宴会等刚需场景的恢复;其次是高端白酒,大家财富开始回复逐渐反应;最后是靠渠道扩张高增长的次高端,反应的时间可能要更长一些。

结语

中国白酒文化源远流长,这两年在疫情里都表现出强大的韧性,业绩稳健。在市场的悲观下,建议保持关注,或许不久就有比较好重新介入的时机。

表格来源:数据-价投

表格来源:数据-价投

2、去年底有不少白酒企业涨价

2、去年底有不少白酒企业涨价

3、向经销商压货

3、向经销商压货

为什么不涨?

为什么不涨?

2、由于疫情影响,2季度悲观

2、由于疫情影响,2季度悲观

如果股价继续下跌,杀估值可能不是占主要部分,更多的是对个股业绩质量的担忧。

如果股价继续下跌,杀估值可能不是占主要部分,更多的是对个股业绩质量的担忧。

由于高端白酒向上走,次高端容量扩张,300-700 元是目前白酒消费增长的主流价位段,近年来发展迅速。

由于高端白酒向上走,次高端容量扩张,300-700 元是目前白酒消费增长的主流价位段,近年来发展迅速。 另外,中低端白酒的市场虽然集中度较低,但呈加速集中态势。有品牌基础的,靠光瓶酒就不断淘汰一些包装精美的杂牌酒。

另外,中低端白酒的市场虽然集中度较低,但呈加速集中态势。有品牌基础的,靠光瓶酒就不断淘汰一些包装精美的杂牌酒。