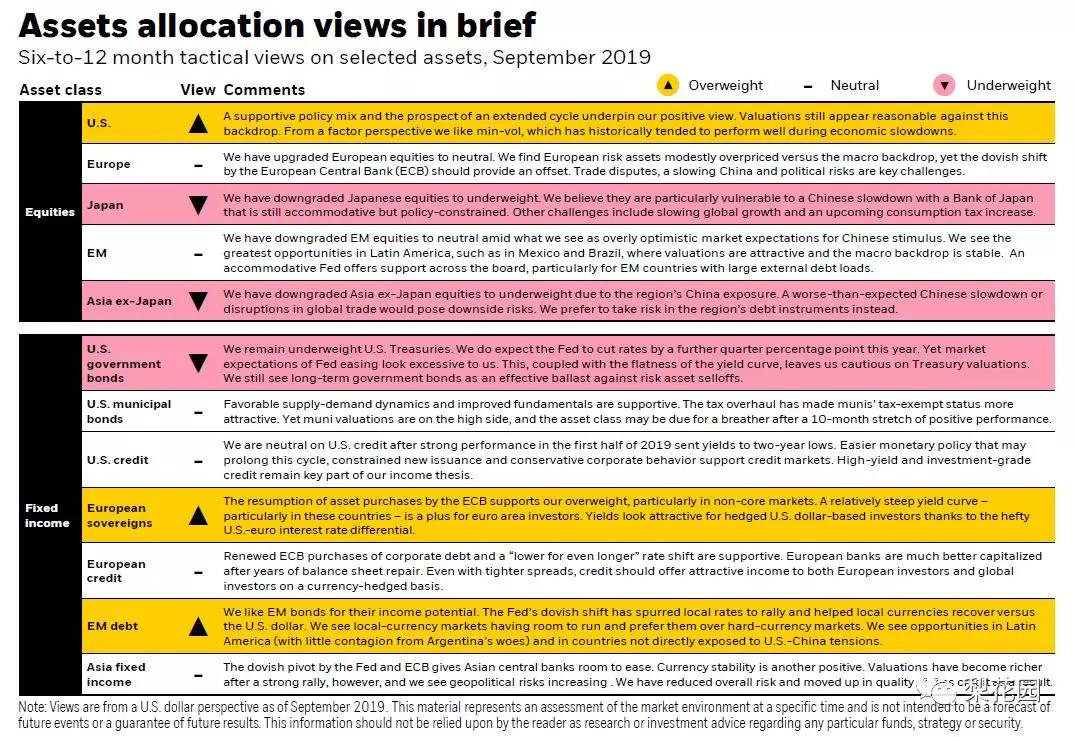

Blackrock2019年4季度投资展望

港美股 · 吴健 · 2019-10-08 · 股权代码:

Blackrock成立于1988年,在短短30年中发展成为全球最大的资产管理公司,目前管理着6.5万亿美元的资产,在全球30个国家设有办公机构,总部在美国纽约。

Blackrock成立于1988年,在短短30年中发展成为全球最大的资产管理公司,目前管理着6.5万亿美元的资产,在全球30个国家设有办公机构,总部在美国纽约。