高位跌去70%的富途,能抄底吗?

港美股 · · 2021-10-22 · 股权代码:

富途自上市以来,凭借优秀的用户体验,赢得无数用户的喜爱;

富途自上市以来,凭借优秀的用户体验,赢得无数用户的喜爱;再加上今年年初那波最大五倍幅度的暴涨,更是让其成为无数投资者心中,多金又帅气的男神。然而和大部分的爱情一样,甜蜜的时间总是少数,更多时候是苦涩。

最近人民网发布了一篇财经观察,让富途老虎等跨境互联网券商又迎来了一轮暴跌。这轮暴跌之后,股价距离巅峰已经回调了70%,不少当初想和富途股票长相厮守的投资者,肝肠寸断。

面对暴跌,这场恋爱还有必要谈下去吗?

政策上有何风险?

引发富途暴跌的文章,大概逻辑如下:

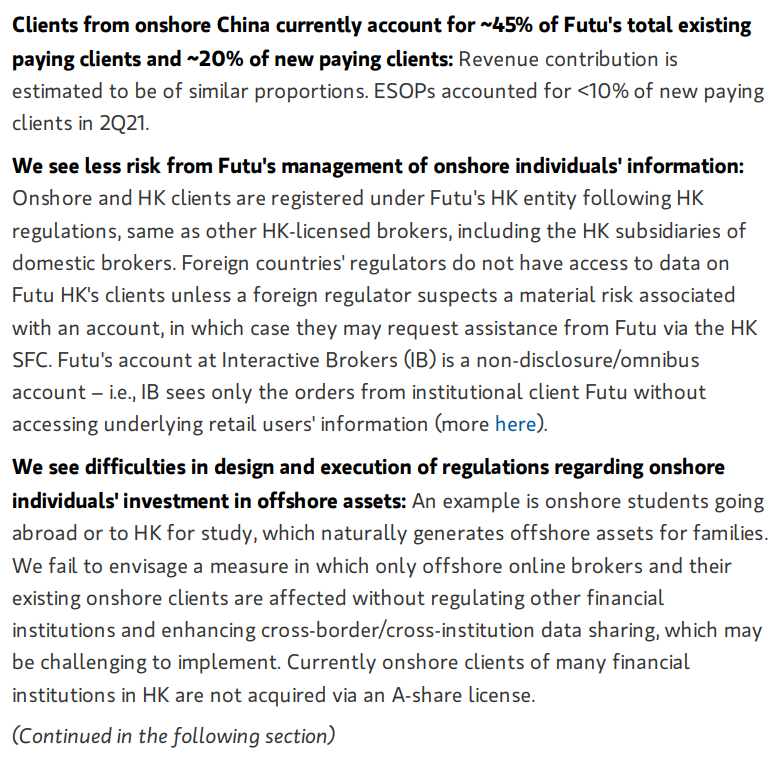

1、跨境互联网券商在海外开展业务,要接受当地机构监管;2、监管的内容涉及国内的用户信息;3、11月1日马上要施行《个人信息保护法》,这样做有没有风险?其实这个与其说是风险,不如说是双方立场问题。

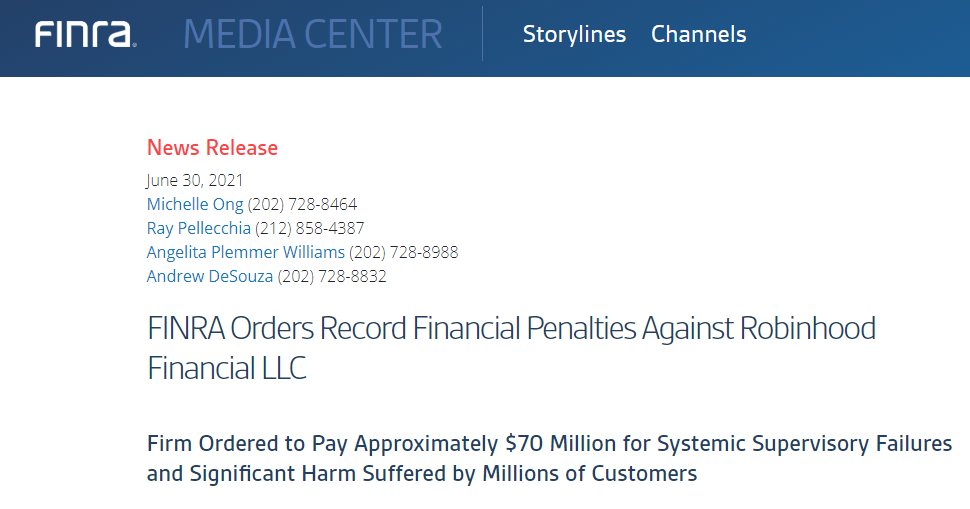

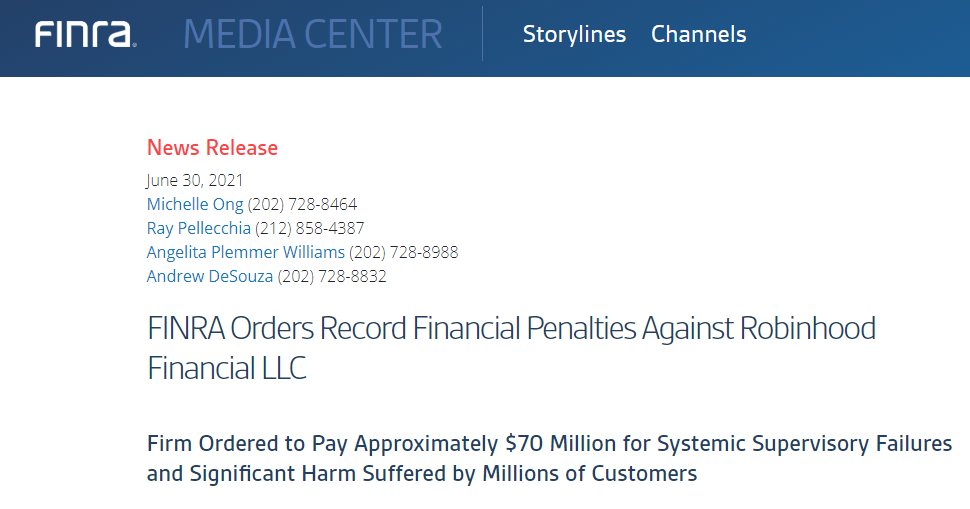

文章中提到的美国金融业监管局(FINRA),是美国众多监管机构的其中一家,了解美国的朋友应该知道,美国金融业的监管,效果好不好先不说,样子还是做得很到位。这家机构成立的目的是保护所有在美国投资的个人和机构,保护范围除了证券,还包括房地产和其他的大部分投资,这一点是受到SEC承认的。

所有在美国展业的机构,无论国内还是国外的,都要在FINRA注册,并且根据其规则对旗下投资者进行监管。比如说今年6月份,美国券商Robinhood就因为监管不力,被FINRA罚款7000万美元。

那么富途要在美国开展经纪业务,同样也要在FINRA注册,接受监督。按理说,你要到别人的市场投资,别人要监督你,这样的做法无可厚非。

问题就在于,FINRA规定,不光富途有义务监督旗下的账户,FINRA也是有权查阅这些人的信息,查阅的信息包括我们在富途注册的姓名、住址、资产规模等等。

那么对于我们来说,就有个人信息安全问题了。别看FINRA的名字很官方,实际上只是一家私人公司,所以你懂的。

有的人可能要问了,这些个人信息,真的有那么严重吗?千万不要小看个人信息问题,因为富途的用户里面,也许不止你和我这样的普通韭菜。

风险有多大?

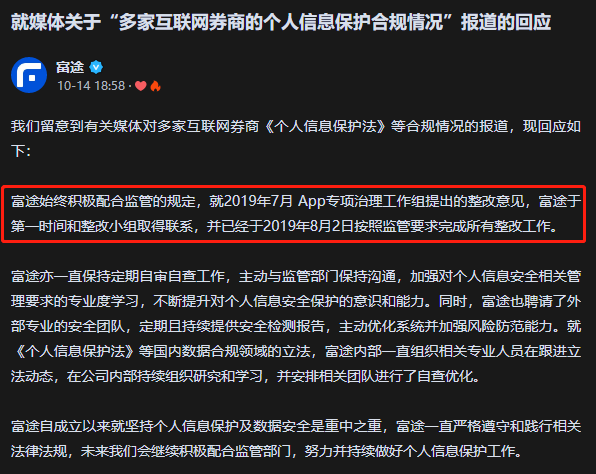

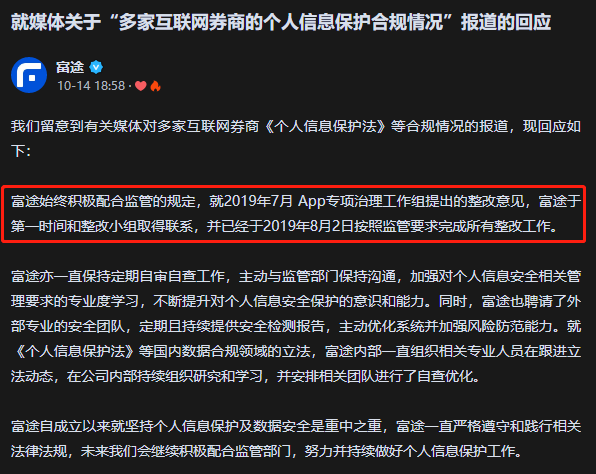

不过,富途的投资者也不用过分担心。首先,早在两年前,监管就已经和富途、老虎通过气。2019年7月,在开展App专项整治工作的时候,工作组就向富途提出了整改意见,富途也很配合,8月份就完成了所有整改工作。

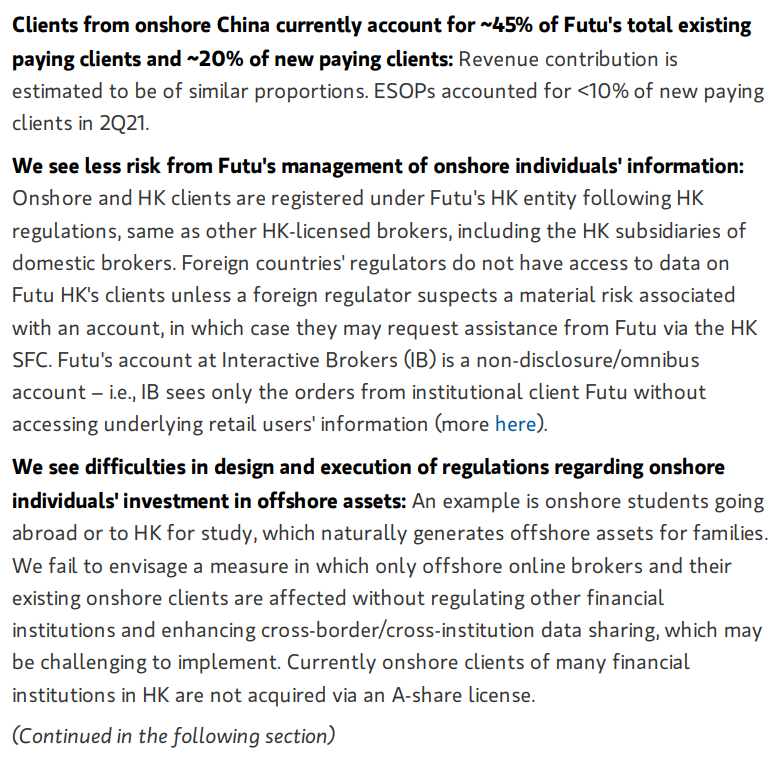

另外,根据大摩的分析,富途的香港用户信息,是不受美国机构监管的,他们不能说要就要;而比较微妙的离岸客户信息,香港有大把的金融机构同样接受监管,所以应该不会出现,单单就券商数据监管这样的局面。

这样看,个人信息的风险是可控的。当然,我们也可以从另外一个角度看这件事。横向对比今年的各起监管事件,这一次的管理烈度要明显低于其他事件。最严重的教育行业,直接由中共中央、国务院办公厅印发《双减》通知;滴滴抢跑IPO,由网信部发文,下架"滴滴出行"等多个App;游戏行业,"精神鸦片"文章来源新华社,警告作用大于监管;三种事件对应三种层次的影响:1、整个行业杀逻辑,对应教育行业;2、失去成长性,对应滴滴停止新用户注册;3、不影响经营,杀情绪,对应游戏行业;富途这次碰到的问题,看起来更像第三种。最后,富途整改了什么,还有多少风险,我们很难量化,我们能做的,更多是从富途过往的经历上找信仰。

去年的蚂蚁事件,富途是第一个站出来退还手续费和融资利息的;最近的宕机事件,富途也是第一时间道歉,并且跟进赔偿;在金融这个薄情的行业,人人都讲究效率,金钱至上,今天能赚你钱绝不留到明天。这也显得富途的正直,尤为可贵,这一点从腾讯到富途,都是一脉相承。

风平浪静的日子里,正直就像空气一样,你感觉不到他的存在;当危机来了,才知道正直到底值多少钱。这一次事件,相信富途依然能处理好。

政策外的风险是什么?

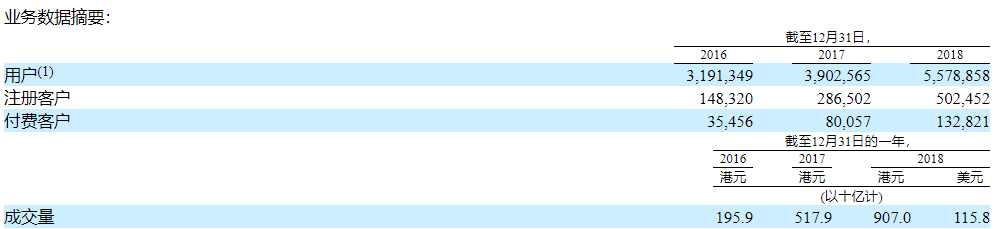

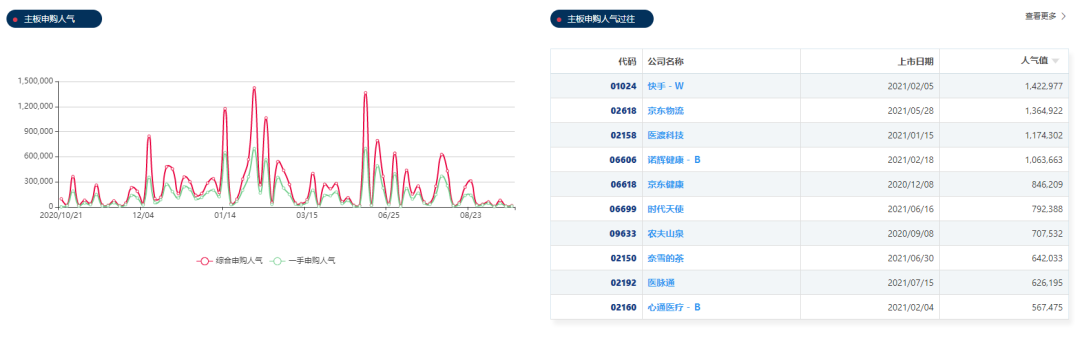

那么现在的富途是不是就可以抄底了呢?回顾历史,过去富途的成长主要来自三个方面1、用户数增长;2、成交额的增长;3、新业务横向增长;假如说政策不影响用户数增长,那我们来看其他两项。富途目前的主要收入来源,依然是交易佣金收入,21年第二季度富途佣金收入7.97亿港元,占比50%。

佣金多少有两个因素:资金宽松度和波动率。

比如说纳指,2019年的成交金额是1400亿美元,2020年大放水后,金额直接飙涨到2230亿美元;再来看恒指,从2016年到2020年,港股主板每年的成交金额分别是16.2万亿、21.5万亿、26.1万亿、21.3万亿和32万亿,可见成交额不怕牛市,不怕熊市,就怕淡市。那么明年成交量大概率是什么样子呢?首先,美联储面对通胀,放水力度可能是减小了;其次,有没有什么事件引发股市波动呢?这个就没有人知道了。所以各家大行对于明年股市的预期是 —— 平稳,成交量温和上涨。

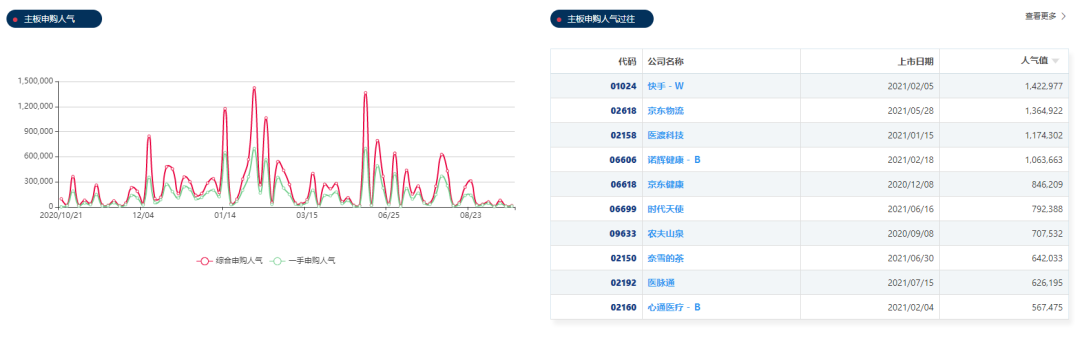

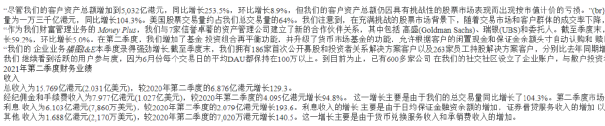

既然成交额没有阿尔法,那么我们来看看其他业务有没有增量。二季度富途另外一个主要收入,是利息收入,也就是我们熟悉的孖展打新里面的融资利息。打新可以说是去年富途的关键字。史无前例的打新狂潮,无数人被"思摩尔一签赚20万"的美梦吸引,南下开户,最后有多少人在打新赚了钱我不知道,反正富途是赚的盆满钵满。

今年上半年富途利息收入6.1亿港元,同比增长193.6%,另外有资产用户数100万,同比增长230%,虽然说富途没有公布多少人是来自打新拉动,但是我猜测数量绝不会少。

然而高峰过后总会有下坡,如上图所示,三季度的打新热潮明显退却,无论是募资数量,还是募资规模,都肉眼可见的下滑。三季度港股IPO孖展金额4339亿港元,还不及快手一个IPO的冻资额;

富途三季度的孖展数据是734亿港元,远低于二季度的1289亿港元,基本回到了2019年年底的水平。

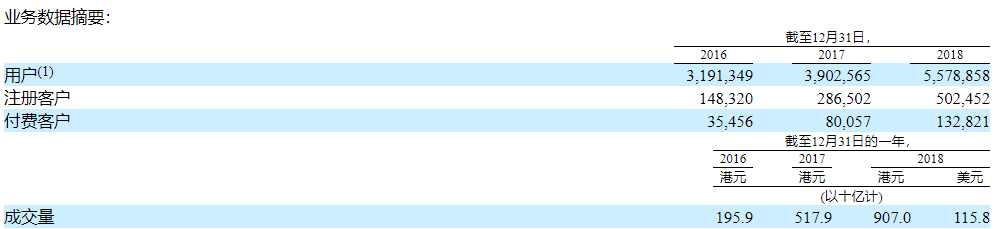

打新从来都是有周期的,假如打新进入下行周期,未来就只会比现在更差。三年前的文章《“血淋淋”的港股破发潮,港交所欠我们一个交代》,里面就介绍过上一个打新周期,破发股遍地都是的惨况。赚钱效应消失,用户开户也就没那么积极。富途在2018-2019年,用户年化增速为38.6%,有资产用户年化增速为57%,远低于2020年的59%和160%。

那么,富途就从2020年-2021年的成交量、打新、新用户戴维斯三击,变成了明年的只能靠新用户的单击,这个是比政策更大的风险。

投资价值假设富途明年的有资产用户保持今年的增速。

这对富途来说并不难,这几年富途的有资产用户数占所有用户的比率一直在稳步上升,目前渗透率大概是40%,依然有空间;假设打新按照2019年的水平,是一个相对保守中性的估算;假设营业成本比率不变,那么富途明年的营收粗略估算大概是75-80亿港币的水平,利润大概是33亿-40亿港币左右,按照目前的估值,市盈率大概是19-23倍。

这个估值其实不算贵,海内外的券商估值大概是15-20倍pe。最后,回到文章开头的问题,这场恋爱还要不要谈?这个主要看投资者的立场,假如认定富途是Mr.Right,以结婚为目的的,那继续谈下去也无妨;但是假如只是短期内玩玩的,那么还是选择其他标的吧。