如何看中报后第一时间回购股份的宝龙商业(9909.HK)?

港美股 · 周知 · 2021-09-13 · 股权代码:

自恒大事件发酵至今9月份,引发了连锁反应,地产、物管、商管股票及地产海外债券一路下跌,反弹无力。

自恒大事件发酵至今9月份,引发了连锁反应,地产、物管、商管股票及地产海外债券一路下跌,反弹无力。跌跌补休的商管、物管公司最值得是关注,运营强、外拓强、受母公司影响小的逻辑在这一下轮下跌过程并不管用。也就意味市场投资者更加看重地产母公司的经营风险。

那么当投资者考虑投资商管、物管的时候,投资者既需考虑母公司经营风险,也需看看相关商管、物管公司是否会真金白银回购股份与投资者共进退。其中在商管领域,上市至今升幅不少的宝龙商业(9909.hk),继续保持略超预期的业绩表现以及中报后第一时间回购部分股份。

业绩超预期

公司主营务主要有两部分:商业运营服务和住宅物业管理服务。以商业运营为主,为购物中心及购物街提供定位、招商、开业、运营管理等全链条服务。产品分为宝龙一城、宝龙城、宝龙广场、宝龙天地四个品牌,商场综合体以深耕长三角区域为主,布局大湾区是公司长期发展规划。

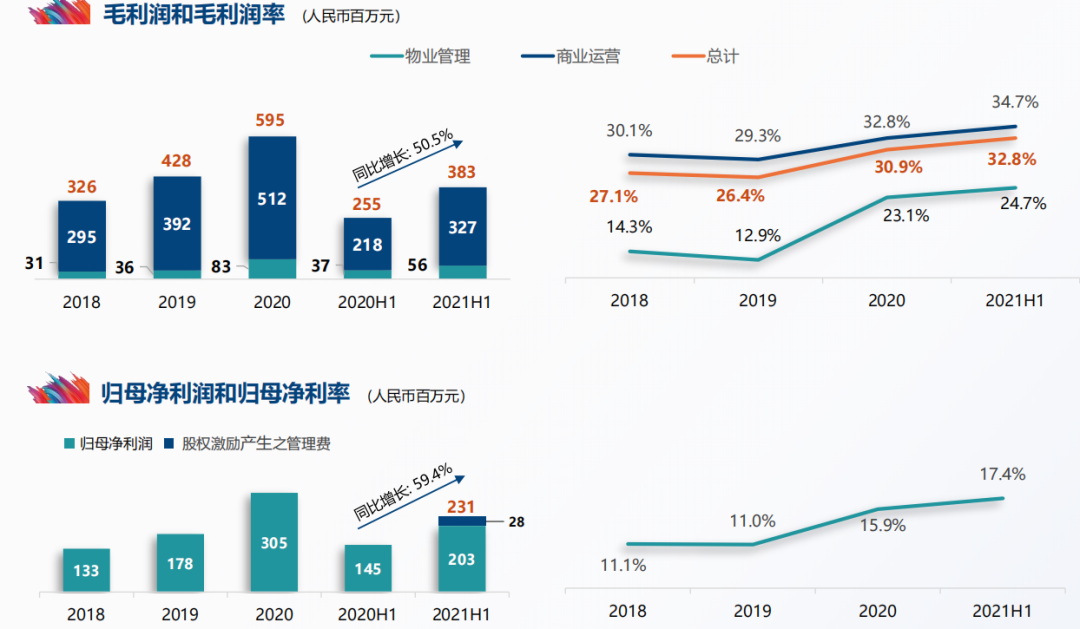

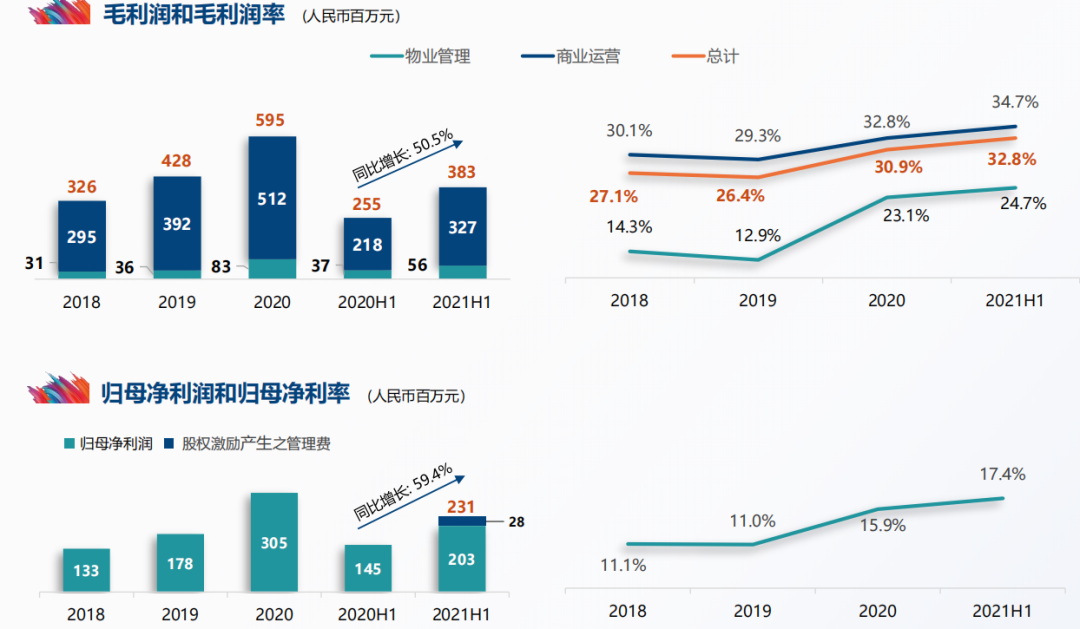

截止2021年上半年,营业收入为11.71亿人民币,同比增长34.8%;归母利润为2.03亿人民币,同比增长40.3%;若未扣除股权激励所产生的约人民币27.6百万元管理费,实际归母核心利润为2.31亿人民币,同比增长59.4%。暂时超过上半年的营收、利润分别为30%+、40%+的业绩指引。

叠加即将落地的收并购和在谈的数个外拓项目,宝龙商业全年业绩超年初指引的问题不大。截至2021年上半年,公司签约23家商场,合计到126家,其中将有18个项目在年底正式开业。

新开业的商场多集中在长三角区域,这对宝龙商业的业绩有较强的支撑及业绩持续增长的确定性提高。原因是宝龙目前经营重心在长三角区域,商场密度高,所以宝龙商场在该区域相比其它区域有较强的知名度。按照公司在管的商场数量,离25年实现150家商场综合体的目标已经近在眼前,所以实际上大概率能超过公司远期的发展规划。

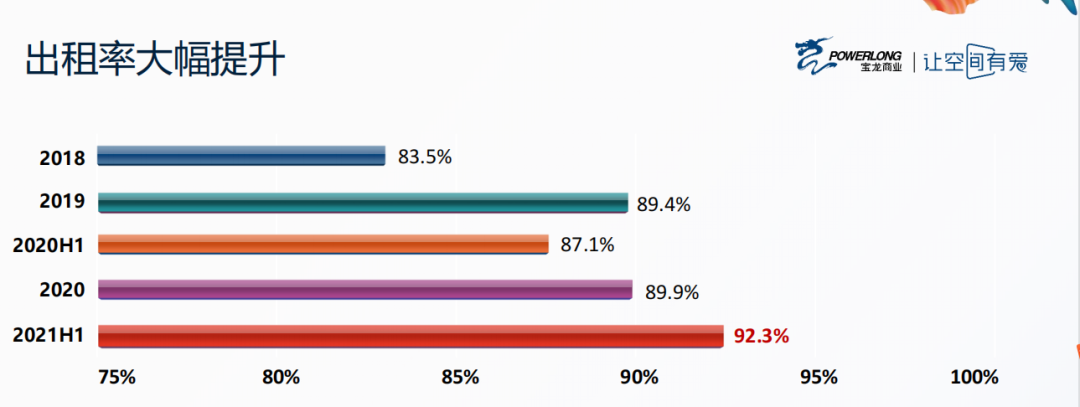

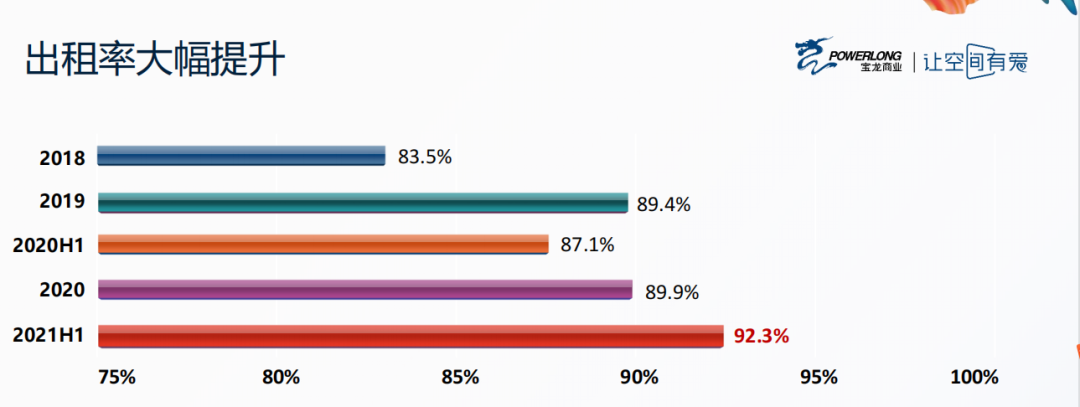

公司商场新增数量提速,与此同时在运营方面也改善得比较明显。过去宝龙商业低于90%的出租率是投资者认为长期逻辑有瑕疵的一个关键指标。可以见到宝龙商业出租率有明显的改善,也仍有较大的改善空间,2021年上半年出租率升至92.3%,公司预期下半年整体出租率提升至93%以上。

除了新开业的商城(产品)、运营切实提升带来高出租率外,公司也都落实对旧商场的翻新。例如新商城出租率达到95%以上开业,收回过去散售铺位,翻新晋江宝龙广场(翻新过后的出租率从最低的73.7%升至100%),引入品牌商等措施提升整体出租率。除了此外,公司毛利率及净利润率也都提升不少。

毛利率及净利润率的上升除了出租率提高因素驱动,公司智慧商业的落地也都减少相关人工费用的支出。以腾讯合作为规划基础,连接优势内容资源。加速降本增效的同时,探索提升招商能力、增强消费者粘度的智慧创新。即利用腾讯的技术来实现智慧商场的场景打造。针对毛利率未来走势如何,可以判断将呈上升的趋势,原因是受惠公司整体出租率的上升,收入及利润增厚。

母公司中期派息的信号

母公司宝龙地产如何,从最新的中报来看,财务方面对应的三条红线已经处于绿档。而在拿地方面,上半年新增土储 384 万方,长三角、大湾区占比高达85%,新增货值510亿。土地均价为4927元/平,相当于当期售价的31%。土地成本优势得以维持的原因是公司明确发展规划,即深耕长三角,避开两集中供地城市;以及利用住宅+商业模式于大湾区拿地,不拿贵地。

在业绩方面,2021 上半年宝龙地产营业收入及归母核心净利润分别为 207.3 亿元、25.5亿元,同比增长 20.7%、41.8%。期间宣派中期股息每股港币 18 分,较2020年同期上升约50.0%,这个时候愿意派息给投资者难能可贵多多少少有对外宣传其财务没问题,让投资者放心。所以,结合宝龙地产土地储备、新增土储价格、现金流,回款率可知其未来业绩有质量增长的概率高,那么也就提高了子公司宝龙商业日后商场开业的确定性。