特斯拉从去年上海工厂建成开始,股价也安装上了 " 狂暴模式 ",从最低 180 美元,一直涨到现在的 2500 美元 ( 拆股后 500 美元 ) ,很多投资者都感慨错过了一个一年 10 倍的机会。市场就是这样,低估的时候所有消息都是利空,只有股价涨起来大家才会意识到公司的价值。

与其去追悔错失的机会,不如我们静下心来找下一个可以戴维斯的机会。今天要介绍的兑吧,就是这样一只股票。

今年以来,有赞、微盟已经借助疫情因素迎来业绩爆发,为市场熟知。而兑吧实际上也占据了一个非常好的 SaaS 赛道,但是由于各种原因,目前还处于明显低估的状态。

这会是一个机会吗?

一、用户运营 SaaS 平台

兑吧集团是中国领先的用户运营 SaaS 服务商及互动广告运营商,为金融、互联网等行业的数 万家客户提供了用户增长、活跃留存、流量变现的全周期运营服务。用户运营 SaaS 包括积分体系运营、会员营销运营和游戏化运营服务。互动广告平台提供媒体变现服务和广告投放服务。

用户运营平台是近年来兴起的概念,主要为企业提供获取用户、活跃用户等一系列的能力,兑吧的用户运营 SaaS 服务内容包括积分体系运营、会员营销运营和游戏化运营服务。

随着互联网人口红利接近尾声,无论是小程序还是 app,获取用户的成本都在上升。不管是主打线上的企业,比如说牛奶界新贵认养一头牛,还是传统企业转型,都需要更多的精细化运营能力。但是运营能力,并不是简单的做一个积分商城,配置几个活动,就能有好的效果,这里面需要企业对用户、对互联网运营有很深刻的理解。

这也是兑吧所处赛道的核心商业模式:如何去帮助企业实现线上运营,尤其是助力银行等传统企业成功实现线上运营的转型。

我们以良品铺子 618 的活动举例。良品铺子是一家成立于 2009 年的传统零食公司,近年来大力发展线上渠道。

今年的 618 购物节,兑吧帮助良品铺子打造了一整套的运营方案,包括首页游戏、任务转化等。这个方案中依托更多的是兑吧的数据能力,总能恰到好处的击中消费者的需求。

整个活动下来,良品铺子的入会率成绩十分亮眼,统计显示入会率高达 19%,超过行业 15% 的平均水平。

类似的例子还有乳品新贵认养一头牛、休闲零食巨头百草味,可见,用户运营市场是一片正待开发的蓝海。根据兑吧的招股书数据,目前中国的用户运营 SaaS 市场在快速增长,2018 年用户运营 SaaS 市场规模是 44 亿元,未来到 2023 年有望达到 419 亿元,年复合增长率接近 56%,市场潜力巨大。

兑吧从 2014 年开始进入用户运营市场,推出用户运营 SaaS 服务,通过近 5 年的免费模式发展,累计服务超过 16000 家客户。

截至 2018 年 12 月,中国日活跃用户数排名前 100 的移动 App 中,有 53% 的移动 App 使用兑吧的用户运营 SaaS 平台。

除了市占率高,收费金额也能一定程度说明 SaaS 服务的竞争力,毕竟企业和一般消费者不同,支出基本上都是经过谨慎思考的。

假如企业愿意花大钱在某款服务身上,基本能说明这项服务的价值。

兑吧目前的 SaaS 产品有两个收费档次,分别是 56800-198000 元 / 年 , 其中 2020 年上半年新签合约的平均客单价为 11.5 万元。远远高于有赞、微盟的售价,和金蝶的星空价格相似。假如叠加定制化服务,兑吧的银行类客户单价甚至可以过百万。

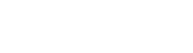

以金融行业为例。2020 年上半年,兑吧凭借着高时效、成本低、效果好的优势,成功将金融行业的付费客户增长至 159 家,同比增长 8 倍;签约客单价 17 万元,同比增长 70%。

中国的银行业规模足够大,根据银保监会公布的数据,截止目前,中国共有超过 4600 家法人资格的银行金融机构,这个数字仅计算了各银行总行,在总行之外仅 6 大国有银行、12 家股份制银行和 134 家城商行旗下一二线城市分行机构就超过 7000 家,如果再计算其他区域性银行等的分支机构,客群体量高达数万家。

由于兑吧拥有灵活的运营策略和多样的落地载体,总行和分行都是兑吧潜在的客户,按照 2020 年上半年金融行业客单价 17 万来计算,目前已知的市场空间就是将近 20 亿,加上今年全新开发的直播 SaaS 产品,未来 2-3 年将加速渗透至银行客户群,市场空间提升至 50 亿以上可以充分期待。

同时,在中国以银行为代表的的金融行业市场巨大,有数据表明仅国内四大行 2019 年的利润就超过 1 万亿,此外还有大量的股份制银行和城商行。过去银行会将大量预算投放在信用卡部等零售银行业务线上用于线下推广获客,现在这部分预算将越来越多的转到线上;而且银行互联网部门的信息化数字化的预算也在快速提升,以保障金融数字化转型的步伐。

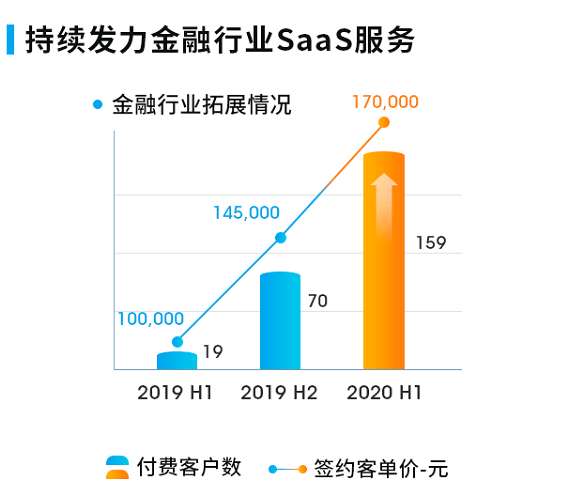

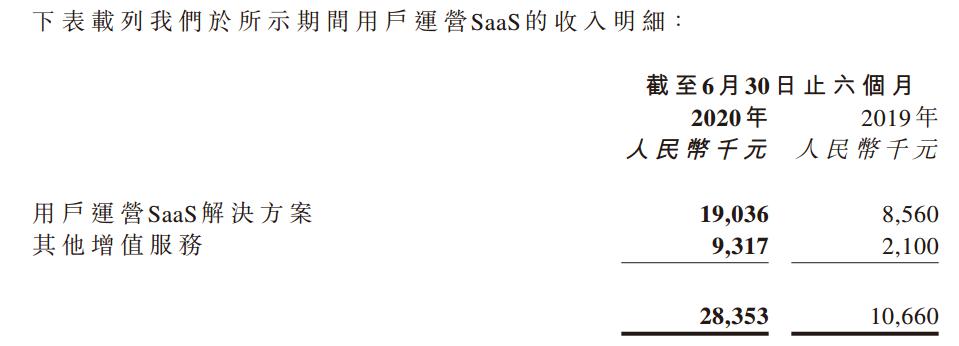

今年上半年,兑吧的 SaaS 业务收入从 1066 万元增长至 2835 万元,同比增长 166%。面对广阔的市场前景,相信未来兑吧仍然会有不错的增长。

" 淘金热 " 来的时候,最先受益的就是卖铲子的人。类似于恒生电子在金融行业通过多年的行业理解、深厚的技术积累实现了国内金融行业的 SaaS 高壁垒,兑吧未来也可以凭借在用户运营市场的竞争优势,不断拓宽市场份额,带来收入上的增长。

二、互动广告业务

兑吧的另外一个业务 —— 互动广告业务,其实可以看成是公司用户运营能力的一个延伸。

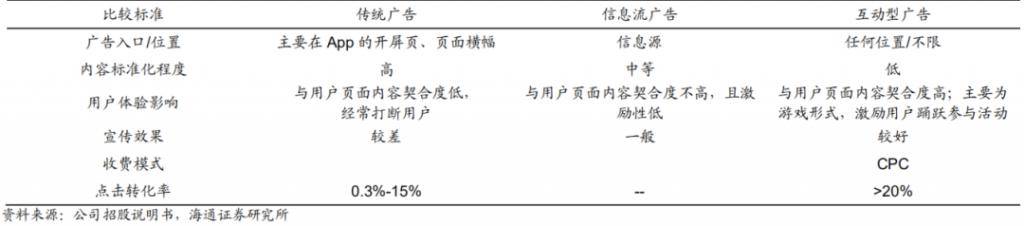

互动效果广告是移动广告市场的一个细分赛道,通过一种奖励式或者趣味式的方式吸引用户参与,从而实现拉新和留存。

和传统广告相比,互动式广告在用户参与度、广告效果和转化率方面表现更好,以点击转化率作为指标,传统广告一般在 0.3% - 15%,而互动型广告可以高达 20% 以上。

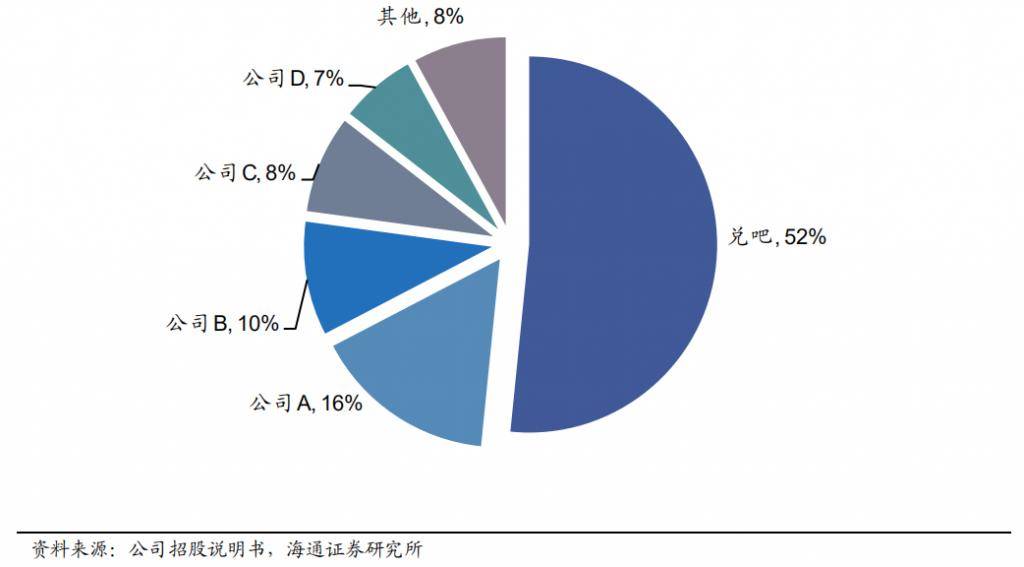

根据招股书,目前国内的互动式效果广告市场,兑吧占比高达 52%。

除了和用户运营 SaaS 产生协同效应之外,兑吧还通过与一个又一个的流量主谈判 ( 2019 年,6929 个 App ) ,拿下了各个 App 的广告位,最后打包成方案卖给广告主。这一点和同样有着广告业务的微盟相比,又有很大的不同。相比微盟依赖腾讯广点通进行流量倒卖,兑吧通过整合上下游,有了定价上的优势,账期短,现金流更好。

目前,兑吧所处的互动式效果广告领域,市场前景非常广阔。在上半年中报路演中,管理层表示将继续坚持线上线下、全渠道、全场景覆盖的多元化流量结构策略,除线下场景之外,还将进一步拓展微信小程序流量、数字电视流量。

来源:集团官网

多元化互动广告业务的流量结构,将构建流量端的差异化优势和竞争壁垒

三、财务及估值

今年上半年,由于疫情期间客户删减广告预算 ( 尤其是占广告营收 42% 的电商客户 ) ,兑吧的互动式广告收入同比缩减 42.8%,总收入也因此下降 40%,至 4.68 亿。

不过根据数据显示,从 5 月份开始,兑吧的电商客户广告预算逐步回升,7 月份线下流量已经回到 2019 年的水平。

而 SaaS 业务在疫情期间反而加速成长,不光收入增长 1.66 倍至 2835 万,客户方面从最初只服务互联网客户,到目前扩展到金融、零售、政企等领域。

今年又新拓展了淘宝 KA 品牌商家,上半年付费客户数增长 28% 至 727 个。

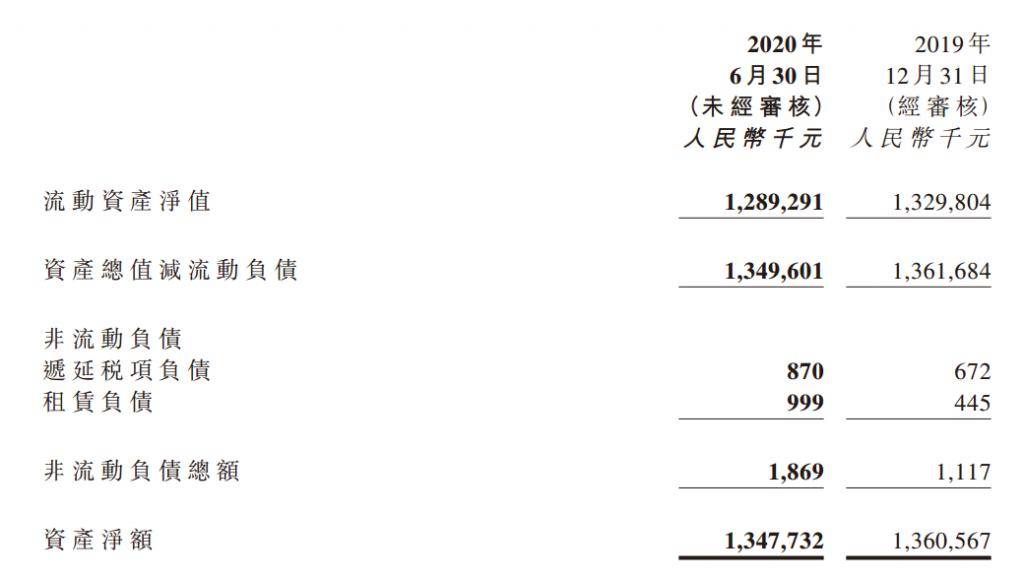

目前兑吧的估值仅为 38 亿港币不到,假如剔除掉大部分是现金和金融资产的 13.5 亿元净资产,则给两块业务的估值大概是 23 亿港币左右。

随着下半年广告业务回暖,假设 2021 年互动广告业务恢复至 2019 年水平 ( 2019 年 4 亿元利润,25% 单业务利润率 ) ,按 5 倍 pe 低价估值,那么广告业务价值 22 亿港元左右。换句话说,即使不考虑成长性,公司目前的股价仅相当于买入了广告业务资产,白送 SaaS 部分。

SaaS 业务部分,按照公司 2020 年预期全年营收 8 千万,即使不考虑成长,仅按今年 SaaS 业务收入,综合各方面考虑给予 10 倍市销率估值,市值将达到 8 亿人民币。

那么综合来看,公司股价目前尚有 42% 的空间,安全边际充足。

而无论广告市场还是 SaaS 市场,随便一点增量都将成为市值的催化剂。目前兑吧对于 SaaS 业务的内部目标是 2022 年做到 1 亿美金,几乎相当于 10 倍的增长,但是由于基数小,看起来也并不是难事。

四、市场为什么错估

那么,为什么市场对于兑吧的估值如此之低呢?我认为主要有三点原因。

首先,用户运营 SaaS概念对于投资者来说过于陌生,而且在 2B 赛道,投资者很难有一个直观的感受,所以很容易低估了企业的价值。

其次,公司目前的 SaaS 收入占比还太小,2019 年广告收入占比 98%,在市场大多数买方眼中,兑吧就是一家广告公司,那么疫情下自然就成为回避的对象。

最后,也是最重要的一点,公司的 SaaS 业务商业化时间尚短,营收绝对值太低,故而此 SaaS 业务的商业化速度还有待观察。

总体来说,目前兑吧的价值是被市场低估的。未来公司通过业绩证明自身成长性,市场投资者开始认可,那么估值切换带来的动力将会非常巨大。

就像今年有赞、微盟的那一波涨幅一样。

我认为兑吧目前是值得跟踪和关注的对象,一旦逻辑跑通,回报会相当惊人。