新股评分

行业前景:1分

企业竞争力:1分

市场情绪:1分

综合分数:3分

注:每项10分,总分30分

核心结论

濠江机电是一家澳门本地的机电工程服务承建商,由于澳门市场规模趋于饱和,成长性偏低。

1.公司介绍

濠江机电是一家澳门的机电工程服务承建商,涉及(i)低压系统工程;(ii)暖通空调系统工程;及(iii)弱电系统工程的供应及╱或安装、相关测试及调试。

股权架构上,公司上市前共有4位股东,分别是公司实控人张嘉和(濠江机电集团)、执行董事梁金玲(濠江机电资产),和在2018年3月份引入的两位股东One Wesco和Bridge Capital,分别投资621万、378万港币。

来源:招股书

营收上,公司从2017年的1.6亿澳门元增长至2019年的2.37亿澳门元,复合年增长率为21.7%。

毛利上,从2017年的0.43亿澳门元增长至2019年的0.53亿澳门元,复合年增长率为11.0%,但毛利率从26.8%下降至22.3%。

利润上,从2017年的0.29亿澳门元增长至2019年的0.40亿澳门元,复合年增长率为17.44%,但利润率也从18.12%下降至16.87%。

来源:招股书

从业务细分来看,公司主要收入来源于低压系统工程和暖通空调系统工程。在2019年,低压系统工程和暖通空调系统工程营业收入,分别占全年营收的38.5%(0.91亿)和38.7%(0.92亿)。

来源:招股书

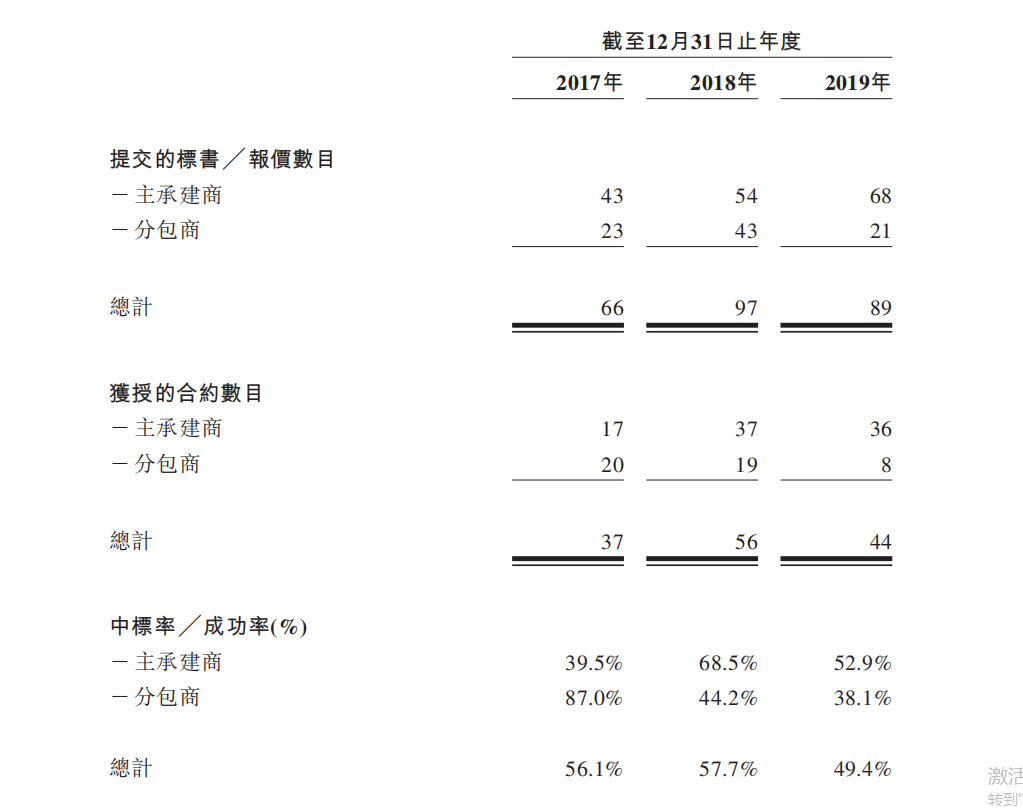

根据招股书,濠江机电的主承建商中标率由2017年的39.5%(17个)增长至2019年的52.9%(36个),分包商中标率由2017年的87%(20个)下降至2019年的38.1%(8个)

来源:招股书

整体看,公司的营收能够以CAGR20%的速度增长,但是,毛利和利润收入却跟不上相同的增长速度;利润率和毛利率也逐步下降。公司的整体中标率下降至2019年的49.4%。简单说,行业仍有增长空间,但公司竞争力下降,盈利质量下降。

2.市场规模

澳门的名义本地生产总值由2014年的约4,421亿澳门元增至2019年的约4,453亿澳门元,复合年增长率约为0.1%。随着商品及服务需求的不断增长以及旅游业及博彩业的复苏,预期名义本地生产总值于2021年及不久的将来将会回稳,2019年至2024年的复合年增长率将约为0.2%,达到4,499亿澳元。

来源:招股书

受益于旅游及博彩业的蓬勃发展,楼宇建造需求旺盛,已完工建造工程的价值自2014年的约792亿澳门元大幅增至2015年的约933亿澳门元,2014年至2015年期间的急剧增长乃主要由于澳门兴建多个新娱乐场及酒店。随着,港珠澳大桥将于未来几年内竣工,预期将促进澳门的发展,包括兴建新购物商场、商业区及娱乐场。因此,预期澳门建造市场于2019年至2024年将以约6.7%的复合年增长率持续增长,并于2024年达致约900亿澳门元。

来源:招股书

按产值计,澳门机电工程服务工程的市场规模稳步增长,由2014年的约96亿澳门元增长至2019年的约127亿澳门元,复合年增长率约为5.8%。该增长主要由于澳门主要酒店开发项目启动,随之产生对楼宇机电系统安装的大量需求,而2016年有所下降则是由于澳门建造市场增长放缓所致。

随着电力、布线及监控系统等机电工程系统的可靠性及安全性标准不断提升,预计澳门机电工程服务工程的市场规模(按产值计)于2019年至2024年将以约6.3%的复合年增长率增长,并于2024年达致约172亿澳门元。

来源:招股书

具体而言,私营界别的市场规模(按产值计)由2014年的约76亿澳门元增至2019年的约102亿澳门元,复合年增长率约为6.1%,该增长归因于澳门酒店及娱乐场的数目增加。翻新周期日益缩短及安全标准持续提升会促进酒店设施(包括娱乐场及酒店)机电工程服务工程增长。预计私营界别于2019年至2024年将以约5.9%的复合年增长率增加。

来源:招股书

电气系统工程指设计、安装及保养低压系统及弱电系统工程。按产值计,澳门电气系统工程的市场规模稳步增长,由2014年的约33.601亿澳门元增长至2019年的约45.085亿澳门元,复合年增长率约为6.1%。预计澳门电气系统工程的市场规模(按产值计)于2019年至2024年按约6.0%的复合年增长率增长,达60.20亿澳门元。

来源:招股书

随着整体机电工程服务工程有所增长,按产值计,澳门暖通空调系统工程的市场规模由2014年的约14.392亿澳门元增至2019年的约18.669亿澳门元,复合年增长率约为5.3%。预计澳门暖通空调系统工程的市场规模(按产值计)于2024年将达约25.564亿澳门元,复合年增长率约为6.5%。

来源:招股书

劳工成本,

澳门机电工人(包括电工及电气工人以及空调机械修理工)的平均日薪于2014年至2019年期间的复合年增长率分别约为1.9%及2.1%。

来源:招股书

据估计,2019年澳门的机电工程服务工程承建商超过200家,澳门的机电工程服务业高度分散,五大参与者于2019年合共贡献了约11.8%的收益。按机电工程服务业的收益计,濠江机电于2019年录得收益约237.7百万澳门元,市场份额约为1.9%。

来源:招股书

3.融资用途

1.将用于拨付若干手头项目及公司可能获得的特定招标项目的部分特定材料成本及前期开支;

2.将用于承接新项目时为发出履约保证拨资;

3.将用于通过招募更多熟练的专业人员及劳工来扩充公司的员工队伍;

4.将用于购置额外建筑机械及设备。

4.风险提示

1.公司的收益倚赖于成功获授非经常性项目,未能取得新项目或会对公司的营运及财务表现产生重大不利影响;

2.公司的业务营运可能因COVID-19的爆发而受到不利影响;

3.澳门博彩业及娱乐场相关业务可能下滑,这可能对公司的经营业绩产生重大影响;

4.公司的表现易受澳门整体经济状况下滑影响;

5.实际时间及成本与所估计者的任何重大不符均可能会对公司的经营业绩及财务状况产生重大不利影响;

6.公司的大部分收益来自主要客户(特别是客户D),因此公司面临往绩记录期间及之后主要客户(特别是客户D)集中的风险。

5.估值

由于公司主要依靠现有客户生存发展,且市场规模增长缓慢,公司竞争能力中等,按2017年、2018年、2019财年利润分别为0.29亿、0.27、0.40亿人民币,同比增长率17.4%。

保守假设,公司维持现有客户规模,2020、2021、2022财年公司盈利的年复合增长率为10%,则公司2022财年盈利预计为0.53亿人民币。

根据公司所在地澳门的未来五年建筑建设计划,公司营收、盈利规模和商业模式的稳定性,综合考虑,给予5倍的市盈率估值,则对应2022财年公司合理估值约为2.66亿人民币。